[IPO 모니터]'우회상장' 택한 블랙야크I&C, 오너 2세 승계발판될까영업이익 창출력 '두각'…블랙야크 후광·워크웨어 시장 힘입어 '외형 확대'

권순철 기자공개 2024-06-21 07:31:25

이 기사는 2024년 06월 19일 14:39 thebell 에 표출된 기사입니다.

미래에셋비전스팩1호와 합병 상장을 추진하는 블랙야크I&C가 두드러진 재무지표로 주목받고 있다. 근래 공모규모가 100억원대인 중소형 스팩과의 합병에 나선 기업 가운데에서도 영업이익 창출력이 특히 우수한 곳으로 평가받고 있다.블랙야크라는 브랜드 파워를 누림과 동시에 워크웨어 시장도 본격적인 개화를 맞이하면서 외형 확대를 거듭할 수 있었다. 올해 중대재해처벌법의 적용 범위가 확대됨에 따라 산업 안전의 중요성이 강조되고 있는 트렌드도 긍정적인 영향을 미쳤다.

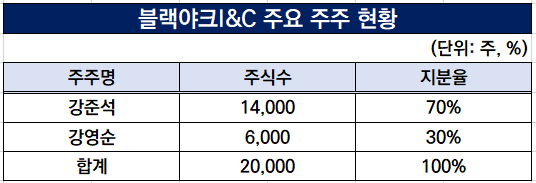

블랙야크I&C의 최대주주는 BYN블랙야크 그룹 오너 2세인 강준석 부사장이다. 후계 구도를 염두에 뒀을 때 블랙야크I&C를 그룹의 첫 상장사로 내세우는 플랜이 이상적인 시나리오였다는 해석도 제기된다.

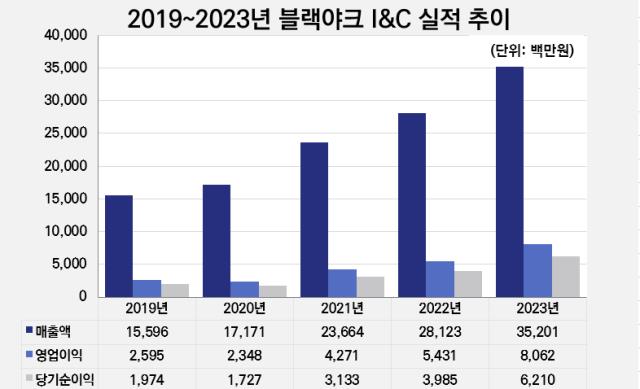

◇매출 350억·영업이익 80억…이익창출력 '두각'

투자은행(IB) 업계에 따르면 지난 14일 블랙야크I&C는 미래에셋비전스팩1호와 합병 계약을 체결, 거래소에 예비심사를 청구했다. 블랙야크I&C과 비전스팩1호의 합병비율은 1대 0.5227657로 설정됐다. 이에 따른 합병가액은 3826원으로 합병 후 시가총액은 약 990억원으로 추산된다.

2013년에 설립된 블랙야크I&C는 아웃도어로 잘 알려진 블랙야크의 관계회사로 산업 안전화 등 워크웨어 비즈니스를 영위하는 회사다. 블랙야크를 운영하고 있는 BYN블랙야크 그룹과 지분 관계는 없지만 오너 2세인 강준석 부사장이 지분 70%를 보유하고 있다. 그는 최근 대표직을 사임하고 안전산업 관련 전문가인 김태효 전무에게 지휘봉을 넘겼다.

블랙야크I&C의 실적은 일반적인 우회 상장을 추진하는 기업과 결을 달리 한다. 지난해 매출과 영업이익은 각각 352억, 80억원을 기록했는데 이는 전년 대비 각각 25%, 48% 증가한 수치다. 한 IB 업계 관계자는 "80억원 가량의 영업이익을 창출하는 회사가 직상장이 아니라 스팩 합병으로 상장하는 경우는 흔치 않다"고 밝혔다.

근래 중소형 스팩과 합병을 완료한 회사와 비교해도 두드러진 성과로 나타났다. 한국거래소에 따르면 올해 스팩 합병으로 코스닥에 상장한 기업은 총 9곳으로 블랙야크I&C보다 많은 영업이익을 낸 곳은 없다. 지난 몇 년간 스팩 소멸합병으로 상장한 27곳 중 팸텍, 슈어소프트테크, 신스틸 정도가 상장 당시 블랙야크I&C보다 많은 영업이익을 기록했다.

이와 같이 직상장이 가능한 스펙이었음에도 회사는 주관사와의 협의 끝에 우회 상장의 길을 택했다. 그 과정에서는 무리하게 밸류에이션을 높이지 않고 안전하게 증시에 입성하는 시나리오가 우선적으로 논의된 것으로 분석된다.

블랙야크I&C가 영위하는 산업 안전화 등 워크웨어는 최근 들어 본격적으로 그 규모가 확대되고 있는 시장으로 꼽힌다. 인사이트파트너스에 따르면 글로벌 워크웨어 시장은 2022년 약 320억 달러에서 2030년 약 524억 달러 규모로 성장할 것으로 추산됐다.

국내 워크웨어 시장도 새로운 기회의 땅으로 변화하고 있다. 정부는 지난 1월부터 상시 근로자 5인 이상의 모든 기업에 대해 중대재해처벌법을 확대 적용하겠다는 방침을 발표했다. 2022년 제정 당시에는 50인 이상의 법인들에 한정됐지만 이제부터는 50인 미만의 중소규모 사업장도 관련 프로토콜을 마련해야 한다.

산업안전 준수가 '의무'로 바뀌는 와중에 블랙야크라는 브랜드 파워까지 등에 짊어지면서 동종 기업 대비 유리한 출발선을 확보했다는 평가를 받는다. 블랙야크는 유엔에서 발표하는 글로벌 지속가능 브랜드40에 3년 연속 선정되는 등 ESG 성과가 뚜렷하다.

이와 관련해 증권업계 관계자는 "친환경 이미지와 함께 B2C에서 선전하고 있는 만큼 워크웨어 비즈니스도 수혜를 입을 전망"이라고 짚었다.

만약 코스닥에 입성하게 된다면 BYN블랙야크 그룹의 첫 번째 상장사로 기록될 전망이다. 이에 대해 일각에서는 후계 구도를 감안했을 때 강준석 부사장이 최대주주로 있는 이 회사를 먼저 상장시키는 플랜이 우선적으로 고려됐을 것이라는 해석을 내놓기도 했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 딜

-

- [IPO 모니터]'4수생' SK엔무브, 원점으로…국내외 증권사 RFP 배포

- [Korean Paper]SSA 투자자 찾는 국책은행, 파운드 조달 이어진다

- [IPO 모니터]'영국 1호' 테라뷰, 추가펀딩+기술성평가 '투트랙' 집중

- [Rating Watch]금리인하기, 2금융권 부동산PF 크레딧 리스크 확대

- 포비스 마자르 새빛, 해외 오피스와 손잡고 '에너지·인프라' 드라이브

- 큐캐피탈, 미디어 커머스 '아이리스브라이트' 600억 투자 완료

- [불붙은 경영권 분쟁 이슈 점검]'금융 선진화 성장통' 적대적 M&A, 핵심은 '주주가치'

- [중흥기 맞은 폐기물 M&A]쏟아지는 '빅딜', M&A 주요 섹터 존재감 회복

- [M&A인사이트]'여전히 뜨겁다' PE의 K-뷰티 러브콜, M&A는 '현재 진행형'

- [Red & Blue]세니젠, 엠폭스 진단키트로 주가 기지개 켠다

권순철 기자의 다른 기사 보기

-

- [IPO 모니터]'영국 1호' 테라뷰, 추가펀딩+기술성평가 '투트랙' 집중

- [IPO 그 후]'퍼블릭 클라우드' 진출 아톤, 공공성 확보 '주력'

- 풀무원 '흥행'에 풀무원식품도 공모 신종자본증권 '데뷔'

- [IB 풍향계]신영증권 IPO '달라진 위상', 수수료 경쟁력 '두각'

- [IB 풍향계]신한증권 주관 신세계건설 상장폐지 '청신호'

- [Market Watch]정정신고 집중된 바이오 IPO, '떨고 있는' 대기 주자들

- [IB 풍향계]키움증권, 사모 영구채 트랙레코드 '착착'

- [2024 이사회 평가]'아모레퍼시픽 아킬레스건 '경영성과'…중국 사업회복 '절실'

- [2024 이사회 평가]'아모레퍼시픽 '독립적' 이사회, 투명성·참여율 '수준급'

- [2024 이사회 평가]'아모레퍼시픽 '치우친' 육각형…경영성과 회복 '요원'