[Market Watch]난이도 올라간 로봇 IPO, 상장 스케줄 지연 '불가피'기대 대비 낮은 수익성에 거래소 현미경 심사 '타깃'…기술성 평가 문턱도 '상승'

권순철 기자공개 2024-08-29 13:49:29

이 기사는 2024년 08월 27일 15:20 thebell 에 표출된 기사입니다.

로봇 기업들의 기업공개(IPO) 문턱이 점차 높아지고 있다. 미래 먹거리 산업으로서 국민적 기대를 한 몸에 받는 데 반해 그에 부합하는 이익은 나지 않으면서 거래소의 심사 기조도 자연스럽게 강화되고 있다.대부분의 로봇 기업들이 맞닥뜨려야 하는 기술성 평가의 벽도 높아지면서 상장 스케줄을 타이트하게 잡은 기업들은 일정 지연이 불가피해졌다. 기술 자체에 대한 혹독한 챌린지에 더해 기술력을 증명할 수 있는 결과물들에 대한 요구도 늘어나고 있다.

◇기대 대비 낮은 수익성…심사 기조 강화하는 거래소

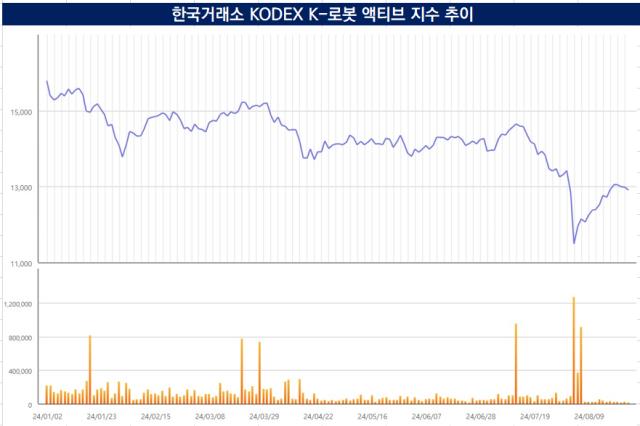

27일 한국거래소에 따르면 주요 로봇 기업들의 주가를 추종하는 KODEX K-로봇 액티브 ETF는 연초 대비 약세를 보이고 있다. 레인보우로보틱스, 두산로보틱스 등이 포함된 이 지수의 26일 기준 종가는 1만2985원으로 연초(1만5000원대) 대비 10% 넘게 빠졌다. 지난 8월 초 '블랙 먼데이' 이후 상승 추세지만 여전히 1만3000원대에서 보합 중이다.

로봇주 약세는 연초 이 섹터를 향한 국민적 관심과 기대가 조정을 겪은 결과로도 풀이된다. 정부가 로봇 산업 경쟁력을 확보하기 위해 관련 예산을 대폭 확대하고 지원 의지를 밝히면서 로봇은 미래 먹거리 산업의 중추로 떠올랐다. 이에 로봇 주가의 하락을 중장기적 측면에서의 기대까지 꺾였다는 결론과 연결시키기에는 다소 부담스럽다.

다만 조정장이 일시적이든 그렇지 않든 간에 IPO를 추진하려는 로봇 기업들에게는 좋지 않은 소식이라는 것이 분명해 보인다. 기대감이 조정되는 배경의 한 가운데에는 수익성을 둘러싼 이슈가 자리 잡고 있기 때문이다. IB 업계 관계자는 "실적이 기대감에 미치지 못하면서 거래소에서도 자연스럽게 심사 기조를 강화하는 것 같다"고 밝혔다.

예비심사에서 낙마하는 사례도 잇따르고 있다. 국내 최초로 자율주행 로봇을 선보였던 시스콘로보틱스는 지난 7월 예심을 청구한 지 3개월 만에 철회 결정을 내렸다. 이 과정에서 수익성을 두고 거래소와 입장 차이가 컸던 것으로 전해진다. 지난해 기준 회사는 47억원의 영업적자를 기록했는데 이는 2019년 대비 6배 이상 증가한 규모다.

특히 상장 위원회가 열리기 전 기술특례상장에 나서는 기업들이 거쳐야 하는 전문가 위원회에서 강도 높은 챌린지가 이뤄지고 있다는 후문이다. 증권업계 관계자는 이와 관련해 "로봇 원천기술의 질뿐만 아니라 사업 확장성과 관련해서 최근 들어 유례없는 수준의 추궁이 이뤄지고 있음을 실감한다"고 언급했다.

기술을 향한 당국의 직접적인 챌린지가 부각되고 있는 한편 기술성 평가의 벽도 높아지고 있다는 평가가 나온다. 거래소가 기술특례업체 전반에 대한 심사를 강화할 것이라고 밝힌 상황에서 기술성 평가도 까다로워진다면 상장 스케줄에 대한 재논의 카드를 꺼내들 수밖에 없다.

물론 기술성 평가 기준이 까다로워진 것을 둘러싸고 로봇 섹터에만 한정할 수는 없다는 의견도 있다. 지난해 파두 사태로 기술성 평가 기준이 과도하게 후한 것이 아니냐는 지적이 제기된 이래 전반적으로 난이도가 올랐기 때문이다. 기술특례기업을 다수 주관한 증권사 IPO 관계자도 "기평에서 받을 수 있는 그레이드가 평균적으로 떨어졌다"고 짚었다.

다만 대부분의 로봇 기업들은 기술특례상장을 활용하고 있어 이들이 주요 영향권에 놓일 수밖에 없는 구조다. 두산로보틱스처럼 기술평가기관 한 곳에서만 A등급을 받고 요건을 충족할 수도 있지만 공모가 기준 시가총액이 5000억원 이상이어야 하기에 웬만한 로봇 상장예비기업들은 이용하기 어렵다.

올라간 난이도에 기술성 평가에서 고배를 마신 업체들도 관측되고 있다. 한양로보틱스는 내년 초 상장을 목표로 최근 기술성 평가에 돌입했지만 통과하지 못한 것으로 전해졌다. 회사 측 관계자는 "기술을 입증할 수 있을 만한 공립기관 표창증 등과 같은 기록물들이 부족했다"면서 "당초 기평 재도전까지 염두에 둔 상태였다"고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 딜

-

- '그룹 선봉' GS에너지, 회사채로 최대 3000억 조달

- [Deal Story]'증권채 투심 가늠자' 미래에셋, 수요예측 대성공

- 한국전력, 올해 한국물 주관사 선정 나섰다

- [발행사분석]HBM 올라탄 SK하이닉스, 신용등급 상향 ‘터치’

- 한화오션 '조달 다각화', 500억 규모 사모채 발행

- 6월 영구채 콜옵션 도래 제주항공, 연장시 금리 '스텝업'

- [영풍-고려아연 경영권 분쟁]'사실관계 틀린 글래스루이스' MBK, 편향성 문제 제기

- 한투파·큐이디에쿼티, '하나WLS' 투자금 4년 만에 회수

- [한화 아워홈 인수 추진]한화, 장남·장녀 지분 매입 협상 완료

- DIG에어가스 매각, 에어프로덕츠 실패 반사이익 볼까

권순철 기자의 다른 기사 보기

-

- '그룹 선봉' GS에너지, 회사채로 최대 3000억 조달

- 고려아연 핫딜 주역, 하나증권 조직개편·승진으로 보상

- [IB 풍향계]BNK증권, 신명호표 IB 강화 '삐걱'

- 정국 혼란 극복…발행 재개 공급망채 '흥행'

- [IPO 모니터]한발 물러선 피아이이 FI, 상장 먹구름 '해소'

- IB-WM 총괄 신설 BNK증권, 컨트롤타워 정비 나선다

- DN솔루션즈, 5월 코스피 입성 '가닥'

- 보안 업그레이드 제닉스, 기술유출 리스크 '선제 대응'

- [제닉스 IPO 그 후]"상장 후 새로운 사명, 글로벌 유니콘 기업 도약"

- [thebell League Table]오락가락 블록딜 시장, UBS 꾸준한 성과 '주목'