[IB 풍향계]'볕 드는' 바이오 IPO 혹한기, 증권사 경쟁도 '점화'빅컷발 상장 니즈 '증가' 기대…힘 실리는 세일즈 전략

권순철 기자공개 2024-09-23 11:12:41

[편집자주]

증권사 IB(investment banker)는 기업의 자금조달 파트너로 부채자본시장(DCM)과 주식자본시장(ECM)을 이끌어가고 있다. 더불어 인수합병(M&A)에 이르기까지 기업에서 일어나는 모든 일의 해결사 역할을 자처하고 있다. 워낙 비밀리에 딜들이 진행되기에 그들만의 리그로 치부되기도 한다. 더벨은 전문가 집단인 IB들의 주 관심사와 현안, 그리고 고민 등 그들의 생생한 이야기를 전달해 보고자 한다.

이 기사는 2024년 09월 19일 16:54 thebell 에 표출된 기사입니다.

연준이 금리 인하를 단행하면서 바이오 회사들의 기업공개(IPO) 전망도 비로소 밝아졌다. 그동안 고금리는 이들의 증시 입성을 주저하게 만들었던 주범 중 하나였다. 그러나 마침내 피벗이 현실화되면서 IPO 니즈도 덩달아 늘어날 것이라는 전망이 우세해졌다.바이오 딜 수임을 꺼렸던 증권사들도 소싱 경쟁에 있어서 적극적인 움직임을 예고했다. 섹터 전반적으로 주가 부양을 기대할 수 있고, 차입 비용 하락에 따른 실적 전망치 조정도 긍정적으로 예상되면서 유리한 세일즈 포인트를 확보했다는 평가가 나온다.

◇4년만의 '빅컷'…바이오 딜소싱 경쟁 '박차'

미 연준이 4년 만에 금리를 0.5%p 인하하면서 바이오 IPO가 다시 모멘텀을 얻는 시나리오가 유력해졌다. 바이오 섹터 내 비상장사들은 성장성을 담보로 지속적인 연구개발 자금을 대야 했기 때문에 재무 구조상 금리 변동에 민감할 수 밖에 없다. 그 결과 지난 몇 년 동안 이어졌던 고금리는 이 기업들의 IPO 의지를 꺾는 장애물 중 하나로 지목되어 왔다.

그런 상황에서 금리가 꺾인 것은 IPO 니즈에 불을 지필 수 있는 트리거가 될 수 있다. 특히 추가 금리 인하가 예상되는 만큼 오랜만에 맞이한 우호적 조달 환경을 최대한으로 활용하려는 수요가 클 것으로 예상된다.

한 증권사 IPO 관계자는 "예전보다는 바이오 딜 수임도 늘어나지 않겠느냐"고 하면서 "여전히 쉽지 않은 난이도를 자랑하는 상황에서 금리 인하는 몇 없는 메리트 중 하나"라고 덧붙였다.

증권사들 간 딜소싱 경쟁도 주목할 만한 부분 중 하나다. 그동안 바이오 딜은 까다로운 심사 난이도 등으로 인해 일부 증권사들에게는 기피의 대상으로 여겨졌다. 그러나 상장에 나서려는 바이오사들이 많아질수록 이들을 애써 무시하는 일은 어려워진다. '선별'을 통한 딜 골라잡기가 어려워질 것이라는 얘기다.

결국 다시 바이오 딜로 회귀할 것이라는 의견도 제기된다. 여기에는 전통 제조업 섹터의 실적 전망이 어두워지고 있는 영향이 컸다. 다른 증권사 IPO 관계자는 "요즘 만나는 제조업체 대표님들마다 전망이 어둡다는 말씀들을 많이 하신다"면서 "제조업 실적도 좋지 않아 바이오나 기타 성장주 IPO 딜에 대한 관심이 다시 쏠리지 않을까 싶다"고 말했다.

물론 조달 환경은 녹록지 않아 이번 빅컷을 계기로 바이오사들이 손쉽게 상장에 나설 것이라고 말할 수는 없다. 여전히 바이오사 대표들은 IPO를 추진하기 어려운 환경이라고 토로한다는 것이 증권업계의 후문이다. 금리 인하와 함께 심사 난이도도 내려가는 것은 아니기 때문에 상장 완주를 자신 있게 외칠 수 없다.

◇주가상승+긍정적 실적 전망치 기대…'유리한' 세일즈 포인트 확보

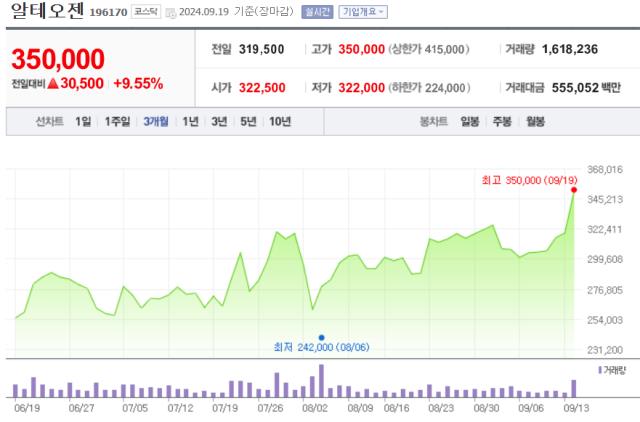

그러나 빅컷을 통해 증권사들이 이전보다 유리한 상황에서 발행사들의 IPO를 이끌 수 있게 된 것은 분명 호재다. 금리가 떨어지면 성장주 주가의 움직임이 기계적으로 우상향을 띄게 되므로 바이오사 입장에서는 우호적인 증시 환경이 조성된다. 실제로 빅컷 이후 알테오젠, 리가켐바이오 등 국내 바이오 우량주들의 주가는 10% 가까이 급등했다.

실적 전망치를 보다 긍정적으로 계산할 수 있게 됐다는 점도 기대할 만하다. 이론상 금리 인하는 기업들의 차입 비용을 낮춰 더 많은 이익을 남기는 데 기여한다. 바이오사 대부분이 기술특례 트랙으로 상장을 추진하는 만큼 향후 실적 컨센서스를 도출하는 과정에서도 금리 인하에 따른 이익분이 어느 정도 반영될 것으로 예상된다.

다만 금리 인하 기조가 지속적인 바이오 주가 부양으로 이어질지는 두고 봐야 할 부분이다. 주가는 금리 외의 다양한 변수들의 영향을 받기 때문에 실제 상장 시점에서 피어그룹의 주가는 달라질 수 있다. 무엇보다 금리가 낮아진다고 해도 과거와 같이 제로하한 수준으로 떨어질 가능성은 희박하기에 옛날만큼의 유동성 축제가 나타날 것 같지는 않다.

실적 전망치 조정의 효과도 높은 심사 문턱에 의해 퇴색될 여지가 있다. 애초에 실적을 얼마나 내는 것보다는 내부 통제 이슈가 걸리면서 상장 여정에 제동이 걸리는 경우가 많기 때문이다. 그런 점에서 실적 전망치의 조정은 예심 청구 전 사전 준비 과정에서 내부 통제 등 문제가 없는 곳들에 한해 빛을 발할 것으로 관측된다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 딜

-

- [Market Watch]선제적 금리인하…IPO 시장 '기대감' 커진다

- [한양증권 매각]KCGI 딜 클로징 '내년 5월' 목표…LP 구조협상 한창

- [IPO 모니터]'삼성·SK 협력사' 엠오티, 연내 상장 플랜 순항

- 뒷심 보인 대신증권, 하반기 IPO 몰아친다

- [IB 풍향계]'볕 드는' 바이오 IPO 혹한기, 증권사 경쟁도 '점화'

- [IPO 모니터]온코크로스, 9개월만에 예심 통과…연내 상장 기대

- CJ ENM 초단기물 집중…BNK증권 'CP'로 물꼬틀까

- [Market Watch]연준 '빅컷'에 한국물 '이종통화' 발행 늘까

- [Market Watch]'예상외 빅컷' 한국물 투심 안갯속…첫 주자 성적표 '관건'

- 카카오엔터, 신한은행 보증받고 CP 발행한 배경은

권순철 기자의 다른 기사 보기

-

- [BNK증권 IB 리빌딩]'톱10 도약' 마지막 퍼즐, 계열 시너지 '극대화'

- [IB 풍향계]'볕 드는' 바이오 IPO 혹한기, 증권사 경쟁도 '점화'

- [BNK증권 IB 리빌딩] '대대적' 인력영입, ECM 영토확장 '개시'

- [BNK증권 IB 리빌딩] '여전한' PF 리스크, 체질개선 '총력'

- [BNK증권 IB 리빌딩] '신명호 시대' 반년, '더 뚜렷해진' 성과와 과제

- [thebell note]'막연한' AI 기대의 위험성

- [Market Watch]달라진 수요예측 지형도, '못 보던' 손님도 노크

- [IB 풍향계]BNK증권, '마수걸이' 유상증자 딜 잡았다

- [적자 늪 빠진 중소형 증권사]BNK증권, '계속된' PF 리스크에 지주사 지원 '불가피'

- [Company & IB]HD현대오일뱅크, KB증권 재신임 배경은