[에이유브랜즈 IPO]상단 할인율 '7.8%'…투자자 설득 관건국내 4개사 기반 21.21배 PER 배수 적용…"타 사 대비 매출액·영업이익 성장세 크다"

안준호 기자공개 2025-02-13 07:59:58

이 기사는 2025년 02월 11일 14시11분 thebell에 표출된 기사입니다

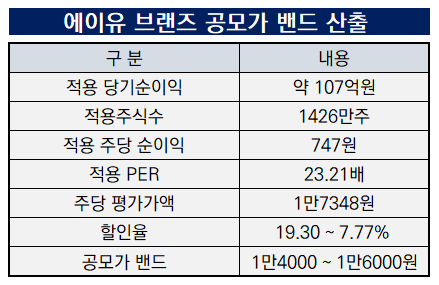

에이유브랜즈는 패션 기업 4개사의 주가 흐름을 반영해 공모가 밴드를 산출했다. 적용 수치는 23.21배로 기존 상장사와 비교해 무리가 없는 수준이다. 비교군 선정 과정에서도 판매 제품이 유사한 해외 기업을 배제했다. 글로벌 기업을 포함했던 여타 패션 기업과는 다른 행보다.다만 할인율은 최근 몇 년을 통틀어 가장 낮은 수준을 적용했다. 상단 할인율이 7.77%로 한 자릿수에 머문다. 최근 2년 평균치를 적용할 경우 예상 시가총액이 약 20% 감소한다. 통상 20~30%의 할인율이 적용되는 공모주 시장에선 투자 매력도를 낮추는 요소다.

◇해외 기업 ‘배제’, 국내 4개사 추려 2000억 안팎 시총 목표

에이유브랜즈는 지난 7일 금융감독원에 상장을 위한 증권신고서를 제출했다. 지난달 한국거래소 상장예비심사를 통과한 후 2주만에 코스닥 입성을 위한 공모 절차를 시작했다. 이달 기관 수요예측을 진행한 뒤 청약을 거쳐 다음 달 말에는 코스닥에서 주권 거래가 가능할 전망이다.

공모가는 주당 1만4000~1만6000원을 제시했다. 국내 상장 기업인 코데즈컴바인, 휠라홀딩스, 크리스에프앤씨, 공구우먼 등 4곳의 PER과 2024년 3분기 직전 12개월(LTM) 당기순이익을 토대로 단가 범위를 계산했다.

이들 기업의 개별 PER은 코데즈컴바인 22.38배, 휠라홀딩스 22.45배, 크리스에프앤씨 37.35배, 공구우먼 10.68배다. 이들 4개사 평균치인 23.21배가 반영됐다. 크리스에프앤씨처럼 40배에 육박하는 멀티플도 있었지만 10배 전후의 공구우먼도 포함되며 균형을 맞췄다.

해외 기업을 비교군으로 검토할 여지도 있었다. 국내 패션 기업 가운데선 에이유브랜즈처럼 신발 브랜드에 특화된 기업이 드물기 때문이다. 스팩 합병으로 상장한 윙스풋은 베어파우(BEARPAW) 등 방한 부츠가 주력이라는 점에서 유사성이 있지만, 브랜드보다는 유통사로서의 성격이 더 크다. 자체 브랜드의 매출 비중 역시 지난해 3분기 기준 6.1% 수준에 그친다.

실제 검토 과정에서는 데커스아웃도어코퍼레이션 등 해외 기업도 포함되어 있었다. 단 뉴욕증권거래소(NYSE)에 상장된 해외 기업이라는 점을 고려해 제외됐다. 호카(HOKA), 어그(UGG) 등 글로벌 시장에서 인기가 높은 브랜드를 보유한 기업이다. 최근 12개월 PER는 26배 수준으로, 비교군에 포함되었더라도 큰 변화는 없었을 것으로 보인다.

에이유브랜즈는 23.21배의 PER에 2024년 3분기 기준 최근 4개 분기 실적을 반영해 공모가 밴드를 산출했다. 지배주주 당기순이익 합계인 106억5826만원 가량이 적용됐다. 적용 주식은 기존 발행주식과 공모 신주, 주관사 의무인수 물량, 신주인수권 등을 더했다. 한국투자증권이 주관업무 보수로 수수료에 더해 10만주의 신주인수권을 공모 과정에서 취득할 예정이다.

◇평균 대비 낮은 할인율…밴드 상단 기준 7.77% 그쳐

할인율 측면에선 기존 상장 사례보다 매력도가 떨어지는 편이다. PER를 반영해 계산한 주당 평가가액은 1만7348원으로, 여기에 19.30%~7.77%의 할인율을 다시 반영해 공모가 밴드를 제시했다. 최근 2년 사이 코스닥에 신규 상장한 기업 74개사의 평균 할인율은 22.08%~33.07%였다.

통상적인 기업공개(IPO)에선 20~30%의 할인율을 적용하는 편이다. 실제 74개사 가운데 상단 할인율이 한 자릿수에 그친 곳은 6곳에 불과하다. 최근 사례는 엠오티(6.48%), 아이스크림미디어(9.41%), 코칩(9.08%) 등이다. 이들 가운데 엠오티는 증권신고서 정정 과정에서 공모가 밴드를 낮추면서 할인율을 변경한 사례에 해당한다.

최근 2년 동안의 평균 할인율을 적용했을 경우 에이유브랜즈 공모가 밴드는 1만1611~1만3518원 수준으로 산출된다. 상장예정주식에 반영하면 예상 시가총액 1644억~1914억원 수준이다. 현재 목표 시총인 1982억~2266억원과 비교하면 20% 안팎의 차이가 있다.

할인율 수준이 반드시 공모 결과를 좌우하는 것은 아니다. 상단 할인율이 한 자릿수였던 코칩 역시 수요예측에서 988대 1의 높은 경쟁률을 기록했다. 공모가도 밴드 상단을 초과해 확정했다. 다만 코칩이 상장했던 2024년 2분기와는 공모주 시장 분위기가 달라진 것이 변수다.

회사와 주관사는 높은 성장률과 수익성이 할인율을 정당화한다는 입장이다. 향후 공모 과정에서도 비슷한 논리가 전개될 것으로 예상된다. 주관사 측은 “회사의 2023년, 2024년 3분기 기준 전년 동기 대비 매출액 증가율은 각각 121.27%, 8.98%로 유사회사 8개 기업의 평균 3.75%, -2.62% 대비 월등하다”고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- [한미 오너가 분쟁]차남 임종훈, 한미사이언스 대표 사임…경영권 분쟁 '종식'

- [IR Briefing]대진첨단소재 “매출성장 자신, 주주기대 부응”

- [i-point]에스넷시스템, 지난해 매출액 4499억 'AI 시장 공략'

- 다안바이오, 리가켐에 항체 기술이전 'ADC 신약' 겨냥

- [오너십 시프트]딥마인드, 비트맥스 인수로 그룹사 진용 구축

- [코스닥 1세대 생존기]'장남 체제' 원익큐엔씨, 영향력 행사 원천 '호라이즌'

- [배당정책 리뷰]'모범생' 에코프로에이치엔, 그룹 목표 배당성향 상단 도달

- [i-point]네온테크, 역대 첫 매출 1000억 달성

- [지놈앤컴퍼니는 지금]지향점 'ADC 신약', 매출원 포기 결단 'CDMO 사업 철수'

- [i-point]대동, 북미 트랙터 시장점유율 8.7% '역대 최대'

안준호 기자의 다른 기사 보기

-

- [에이유브랜즈 IPO]상단 할인율 '7.8%'…투자자 설득 관건

- [에이유브랜즈 IPO]차가워진 투심, 규모와 보호예수 '고심'

- [주주총회 프리뷰]'비공개' 유지하는 이마트 보수 정책…주주제안으로 바뀔까

- [주주총회 프리뷰]재무부담 커진 이마트…밸류업 프로그램 '주주제안'

- [트럼프발 관세전쟁]현실화된 무역 장벽, K푸드 현지 생산 기업 '주목'

- [주주총회 프리뷰]소액주주 결집한 이마트, 주주제안 '임박'

- [에이유브랜즈 IPO]3년만의 K-패션 상장, 중요도 높아진 '성장 스토리'

- [구다이글로벌이 꿈꾸는 K뷰티]인디뷰티 큰손, ODM사도 물밑경쟁

- [에이유브랜즈 IPO]코스닥 예심 승인, 증권신고서 제출 ‘속전속결’

- [구다이글로벌이 꿈꾸는 K뷰티]유통플랫폼에서 K뷰티 강자로