[큐렉소 줌인]10여년전 낙점한 수술로봇, 모기업 에치와이 '아픈 손가락'①꾸준한 투자에도 적자기조, 무역사업 매출비중 '과반'

전기룡 기자공개 2025-03-24 08:30:13

[편집자주]

큐렉소는 수술로봇 분야 초창기 플레이어로 통한다. 에치와이그룹이 대주주로 올라선 2011년부터 본격적인 자금투입이 시작됐다. HD현대중공업으로부터 의료용 로봇사업부문을 인수할 정도로 공을 들였다. 일찌감치 미래 먹거리를 낙점했지만 수익성 확보는 여전히 과제로 남아있다. 오히려 에치와이그룹 차원에서 떼어준 무역사업이 매출 전반을 책임지고 있다. 더벨이 큐렉소의 사업 행보와 성장전략을 살펴봤다.

이 기사는 2025년 03월 19일 08시21분 thebell에 표출된 기사입니다

큐렉소는 2011년 에치와이(HY) 그룹에 편입됐다. 당시 수술로봇을 미래 먹거리로 삼고 증자대금을 투입했다. 2017년에는 HD현대중공업의 의료용 로봇사업부문을 양수하는 등 꾸준한 투자를 단행했다.수술로봇 분야에선 초창기 플레이어로 통하지만 여전히 시장 안착에는 시간이 필요한 분위기다. 그룹에서 내줬던 무역사업부문이 실적을 지탱할 정도로 수익성 확보가 필요한 시점이다.

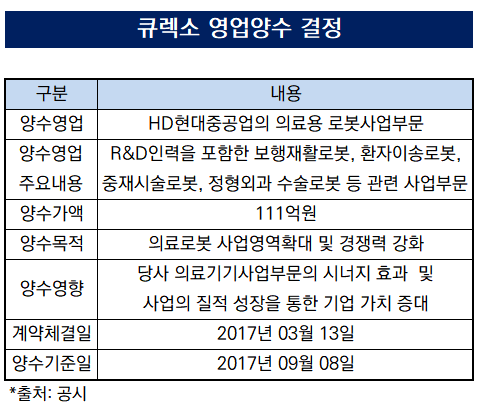

◇투자 단행 15년차, HD현대중공업 의료용 로봇사업부문 양수 결정

큐렉소는 2002년 종합엔터테인먼트사를 표방하며 코스닥에 입성했다. 보유하고 있던 지적재산권(IP)을 활용해 게임, 영화 등으로 저변을 넓혔다. 다만 적자기조가 지속되면서 의료사업으로 업종을 시프트했다.

사업 변곡점을 맞은 것은 2011년경이다. 에치와이가 큐렉소의 300억원 규모 유상증자에 참여하고 200억원 상당의 신주인수권부사채(BW)를 인수하는 방식으로 최대주주 자리에 올랐다. 수술로봇을 필두로 새 먹거리를 확보하겠다는 에치와이의 의지가 한 몫 했다.

당장 수술로봇으로는 수익이 담보되지 않아 계열사인 삼영시스템의 무역사업부문을 큐렉소에 넘겼다. 무역사업부문은 계열사인 에치와이와 팔도, 비락 등을 대신해 식품 원재료를 수입·유통하는 역할을 맡고 있다.

수술로봇에 대한 기술력을 고도화하기 위한 투자도 이어갔다. HD현대중공업으로부터 의료용 로봇사업부문을 111억원에 양수한 게 대표적인 행보다. HD현대중공업이 보유하고 있던 연구개발(R&D) 인력과 보행재활로봇, 환자이송로봇, 중재시술로봇 등에 대한 원천기술을 확보하는데도 성공했다.

◇지난해 적자전환, 주요 판매처 수주 급감 영향

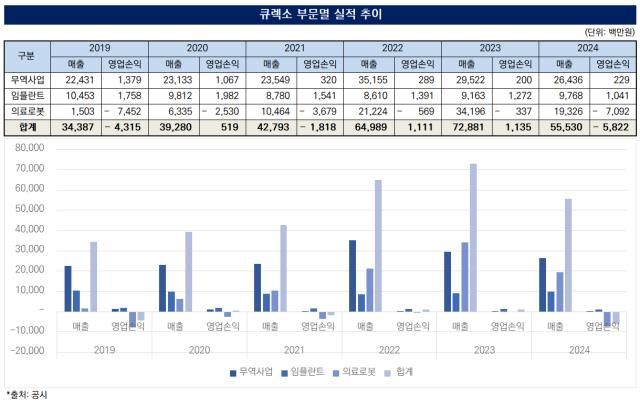

에치와이의 계속된 투자에도 큐렉소는 아직 수익성 개선을 하지 못했다. 큐렉소는 지난해 매출액으로 556억원을 기록했다. 전년(729억원)보다 23.7% 줄어든 수준이다. 같은 기간 영업이익은 11억원에서 마이너스(-) 57억원으로 적자전환됐다.

사업부문별로는 2011년 양수된 무역사업이 매출액의 47.6%인 264억원을 책임졌다. 주요 계열사를 대신해 주요 생산국으로부터 식품원재료를 수입·유통하고 있다 보니 안정적인 매출 실현이 가능하다. 실제로도 에치와이(107억원)와 팔도(149억원)는 큐렉소의 매출 10% 이상을 책임지는 주요 거래처로도 공시된 상태다.

임플란트사업은 부문 내 가장 높은 수익성을 보여주고 있다. 2019년 이래 지난해까지 평균 영업이익률이 15.8%에 달한다. 미국 의료기기 전문기업인 짐머 바이오메트(Zimmer Biomet)의 국내법인과 총판계약을 맺어 전국 대리점과 병원에 손상 관절 대체 의료기기를 공급하는 방식으로 수익을 내고 있다.

이와 달리 수술로봇사업은 아직 적자를 벗어나지 못했다. 재무제표상 의료로봇사업부문을 명시하기 시작한 2019년에는 매출액 15억원에 영업손실 75억원을 기록했다. 이후 매출 외형이 확대됐지만 △2020년 25억원 △2021년 37억원 △2022년 5억원 △2023년 4억원 등 영업손실이 지속되고 있다.

지난해에는 매년 점진적으로 확대되던 수술로봇사업의 매출 외형이 이례적으로 줄었다. 주요 판매처였던 인도의 메릴 헬스케어로부터 수주가 급감한 영향이다. 부문 영업손실도 70억원으로 역대 최대 수준을 기록했다. 올해 다시 메릴 헬스케어의 수주가 재개됐다는 점, 인도법인 설립 효과가 본격화된다는 점은 호재로 해석된다.

큐렉소 관계자는 "수술로봇사업의 매출이 줄어들기는 했지만 적자의 원인으로 언급하기는 힘들다"면서 "올해에는 인도 내 기존 파트너사 외에 2개사(쉘비·바이오래드)가 추가된 상태"라고 설명했다. 그는 이어 "외부 증권사들도 올해에는 2023년 당시의 매출 외형(729억원)을 고려해 가이던스를 내놓고 있다"고 덧붙였다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- 현대건설, 수익성 8% 목표…TSR 주주환원 첫 도입

- 이한우 현대건설 대표 "에너지 트랜지션 리더 도약"

- [i-point]아이티센, ‘아이티센글로벌’로 사명 변경

- SOOP, 서수길·최영우 각자대표 체제 전환

- [i-point]한컴, 제주특별자치도와 디지털 행정 혁신 MOU 체결

- [i-point]아티스트유나이티드, ‘아티스트컴퍼니’로 사명 변경

- [Company Watch]'가용자산 2900억' 큐브엔터, 미래 경쟁력 담보

- FSN, '신뢰 회복'·'실적 개선·'지속 성장' 키워드 전면에

- [밸류업 프로그램 리뷰]삼양식품, '핵심지표' 빠진 기업가치 제고 계획

- [이사회 분석]롯데홈쇼핑의 건기식 도전, 합작법인 키맨은

전기룡 기자의 다른 기사 보기

-

- [Company Watch]'가용자산 2900억' 큐브엔터, 미래 경쟁력 담보

- FSN, '신뢰 회복'·'실적 개선·'지속 성장' 키워드 전면에

- [IT·소프트웨어 스몰캡 리뷰]'상장 3년차' 시선에이아이, 흑자전환 최우선 과제

- [i-point]제이엘케이, 'JLK-UIA' 진단 역량 입증

- [쎄크 road to IPO]원천기술 상용화, '100년 생존 기업' 목표

- [큐렉소 줌인]거듭된 조달, 대주주 지분 30% 하회 가능성

- [i-point]넥스턴바이오 산하 롤코리아, 재건 수혜주 기대감

- [IT·소프트웨어 스몰캡 리뷰]5년간 IPO 최다 업종에 시총 자격미달기업 '속출'

- [Company Watch]'라이선스 호실적' SAMG엔터, 올해 흑자전환 '변곡점'

- [큐렉소 줌인]10여년전 낙점한 수술로봇, 모기업 에치와이 '아픈 손가락'