[밸류업 지수 종목 분석]'정유 1위' SK이노 대신 에쓰오일이 들어간 이유는PBR·ROE 평가서 희비...에쓰오일 ROE 10.83%, 업계 평균 상회

정명섭 기자공개 2024-09-27 07:34:15

이 기사는 2024년 09월 26일 08시12분 THE CFO에 표출된 기사입니다

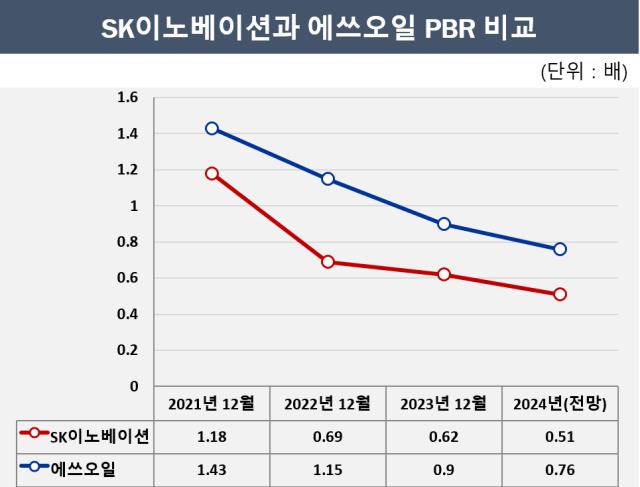

국내 정유사 중 에쓰오일이 '코리아 밸류업 지수' 구성 종목에 포함됐다. 에너지 산업군에는 1개 기업만 편입됐는데 에쓰오일이 그 자리를 꿰찼다. 에쓰오일의 피어그룹으로 묶이는 SK이노베이션은 이름을 올리지 못했다.두 회사는 '시가총액 상위 400위 내의 시장 대표성을 가진 종목', '2년 연속 배당'이라는 기본 조건을 모두 충족했으나 시장 평가(PBR), 자본효율성(ROE) 중심의 평가에서 지수 편입 여부가 엇갈린 것으로 분석된다.

◇거래소, 주주환원 지표보다 PBR·ROE 중점 평가...일본 밸류업 지수 벤치마킹

코리아 밸류업 지수가 코스피200 등과 다른 점은 시가총액뿐 아니라 당기순이익과 주주환원 여부, PBR, ROE 수준 등을 종합적으로 평가한다는 점이다. 그중에서도 주주환원 지표보다 PBR과 ROE 평가가 지수 편입에 결정적인 영향을 미쳤다는 분석이 나온다. 기업가치 제고 노력보다 기업가치 자체가 얼마나 우수한지에 주안점을 뒀다는 얘기다. 이는 일본의 밸류업 지수인 'JPX프라임150'을 벤치마킹한 것으로 분석된다.

밸류업 수혜주로 언급되던 KB금융, 하나금융지주가 지수에 편입되지 못한 게 대표적인 예다. KB금융은 금융 섹터 대장주일뿐 아니라 주주환원율도 매년 우상향하는 기업이다. 투자업계는 두 회사가 PBR 기준에 미달해 배제됐다고 본다. 이는 거래소가 주주환원의 절대 수치보다 '2년 연속 배당 또는 자기주식 소각'이라는 기본 요건을 준수했는지만 봤다는 점을 시사한다.

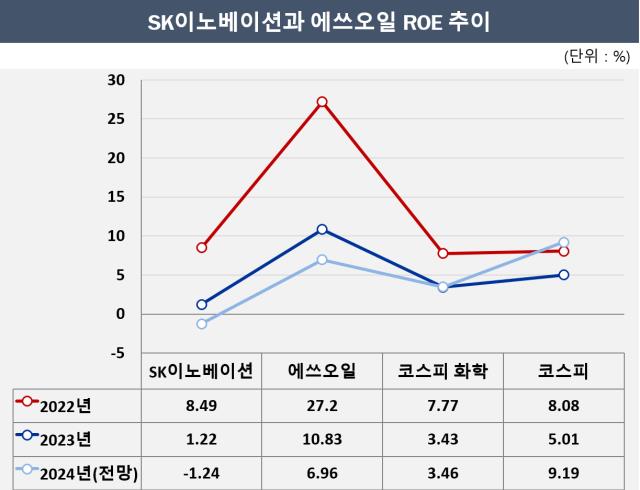

같은 관점에서 SK이노베이션은 시장의 대표성이나 주주환원 측면에선 에쓰오일을 앞서지만 시장 평가와 자본효율성 지표에서 낮은 평가를 받았다고 볼 수 있다.

SK이노베이션의 올해 PBR은 0.4~0.6배 사이에 머물러있다. 2022년 5월부터 2년 넘게 PBR이 1배 미만인 상태다. SK E&S와 합병이 결정된 지난 7월에도 PBR은 0.5배 미만이었다. 근간에는 배터리 자회사 SK온의 실적 부진이 있다. 2021년 말 출범 이후 아직 흑자전환을 하지 못한 데다 배터리 공장 신증설에 연간 조 단위의 자본적지출(CAPEX)이 단행되면서 모회사인 SK이노베이션까지 재무부담이 커진 상황이다.

자본 대비 얼마나 많은 순이익을 냈는지를 보여주는 ROE 역시 매년 낮아지는 추세다. ROE는 대체로 PBR과 상관관계를 보인다. 통계상 ROE가 8%를 넘으면 PBR이 1배를 상회하는 경우가 많다. SK이노베이션의 2022년 ROE는 8.49%에서 지난해 1.22%로 하락했다. 작년 코스피 ROE 평균이 5.01%, 코스피 화학주 ROE 평균이 3.43%였다. 증권가는 올해 SK이노베이션 ROE가 마이너스(-)로 돌아설 것으로 예상한다.

에쓰오일의 지난 2분기 말 PBR은 0.8배다. 에쓰오일의 PBR은 올 들어 정제마진 하락, 글로벌 경제 성장 둔화 등의 대외 요인의 영향으로 0.8~1배 사이에서 움직이고 있다. 에쓰오일 역시 주가가 기업 자산가치에 못 미친다는 의미다. 그러나 에너지 섹터에선 상대적으로 높은 수준이다.

코스피와 코스닥에 상장된 16개 에너지 기업 중 에쓰오일보다 PBR이 높은 곳은 한국쉘석유와 흥구석유, DS단석, 중앙에너비스, 에스아이리소스 정도다. 그러나 업종의 대표성을 띠기에는 시가총액 격차가 너무 크다. 이들 기업 중 시총 순위가 400위 이내인 곳은 흥구석유(코스닥 248위)뿐이다.

에쓰오일의 지난 2분기 ROE는 9.79%다. 작년 기준으로는 10.83%였다. 코스피 화학 평균 ROE(3.43%)를 훌쩍 넘는 수치다. 코스피 평균 ROE(5.01%)보다는 두 배가량 높았다.

◇샤힌 프로젝트 성과, 밸류업 지수 유지 좌우할 듯

코리아 밸류업 지수는 국내외 기관투자자들이 벤치마크로 활용하거나 상장지수펀드(ETF) 종목 구성에 활용될 가능성이 있는 점을 고려하면 에쓰오일은 이번 지수 편입으로 기업가치를 재평가받을 기회가 열렸다는 평가가 나온다.

밸류업 지수 구성 종목의 정기변경은 매년 1회 실시된다. 에쓰오일의 지수 종목 유지는 석유화학과 윤활 부문 포트폴리오 확장을 골자로 한 '샤힌 프로젝트'의 성과가 좌우할 것으로 예상된다.

샤힌 프로젝트는 연간 180만톤의 에틸렌 등을 생산할 수 있는 스팀크래커를 구축하는 신규 석유화학 단지 조성 투자다. 총 투자규모는 9조2580억원이다. 에쓰오일이 2022년부터 진행하는 창사 이래 최대 투자다. 올 상반기에만 샤힌 프로젝트에 7147억원이 투입됐다. 연간으로는 3조1362억원의 자본적지출(CAPEX)가 투입될 것으로 예상된다.

목표 완공 시기는 2026년 상반기다. 에쓰오일은 투자가 마무리되면 석유화학 생산 비중이 12%에서 25%로 오를 것으로 보고 있다. 시장은 에쓰오일의 원유 정제 능력에 기반한 정유·석유화학 통합 시설의 시너지에 주목하고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 금호타이어, 화재 광주공장 '재건보다 이전' 무게

- '호반 견제' 연대 본격화…㈜LS-대한항공 '지분동맹'

- 되찾은 12%…한진칼, 정석기업 지배 구조 '공고히'

- 현대로템, K2가 끌고간 디펜스솔루션…추가동력도 '탄탄'

- '남은 건' STS뿐…현대비앤지스틸, '외연 축소' 현실화

- [이사회 분석]포스코GS에코머티리얼즈, 포스코 지분율 70%로 '급증'...이사회 구조는 유지

- [i-point]미래컴퍼니, 북아프리카 신시장 개척 본격화

- [i-point]폴라리스오피스, 1분기 연결기준 매출액 744억 기록

- [i-point]더바이오메드, 치주질환 조기진단 플랫폼 공동개발 MOU

- 채비, 인도네시아 Helio와 전기차 충전 인프라 MOU

정명섭 기자의 다른 기사 보기

-

- ㈜LG, 5000억 규모 자기주식 대선 이후부터 '소각' 가시화

- [한솔케미칼 밸류업 점검]배당에 자기주식 매입까지…주주환원 '업그레이드'

- "효성TNS, 베트남 생산공장 미 상호관세 영향권"

- 롯데정밀, 중국산 에폭시 반덤핑관세 '반사이익'

- '자본잠식' 해소 효성화학, 비주력사업 매각 이어간다

- LG화학 "미국 양극재 공장 조기가동 검토"

- SK온 "원자재 조달 미국 현지화로 관세영향 최소화"

- 유지한 SKC CFO "트럼프 관세, 위기보다 기회"

- 제일기획, 비수기에도 호실적…'신·구 광고' 조화

- 미, 동남아 우회 중국 태양광 제재…빛보는 OCI홀딩스