[Financial Index/원전산업]'차입만기' 대조적인 웨스팅하우스·두산에너빌리티[원자로/레버리지·커버리지]②장기비중 80% vs 40%…부채비율 '웨스팅>두산에너빌'

박동우 기자공개 2024-08-02 08:13:23

[편집자주]

기업은 숫자로 말한다. 매출과 영업이익 기반의 영업활동과 유·무형자산 처분과 매입의 투자활동, 차입과 상환, 배당 등 재무활동의 결과물이 모두 숫자로 나타난다. THE CFO는 기업 집단이 시장과 투자자에 전달하는 각종 숫자와 지표(Financial Index)들을 분석했다. 숫자들을 통해 기업집단 내 주목해야 할 개별 기업들을 가려보고 기업집단의 재무 현황을 살펴본다. 이를 넘어 숫자를 기반으로 기업집단과 기업집단 간의 비교도 실시해봤다.

이 기사는 2024년 07월 26일 08:03 THE CFO에 표출된 기사입니다.

국내외 굴지의 원전기업 웨스팅하우스와 두산에너빌리티는 '차입 만기'에서 대조적인 양상을 드러냈다. 웨스팅하우스는 장기성차입금 비중이 전체 차입금의 80%를 웃돈다. 반면 두산에너빌리티 차입금 가운데 상환 만기가 1년을 초과하는 잔액은 40%에 그쳤다.부채비율의 경우 웨스팅하우스가 3000%를 웃돌면서 130%대를 기록한 두산에너빌리티를 압도했다. 2017년 당시 파산 신청 전후로 악화됐던 재무상태 개선이 여전히 쉽지 않다는 방증이다. 여유자금을 놓고 보면 절대적 금액, 단기성차입금 대비 비율 모두 두산에너빌리티가 단연 앞섰다.

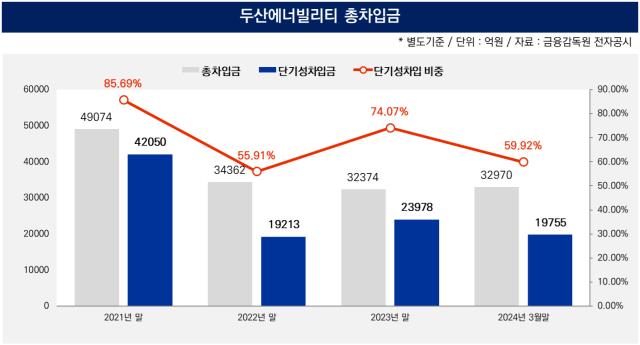

◇두산에너빌리티, 단기성차입 비중 3년새 '85→60%' 끌어내려

올 3월 말 별도기준으로 두산에너빌리티 총차입금은 3조2970억원이다. 2021년 말 4조9074억원과 견줘보면 3년새 32.8%(1조6104억원) 줄었다. 1년 안에 갚아야 할 단기성차입 잔액이 1조9755억원으로 전체의 59.9%를 차지한다. 나머지 1조3215억원은 상환 만기가 1년을 초과하는 장기성차입이다.

차입금을 관리하면서 만기 도래 시점이 단기간 과도하게 쏠리지 않도록 제어하는 건 재무정책의 핵심이다. 자칫 상환·차환에 매몰되면 투자나 기술 개발 등을 겨냥한 자금 집행 여력이 감소하기 때문이다. 두산에너빌리티는 채권단 관리 체제가 이어지던 2021년 말 단기성차입 비중이 85.7%(4조2050억원)를 기록하기도 했다.

1분기 말 기준 단기성차입 1조9755억원의 내역을 살피면 산업은행 등에서 끌어다 쓴 원화차입금 9783억원, 우리은행 등에서 외화로 대출한 금액 2597억원이 존재한다. 이율 범위는 최저 1.23%에서 최고 6.92%로 나타났다. 유동성장기부채 7037억원과 유동 리스부채 339억원도 집계됐다.

장기성차입 1조3215억원 가운데 40%에 가까운 4982억원이 회사채로 분류된다. 공모채 6640억원, 사모채 570억원 등 발행한 사채 잔액 7210억원 가운데 69.1% 규모다. 이자율은 2.54%에서 6.5%의 분포를 보였다. 작년 7월 산업은행 보증에 힘입어 3년 만기 유로본드를 발행해 3억달러(4040억원) 확보에 성공한 대목이 돋보인다. 당시 두산에너빌리티는 상환에 어려워질 경우에 대비해 보유한 두산밥캣 주식 1100만주를 담보로 설정했다.

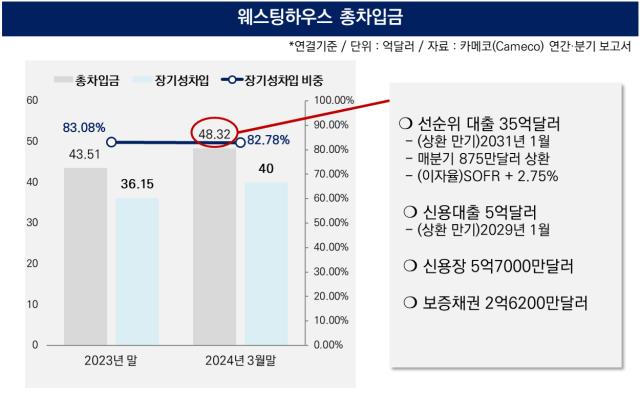

◇웨스팅하우스, 올해 35억달러 만기 '2031년' 연장

단기성차입이 상대적으로 많은 두산에너빌리티와 달리 웨스팅하우스는 장기성차입 중심의 조달에 주력했다. 올 3월 말 연결기준 차입잔액이 48억3200만달러(6조6691억원)로 나타났는데 장기성차입금이 40억달러(5조5208억원)로 전체의 82.8%를 차지한다.

2025년 8월까지 갚아야 할 선순위 대출 원금이 35억달러(4조8310억원) 존재했으나 올 1월에 차환하면서 만기를 2031년 1월까지 연장하는데 성공했다. 담보부 초단기 금리(SOFR)에 2.75%포인트를 가산한 이자율을 책정했다. 이외에도 2029년 1월 만기가 도래하는 신용대출 5억달러(6901억원)도 보유한 것으로 나타났다.

해외 수출이 활발한 만큼 무역금융을 이용한 내역도 두드러진다. 올 3월 말 웨스팅하우스가 보유한 신용장(L/C)은 5억7000만달러(7876억원)로 2023년 말 4억7400만달러(6550억원)와 견줘 9600만달러(1326억원) 많아졌다. 보증채권(surety bond) 규모는 2억6200만달러(3620억원)로 나타났다. 미국 연방정부 법규에 따라 입찰자가 발주자에게 시공 이행을 확약하고 총 계약금액의 1.5~2%를 보증료로 부담하면서 부채로 인식된다.

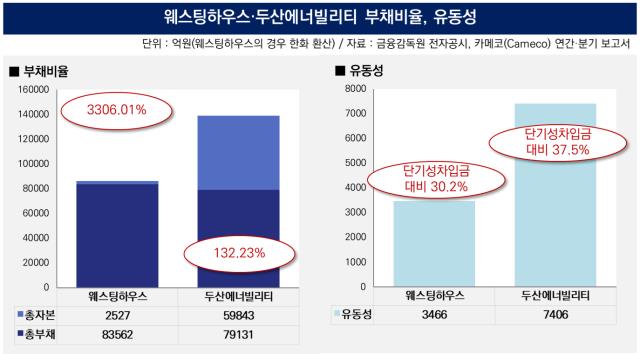

다만 웨스팅하우스는 2017년 파산 신청과 맞물려 극도로 악화됐던 재무상태를 개선하는데 여전히 어려움을 겪고 있다. 총부채가 60억5000만달러(8조3562억원)인 반면 자기자본은 1억8300만달러(2527억원)에 불과한 대목이 방증한다. 부채비율이 3306%로 132.2%를 기록한 두산에너빌리티와 견줘보면 3173.8%포인트 높다. 1분기 말 두산에너빌리티의 별도기준 부채총계는 7조9131억원, 총자본은 5조9843억원을 기록했다.

보유한 여유자금 규모도 두산에너빌리티가 우위를 형성했다. 현금성자산, 단기금융상품 등을 합산한 금액이 7406억원으로 단기성차입금 대비 37.5%를 기록했다. 웨스팅하우스의 가용 유동성은 2억5100만달러(3466억원)로 나타났다. 만기가 1년 이내인 차입잔액 8억3200만달러(1조1490억원)의 30.2% 규모다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- [IR Briefing]에스바이오메딕스 "파킨슨 치료제 글로벌 상업화 원년"

- [와이즈넛 road to IPO]검색증강생성 이용한 'AI 에이전트' 시장 조준

- [대진첨단소재 road to IPO]'불리한 업황' FI 매입단가보다 낮은 공모가 '눈길'

- [대진첨단소재 road to IPO]이차전지 혹한기 상장 출사표, 2000억대 몸값 통할까

- [i-point]제이스코홀딩스, 인하대와 제조업 디지털 전환 MOU

- [코스닥 첨단전략산업 돋보기]배터리솔루션즈, 배터리 재활용 '해외 선제 투자'

- [와이즈넛 road to IPO]기대 못미친 수요예측 성적표, 성장성 의구심

- [건기식 R&D 스토리]휴온스푸디언스, 2년만 신규 개별인정형 원료 확보

- [Red & Blue]'휴머노이드' 섹터 각광, 하이젠알앤엠 수혜 부각

- [i-point]'큐브엔터 계열' 아더월드, SL:U 두 번째 시즌 공개