한화에너지 올해 세번째 공모채 출격…2년물 ESG채권 유동성 확보 목적, A급 금리 이점 기대

손현지 기자공개 2024-09-20 10:03:04

이 기사는 2024년 09월 13일 13:53 thebell 에 표출된 기사입니다.

한화그룹의 에너지 회사인 한화에너지가 공모 회사채 시장에 출격한다. 올해 1분기, 2분기에 이어 3분기까지 공모채 시장을 찾는 셈이다. 회사채 최근 A급 이슈어들의 금리 이점이 큰 상황에서 선제적으로 유동성을 확보해 조달 비용을 절약하겠다는 전략이다.2년물은 ESG 채권으로 발행한다. 한화에너지는 꾸준히 ESG채권을 발행해온 이슈어다. A급 비우량채인데도 불구하고 기관들로부터 인기가 높은 이유다.

◇올해 3번째 자금조달…'금리 이점' 조달 적기 판단

13일 IB업계에 따르면 한화에너지는 내달 최대 1500억원 규모의 회사채 발행을 준비 중이다. 내달 7일 1000억원 규모로 기관 대상 수요예측을 진행한 뒤 증액 여부를 결정할 예정이다. 트랜치는 2년물 700억원, 3년물 300억원 구성이 유력하다. 발행 예정일은 내달 15일이다. 대표 주관사는 삼성증권, 한국투자증권, KB증권이다.

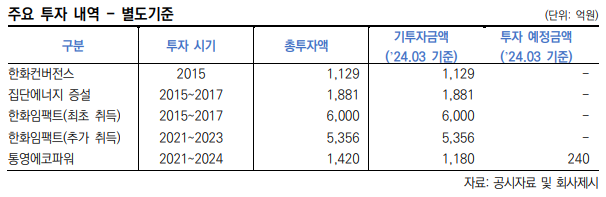

이번 회사채 발행 목적은 유동성 확보다. 한화에너지는 해외 태양광 개발 등으로 현금창출력을 상회하는 투자금을 지출하고 있다. 현금성자산 규모는 2021년 1조3585억원, 2022년 1조7668억원에서 2023년 6541억원으로 급격히 줄었다.

순차입금 규모는 2021년 2조7650억원, 2022년 3조2844억원에서 지난해 4조2142억원으로 증가했다. 올해 3월 말 연결기준 4조6000억원으로 증가했다. 종속회사들을 통한 한화오션 인수·추가 유상증자 참여(2023년, 약 6600억원), 한화 임팩트의 HSD엔진(한화엔진) 인수(2024년 약 2270억원) 등의 영향이다.

한화에너지는 올해 1월, 5월에도 회사채 시장을 찾았다. 지난 1월 발행 목적은 차입금 상환이었다. 지난해 6월 상환한 차입금의 보충을 위한 자금조달이었다. 증권신고서에 따르면 한화에너지는 이번 회사채를 ANZ은행으로부터 빌린 1억5000만달러(한화 1956억원)을 상환했던 현금을 보충하는데 썼다고 밝혔다.

작년 6월 회사채 조달을 건너 뛰었던 건 금리 때문이었다. 만기 일자였던 지난해 6월27일 한화에너지의 1년, 2년, 3년물 공모 회사채 금리는 각각 4.698%, 4.958%, 5.193%였다. 올해 1월 트랜치와 비교하면 21~31bp 정도 차이가 났던 것이다. 당시엔 보유 현금으로 우선 상환했고, 이후 올해 1월 소진된 현금을 채웠다.

뒤이어 지난 5월에도 차환과 유동성 확보 목적이 컸다. 지난 6월 1000억원 어치 회사채 만기가 도래했다.

◇녹색채권 덕 기관 투심 우호적

한화에너지는 꾸준히 녹색채권을 발행하는 이슈어다. 올해도 1월, 5월에 이어 오는 10월에도 ESG채권 카드를 꺼내들었다. 2년물 700억원 모집분을 뭐 ESG채권으로 구성했다. 이에 따라 민평금리 보다 낮은 금리로 증액까지 성공할 수 있을지 주목된다.

지난 5월 발행땐 3년물 가산금리가 희망금리밴드 하단으로 잡히며 민평금리보다 낮은 금리로 증액까지 성공할 수 있었다. ESG 투자를 중시하는 기관들은 우량한 기업의 경우 금리 등 이점이 있는 장기물을 더 선호하는 경향이 있다.

한화그룹의 계열사들은 올해 꾸준히 회사채를 발행해오고 있다. 한화에어로스페이스가 1월11일 4000억원을 발행했다. 한화솔루션은 1월16일 3500억원, 한화에너지는 1월18일 1500억원, ㈜한화는 2월26일 2500억원, 한화투자증권은 2월28일 3000억원, 한화호텔앤리조트는 4월4일 800억원을 발행했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [삼성생명 밸류업 점검]발목 잡는 지배구조 부담

- [thebell note]롯데카드 매각 눈높이 적절할까

- [우리은행을 움직이는 사람들]내부통제 부실 '결자해지' 나선 전재화 부행장

- [금융권 보수 분석]여승주 한화생명 부회장, 업계 1위 급여…RSU도 매년 지급

- [현대커머셜은 지금]리스크관리 자신감 근거는 '데이터 사이언스'

- [금융지주 계열사 성과평가]박우혁 제주은행장, 효율화 성과에도 연임 걸림돌 두 가지

- [금융지주 계열사 성과평가]신한EZ손보 '이제부터가 시작', 강병관 대표 연임 여부에 시선

- [금융지주 계열사 성과평가]외형성장 이끈 이희수 신한저축 대표의 '서민금융'

- [금융지주 계열사 성과평가]IB 전문사로 탈바꿈 '고공성장' 정운진 신한캐피탈 대표

- [금융지주 계열사 성과평가]선두권 입지 다진 '개국공신' 이영종 신한라이프 대표

손현지 기자의 다른 기사 보기

-

- 한화에너지 올해 세번째 공모채 출격…2년물 ESG채권

- LF, 두달만에 다시 공모채 발행…차환자금 마련

- [IPO 모니터]'풋옵션 임박' 롯데글로벌로지스, 내달 예심청구

- [IB 풍향계]IPO 속도내는 케이뱅크, 덩달아 웃는 토스 주관사들

- [IPO 모니터]'IPO 삼수생' 애니원, 또 발목잡은 '내부통제'

- [IB 풍향계]에어레인, '신주발행' 변경후 거래소 허들 넘었다

- CJ프레시웨이, 공모채 미매각 공포 극복할까

- [IB 풍향계]'더 촘촘해진' 감독당국 IPO 심사망, IB업계 '긴장모드'

- [Market Watch]AA급 단기물 메리트 떨어졌다...5년물 발행 늘어나나

- 상상인증권, CEO 공백 채운다…내주 이사회 소집