[와이제이링크 road to IPO]뼈아픈 실적 부진, 밸류 높이기 ‘총력’①순이익 최근 2년 평균치 반영, 주가수익비율 높은 네오셈·고영 비교기업 편입

성상우 기자공개 2024-10-02 08:50:59

[편집자주]

글로벌 ‘빅네임’이 인정한 또 하나의 기술 기업이 증시에 입성한다. 와이제이링크는 테슬라, 스페이스X, ASE 등 걸출한 빅테크를 고객사로 확보한 곳이다. 이익창출 능력도 갖춰 일반 직상장 방식으로 코스닥에 직행한다. 최근 실적은 다소 주춤하지만 이번 공모를 지렛대 삼아 다시 성장세에 불을 붙이겠다는 구상이다. 더벨은 와이제이링크의 상장 전략과 중장기 성장 시나리오를 살펴봤다.

이 기사는 2024년 09월 30일 16:41 thebell 에 표출된 기사입니다.

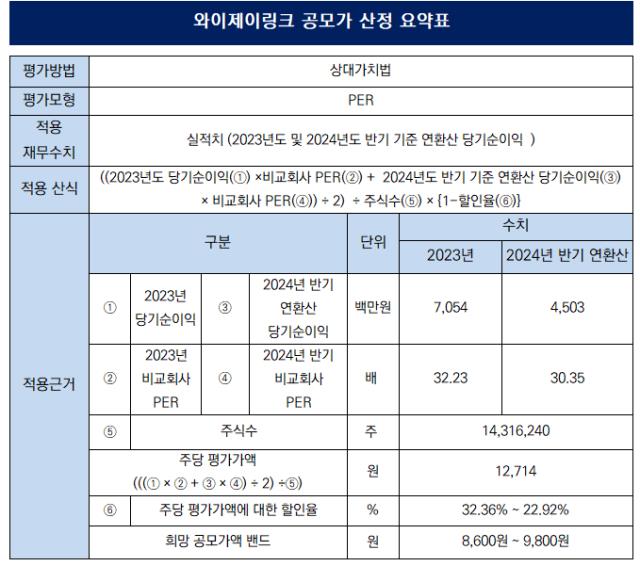

와이제이링크의 밸류에이션 과정을 보면 공모가를 최대한 높이기 위한 노력의 흔적이 엿보인다. 공모가 산정에 반영되는 순이익 수치를 지난해와 올해의 평균치로 조정함으로써 올해 실적 부진을 만회하고자 했다. 비교기업 선정 범위를 반도체 후공정 업체까지 광범위하게 설정함으로써 주가수익비율(PER)도 30배 이상으로 높게 잡을 수 있었다.최근 공시된 투자설명서를 보면 와이제이링크의 희망 공모가 밴드는 8600원~9800원이다. 밴드 하단과 상단에 총 주식 수(1431만6240주)를 적용하면 공모 시가총액 범위는 1200억~1400억원 안팎이다.

기관 수요예측에서 공모가 밴드 상단을 상회하는 성적표를 받고, 상장일 시초가가 확정 공모가 상단에서 형성된다면 2000억원에 가까운 시가총액도 노려볼 수 있는 수치다. 공모가 밴드 도출 과정에서 상장 주관사인 KB증권 측이 고안한 밸류에이션 '묘수'가 몇 단계에 걸쳐 적용됐다.

눈여겨 볼 대목은 공모가 도출의 가장 첫 번째 단계인 ‘적용 순이익’을 최근 1년이 아닌 최근 2년간의 평균치로 잡았다는 점이다. 지난해 대비 현저히 줄어든 올해 상반기의 이익 규모를 보완하기 위한 장치로 풀이된다.

와이제이링크의 수익성은 올해 들어 눈에 띄게 꺾였다. 연결 기준 연 매출이 2022년엔 600억원에 육박했으나 지난해 480억원대로 내려앉았고 올해 상반기 기준으로도 240억원 수준에 머물렀다. 이 기간 순이익은 연간 120억원에서 지난해 70억원대로 줄더니 올해 상반기 누적 기준으론 22억원대까지 내려왔다.

이 수치를 그대로 공모가 산정에 대입할 경우 상당한 밸류에이션상 손해가 불가피했다. 통상 밸류에이션의 첫 단계에 적용하는 순이익 수치는 최근 12개월치로 잡거나 당해년도 반기 순이익을 기초로 환산한 연간 순이익을 적용한다. 와이제이링크의 경우 두 방식 모두 밸류에이션 측면에서 손해였다. 지난해 하반기엔 순손실을 냈고 올해 상반기엔 전년 동기 대비 순이익 감소폭이 컸기 때문이다.

KB증권은 공모가 산정에 적용하는 순이익을 지난해 연간 순이익과 올해 연간 환산 순이익의 평균치로 잡으면서 이 문제를 해결했다. 올해 실적 부진으로 인한 밸류에이션 손해를 지난해 달성한 호실적으로 최대한 상쇄시킬 수 있는 구조다. 이렇게 도출해 낸 적용 순이익이 58억원이다.

주가수익비율(PER) 배수 산정 과정에서도 밸류에이션 극대화를 위한 노력이 여기저기 묻어난다. 와이제이링크의 주력인 반도체 SMT 공정 자동화 설비 제조와 유사한 사업 모델을 가진 상장사가 코스닥에 없다는 점에 착안해 피어그룹 선정 범위를 넓게 잡았다.

특히 '비경상적 PER'의 상한선을 70배로 잡으면서 '고 PER' 기업들을 피어그룹에 포함시킨 점이 눈에 띈다. 비경상적 PER는 지나치게 높은 PER를 가진 기업들을 비교기업 대상에서 제외하기 위한 필터 역할이다. 코스닥 상장 후보기업들이 공모 과정에서 통상적으로 설정하는 비경상적 PER의 상한선은 40~50배 수준이다.

이 덕분에 올해 PER가 69.8배(반기순이익 연환산 기준)인 네오셈을 피어그룹에 포함시킬 수 있었다. 지난해 PER가 32.9배인 고영도 포함됐다. 이렇게 산정한 피어그룹 평균 PER는 지난해 기준 32.23배다. 올해 반기 기준으로는 30배 수준이다. 할인율을 적용한 PER는 21~24배 수준으로 조정됐다.

와이제이링크는 이번 공모를 통해 총 356만주를 모집한다. 밴드 상단 기준 공모금액은 348억원이다. 10월 2일까지 기관 대상 수요예측을 거치고, 10일부터 이틀간 청약을 진행한다. 상장 주관사는 KB증권이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- [건설사 인사 풍향계]'포트폴리오 전환' DL이앤씨, 플랜트 출신 대거 승진

- [한미 오너가 분쟁]독자행보 나선 임종훈, 이사회 없이 '한미약품' 임총 강행

- 바이오솔루션 '전문경영인 체제' 전환, 'CTO·CFO' 일선 배치

- 이마트, 신세계건설 공개매수 '유보자금' 활용

- [i-point]한성크린텍, SK하이닉스 512억 대규모 수주

- [i-point]소니드에이아이, ‘브레인봇’ 카자흐스탄 수출

- [i-point]경남제약, 생약성분 목감기약 '인후렉신캡슐' 출시

- [i-point]씽크프리, 23억 규모 프리 시리즈A 투자 유치

- [i-point]대동, '2024 북미 딜러스 초이스 어워드' 수상

- [Company Watch]정기로 APS 회장, 창립 30주년 '글로벌·ESG' 방점

성상우 기자의 다른 기사 보기

-

- [i-point]소니드에이아이, ‘브레인봇’ 카자흐스탄 수출

- [와이제이링크 road to IPO]뼈아픈 실적 부진, 밸류 높이기 ‘총력’

- [코스닥 오버행 리스크 체크]아이언디바이스, 주가 선방 속 락업해제 물량 '관심'

- [Red & Blue]'전방산업 침체' 케이엔에스, 시장 다각화 검토 단계

- [i-point]김동식 케이웨더 대표, 보통주 매입 "책임경영"

- [한켐 road to IPO]굳건한 최대주주 지배력, 공동 창업자 지분 향방 '주목'

- [IR Briefing]한켐 “의약소재 강점, 매출 다각화 자신”

- [i-point]신성이엔지, '하프코 2024'서 47년 공조기술 공개

- [i-point]폴라리스오피스그룹, 폴라리스AI파마에 50억 투입

- [한켐 road to IPO]설비구축에 공모자금 집중, 특정고객 매출 의존도 '과제'