[카드사 자금조달 점검]은행도, 기업도 없이 홀로서기…롯데카드의 자금조달 고충⑤신용등급 나홀로 AA-, 레버리지 부담 속 신종자본증권 발행 전략

김보겸 기자공개 2024-10-08 12:44:28

[편집자주]

지리하게 이어 오던 고금리 시대에 변화가 감지되고 있다. 올 하반기 들어 카드사들의 자금조달 부담이 소폭 낮아지는 모습이다. 카드사들은 위기에서 탈출하기 위해 회사채 비중은 줄여가며 다양한 조달 전략을 구사하고 있다. 국내 7개 카드사의 조달 전략을 들여다 본다.

이 기사는 2024년 10월 04일 08:24 THE CFO에 표출된 기사입니다.

롯데카드는 영업이익을 내는 데 있어 핸디캡을 안고 시작한다. 카드사는 수신 기능이 없기 때문에 주로 회사채를 찍어 자금을 조달해야 하는데 은행계 카드사 뒷배를 기대할 수는 없기 때문이다. 롯데그룹에서 독립한 만큼 더 이상 기업의 지원도 없다. 새 주인이 사모펀드인 만큼 자금 지원을 기대하긴 어렵다. 돈을 잘 벌어도 매출원가에 해당하는 이자비용을 빼고 나면 남는 게 없다는 하소연이 나오는 이유다.이런 상황에서 믿을 건 신종자본증권이다. 카드채를 찍는 것보다 금리는 더 높지만 자본으로 인식되는 만큼 건전성을 챙길 수 있기 때문이다. 자금조달 방식을 다각화한다는 이점도 있다.

◇신용등급 낮고 조달금리 높아

롯데카드는 올 1분기 개인 신용판매 기준 시장점유율 9.68%로 업권 내에선 5위에 해당한다. 롯데쇼핑과 하이마트 등 롯데그룹 핵심 계열사의 충성도 높은 고객기반을 무기로 안정적인 사업기반을 갖고 있다. 2019년 최대주주가 사모펀드인 MBK파트너스로 바뀌었지만 롯데그룹이 여전히 20% 지분을 유지하면서 '롯데와의 끈'을 활용하고 있다.

다만 은행계에도, 기업계에도 속하지 않아 자금조달 부담은 크다. 롯데카드의 국내 3개 신용평가사 신용등급은 AA-로 BC카드를 제외한 7개 전업 카드사 중 가장 낮다. 올 상반기 롯데카드 평균 카드채 발행금리는 4.23%로 업계 평균(3.91%)을 훌쩍 넘는다. 가장 불리한 조건으로 자금을 조달한 셈이다.

이자비용도 늘면서 영업이익은 줄었다. 상반기 영업이익은 903억원을 기록하며 전년 동기(1419억원) 대비 급감했다. 같은 기간 이자비용이 2701억5303만원에서 3501억8485만원으로 29.6% 증가한 것도 영향을 미쳤다.

영업자산을 늘리며 수익성을 추구하고 있지만 조달 여건이 악화하면서 자금조달 부담 직격탄을 맞은 모습이다. 올 6월 말 기준 영업자산은 전년 말보다 7.3% 늘어난 22조1035억원이다. 같은 기간 신용카드 산업의 전체 영업자산 규모도 16조8423억원에서 18조2007억원으로 8% 증가했다. 신용판매자산과 카드론, 할부금융자산이 증가하며 외형성장을 이끌었다. 특히 카드론 자산은 4조2954억원에서 5조919억원으로 19% 늘었다.

롯데카드는 가맹점 수수료율이 계속 낮아지면서 본업인 결제부문 수익성이 떨어지자 자구책을 마련해 왔다. 카드론과 할부금융, 기업대출 등 여신성 자산을 늘리는 식이다. 대출을 상환받지 못할 수 있다는 위험은 있지만 고수익을 올릴 수 있는 자산이다.

◇'자본 건전성 제고' 새 CFO 과제…자금조달 다각화로 생존 전략

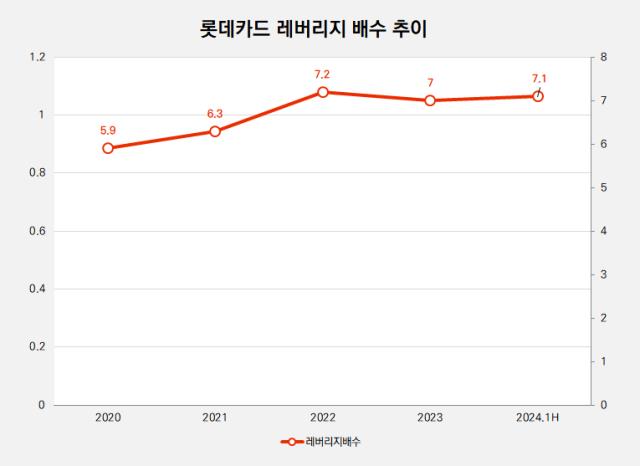

롯데카드는 올해부터 김성식 경영관리본부장이 CFO를 맡고 있다. 취임하자마자 자본적정성 제고라는 과제를 안게 됐다. 총자본을 총자산으로 나눈 레버리지비율 측면에서 롯데카드는 카드사 중 가장 열위에 있다. 6월 말 기준 레버리지는 7.1배로 업계 평균 5.8배를 웃도는 수준이다.

롯데카드의 최대주주인 MBK파트너스 성향상 모회사 지원을 기대하기도 어렵다. 자금조달 부담과 자본 건전성이라는 두 마리 토끼를 잡기 위해 롯데카드는 신종자본증권 발행에 나서고 있다. 신종자본증권은 자본과 부채의 중간 성격으로 카드채보다 금리 부담은 높지만 부채가 아닌 자본으로 인식된다.

롯데카드는 올 3월 말까지 4220억원 규모 신종자본증권을 발행했다. 이를 제외하면 레버리지는 금융당국 규제수준인 8.1배로 증가한다. 신종자본증권의 만기는 30년으로 2054년까지이지만 일반적으로 5년 내 콜옵션이 붙어 있다. 5년짜리 한시적 자본 성격이 큰 셈이다.

롯데카드는 6월 말 스텝업 예정이던 2000억원 규모의 신종자본증권을 7월 같은 금액으로 차환 발행했다. 금리는 5.68%를 기록했다. 상반기 6%대에서 5%대로 하락한 것이다. 이로 인해 자본적정성이 추가로 개선될 전망이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 파이낸스

-

- [삼성 보험 신체제 1년 점검]삼성생명, 대리점 채널 관리 '흔들'…FC 강화로 대응

- [CFO Change]삼성생명, 새 경영지원실장에 '화재 출신' 이완삼 부사장

- [1기 마무리 앞둔 함영주 회장]출발선 불리했지만 수익성·건전성 모두 선방

- [보험사 오너 경영 점검]신중하 교보생명 상무, 지분 없이 임원 먼저 단 까닭

- [금융지주 저축은행 돋보기]채수웅 신한저축 신임 대표, 건전성 잡고 외형 성장 이어갈까

- [보험사 오너 경영 점검]오너 경영 과도기…승계 기로 선 3세들

- [금융지주 저축은행 돋보기]신한저축은행, 은행계 1위 이끈 '서민금융' 전략

- [1기 마무리 앞둔 함영주 회장]마지막 조직개편 향방은

- [삼성 보험 신체제 1년 점검]삼성생명, 건강보험 중심 CSM 체질개선 성과

- [삼성 보험 신체제 1년 점검]친정 복귀한 대표들, 실적으로 입증한 선임 이유

김보겸 기자의 다른 기사 보기

-

- [Policy Radar]금감원, 신설 디지털·IT 부문 '투트랙' 청사진 제시

- [thebell note]금감원에도 '부장뱅크'가 필요하다

- 최원석 BC카드 대표 3연임…카드사 리더십 교체 흐름 속 유임

- M캐피탈, 탄핵 변수에도 새마을금고 품으로

- [금융지주 계열사 성과평가/NH농협금융]NH농협캐피탈, 단임 관행 속 서옥원 대표 향방은

- [2024 이사회 평가]삼익THK, '진영환·진주완' 오너 중심 이사회

- [하나금융 인사 풍향계]김용석 하나은행 부행장, 하나캐피탈 신임 대표 내정

- [금융감독원 인사 풍향계]'공매도 저승사자 왔다'…뉴노멀 된 '팀장→국장' 직행 인사

- [하나금융 인사 풍향계]하나카드 구원투수 이호성, 하나은행장 내정

- [금융지주 계열사 성과평가/KB금융]빈중일 KB캐피탈 대표, 기업금융 발판 금융지주 계열사 중 '탑'