[코스닥 오버행 리스크 체크]'잠재물량 36.7%' 스피어파워, 연말 CB 폭탄 주의보대부분 상상인 계열사 보유, 콜옵션 45% 향방 '주목'

양귀남 기자공개 2024-10-10 07:49:32

[편집자주]

코스닥에서 오버행 리스크는 주가 발목을 잡는 아킬레스건이다. 관측과 예상을 뒤엎고 잠재물량이 쏟아지면 시장은 크게 요동친다. 한번의 악재로 끝날지, 재기불능의 주식으로 전락할지 누구도 장담하기 힘들다. 더벨이 오버행 이슈에 놓인 기업의 현황과 대처 방식에 대해 짚어봤다.

이 기사는 2024년 10월 08일 13:47 thebell 에 표출된 기사입니다.

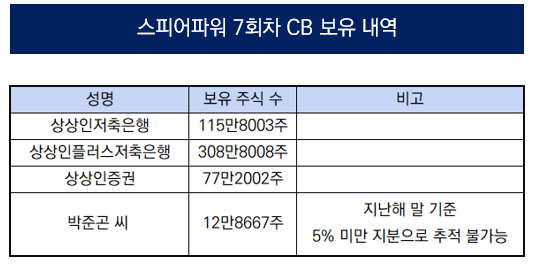

스피어파워가 올해 주가에 강한 하방 압력이 가해질 수 있는 처지에 놓였다. 총 주식 수 대비 36.7%에 달하는 전환사채(CB)의 전환청구기간이 12월 도래한다. 전환가액도 낮은 편이라 물량이 시장에 출회될 가능성이 높게 점쳐지고 있다.8일 금융감독원 전자공시시스템에 따르면 200억원 수준의 스피어파워의 7회차 CB는 상상인저축은행, 상상인플러스저축은행, 상상인증권이 대부분 보유하고 있다. 각각 115만8003주, 308만8008주, 77만2002주를 보유하고 있다.

스피어파워는 지난해 12월 200억원 수준의 7회차 CB를 스피어파워조합을 대상으로 발행했다. 스피어파워조합은 CB 인수 당일 전량을 상상인저축은행, 상상인플러스저축은행, 상상인증권에 매도했다. 이후 상상인증권이 전환사채권 12만8667주를 박준곤 씨에게 매도하긴 했지만 사실상 상상인의 자금으로 CB를 인수한 셈이다.

상상인 측의 자금을 활용하면서 스피어파워는 부동산을 담보로 맡겼다. 사실상 부동산 담보 대출 성격의 CB를 발행했다.

이렇게 발행한 자금이지만 스피어파워는 자유롭게 활용하지 못했다. CB 발행을 통해 조달한 자금은 올해 1분기까지 묶여있었다. 선행 조건을 충족해야 인출이 가능하다는 단서조항이 붙었다. 스피어파워 측은 올해 2분기 조건을 충족시키며 자금 활용이 가능해졌다고 설명했다.

해당 CB의 전환청구 가능기간이 두 달 앞으로 다가왔다. 전환청구 가능기간은 2024년 12월 21일부터 2026년 11월 21일까지다. 올해 말 기준으로 514만6680주, 총 주식 수 대비 36.7%에 달하는 물량이 일시에 쏟아질 수 있는 상황이다.

전환청구 가능성은 높다. 전환가액이 3886원으로 최근 스피어파워 주가를 하회하고 있기 때문이다. 최근 주가 수준만 유지 된다면 CB 투자자들은 40%가 넘는 차익을 실현할 수 있을 전망이다.

중요한 부분은 스피어파워의 알짜 CB를 최종적으로 누가 보유하게 되냐는 점이다. 상상인에게 우선권은 있는 상황이다. 상상인은 이미 지난해 스피어파워 CB를 통해 재미를 본 이력이 있다.

상상인저축은행 등은 지난해 전환가액 5835원인 스피어파워의 CB를 취득해 주식으로 전환했다. 이후 장내에서 주식을 매도하면서 차익을 실현했다. 당시 주가가 1만원 전후를 형성했던 점을 고려하면 상상인 측은 쏠쏠한 이익을 본 것으로 추정된다. 업계에서는 이번에도 상상인 측이 직접 전환 청구를 진행할 가능성도 높을 것으로 전망했다.

변수는 콜옵션이다. 7회차 CB에는 사채 원금 기준 45%에 달하는 콜옵션이 붙어있다. 금액으로 환산하면 90억원이다. 콜옵션은 오는 12월 6일부터 행사가 가능하다.

보통 CB의 콜옵션은 최대주주의 지배력 보충, 우호 재무적 투자자(FI)의 차익 실현을 위해 활용되고는 한다. 스피어파워는 이미 지난해 콜옵션을 행사해 우호 FI에게 알짜 CB를 매각한 이력이 있다.

당시 지예온조합, 에스엠1호조합에 콜옵션으로 취득한 CB를 매각했다. 외부에서 큰 이익을 볼 수 있는 CB를 사실상 원가에 매각했다며 이의를 제기하기도 했지만, 매각은 정상적으로 완료됐다. 각 조합은 수십억원의 차익을 실현했을 것으로 추정된다. 이렇다 보니 스피어파워 측이 또다시 콜옵션을 통해 우호 FI에게 알짜 CB를 넘길 것이란 시각에 무게가 실리고 있다.

투자업계 관계자는 "CB의 향방이 중요하다"며 "다만 CB가 누구한테 가더라도 대량의 물량을 주주들이 떠안아야 하는 상황으로 보인다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 인더스트리

-

- 유니클로 살린 정현석, 아울렛 경쟁력 강화 '뉴 미션'

- 한세예스24홀딩스, 이래AMS 출자로 재무 부담 '경감'

- 아모레퍼시픽, 라네즈 '글로벌 성장' 전략 가속화

- [밸류업 프로그램 리뷰]AK홀딩스, 'ROE 10%' 달성 방안은

- 롯데쇼핑, '인천 개발사업' 자회사 합병 배경은

- '공무원' 떼내는 메가스터디교육, 재무 영향은

- 교촌F&B, 첫 무상증자 배경 '실적 자신감'

- BGF리테일, '지주 전략가 수혈' 본업 체질개선 집중

- 한샘, '고객관리' 자회사 대표에 전략기획실장 배치

- [대상웰라이프는 지금]미뤄진 '중국 합작법인' 설립, K-건기식 돌파구는

양귀남 기자의 다른 기사 보기

-

- [Red & Blue]유증 앞둔 한국첨단소재, 양자 기술 기대감 부각

- [코스닥 상장사 매물 분석]이래AMS 놓친 신화정공, 이엠코리아 '눈독'

- [i-point]비브스튜디오스, 스냅파이 중국 현지 진출

- [i-point]크레버스, 120억 '영구 교환사채' 발행

- [i-point]파라텍, 서산소방서에 전기차 화재진압장비 기부

- [i-point]마더브레인, 네이버 파트너 어워즈 수상

- [2024 이사회 평가]JS코퍼레이션, 자발적 감사위 설치 '눈길'

- [2024 이사회 평가]'안정적인 경영성과' SNT에너지, 전반적 기능 '미흡'

- [IR Briefing]서명석 제이스코홀딩스 부회장 "내년초 니켈 매출 본격화"

- [i-point]지아이에스, '무역의 날' 산자부장관 표창 수상