[불붙은 경영권 분쟁 이슈 점검]국내 기업의 주요 경영권 방어 수단은②'초다수결의제' 가장 많이 채택…황금낙하산·이사해임비율제한도 보여

남준우 기자공개 2024-10-22 06:27:04

[편집자주]

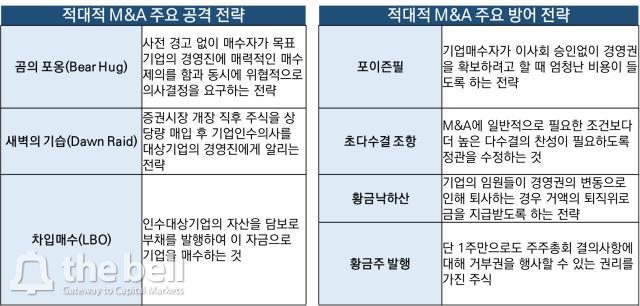

한국앤컴퍼니와 고려아연 등 1대주주와 2대주주 간 경영권 분쟁 이슈가 거듭 불거지고 있다. 이 과정에서 사모펀드 운용사 등 투자사들이 핵심 주체로 급부상하고 있다. 투자사 입장에서는 주주가치 제고 등을 명분으로 기업을 인수할 수 있는 길이 확장되고 있다. 국내 시장의 경우 차등의결권제도, 포이즌 필, 황금주 등 주요 경영권 방어 수단이 여러 이유들로 아직 제대로 작동되지 않고 있다. 적대적 M&A가 늘어난 것이란 분석이 나오는 배경이다. 더벨에서 현재 국내 시장 경영권 분쟁 이슈와 제도적 현황 등에 대해 살펴본다.

이 기사는 2024년 10월 17일 14:23 thebell 에 표출된 기사입니다.

국내 기업들은 정관에 적대적 M&A를 방어하기 위한 조항들을 삽입하고 있다. 가장 널리 채택되고 있는 것은 '초다수결의제'다. 적대적 M&A가 발생했을 때, 해당 안건에 대해 상법에서 정한 것 보다 더 많은 찬성표를 주주들로부터 받도록 만드는 방식이다.다만 초다수결의제는 능력없는 경영진이 교체되지 않고 계속 남아있게 되는 '참호구축위험(Entrenchment Risk)'을 높이는 요인으로 지목되고도 한다. 초다수결의제 외에도 황금낙하산, 이사해임비율제한 등의 방식도 정관에 자주 삽입되고 있다.

◇차등의결권·포이즌필·황금주 도입 아직

국내 시장은 2019년 이후 적대적 M&A 공격 횟수가 지속적으로 확대되고 있는 추세다. 국내 상장사들의 경우 적대적 M&A에 대항할 수 있는 경영권 보호 수단을 정관 조항에 채택하고 있다.

△초다수결의제 △황금낙하산 △이사해임비율제한 △기업이 전환권을 갖는 종류주식발행 등이 대표적으로 정관에 삽입되는 방법들이다.

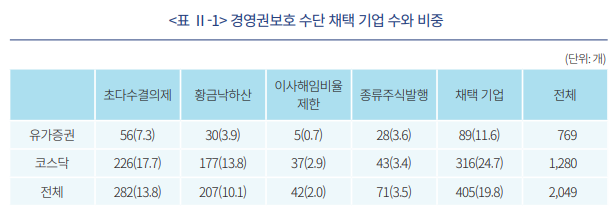

자본시장연구원에 따르면 가장 최신 자료인 2018년 사업보고서 기준으로 2049개의 상장사 가운데 405개가 이들 중 하나 이상의 조항을 정관으로 채택하고 있다. 경영권보호 수단을 채택한 기업 중 코스닥 기업의 비중이 78%로 대부분이다.

가장 많이 채택하고 있는 방어 수단은 초다수결의제로 전체 상장사의 13.8%다. 초다수결의제는 일반적인 주주총회 결의보다 더 가중된 결의방식을 의미한다. 상법에서는 주주총회의 일반적인 안건에 대해 △출석의결권의 50% 이상 찬성 △발행주식총수의 25% 이상 찬성이 보통결의로 채택하도록 지정했다.

초다수결의제를 정관에 삽입한다면 이사회에서 적대적 M&A에 관한 안건을 다룰 때 이 비율을 좀 더 높일 수 있다. △주주총회에 출석한 주주의 90% 이상 △발행주식총수의 70% 이상의 찬성을 얻도록 하는 식이다. 지배주주는 발행주식 총수의 10%+1주 이상만 보유하고 있으면 적대적 M&A를 부결시킬 수 있다.

이처럼 초다수결의제는 경우에 따라 확실한 방어 수단으로 활용할 수 있다. 다만 국내에서는 경영진들이 초다수결의제를 낮은 지분으로 경영권을 보호하는 수단으로 활용한다는 지적도 나온다.

◇초다수결의제, '참호구축위험' 원인으로도 지목

초다수결의제를 활용하면 외부세력이 지분매입을 통해 지배주주에 대항하기 불가능하게 만드는 구조를 만들 수도 있다. 해당 기업 경영진이 낮은 성과에도 교체되지 않고 계속 남아있게 되는 '참호구축위험'을 높이는 요인으로 지목되기도 한다. 기업가치 제고 등의 목적으로 적대적 M&A를 시행하더라도 정관 요건을 충족하기가 힘들다.

실제로 자본시장연구원에 따르면 '발행주식 총수의 80% 이상 찬성'을 요구하는 16개 상장사 최대주주의 지분 보유량 평균은 24.9%에 불가하다. 16개 상장사 중 외부 세력이 주식 매집을 통해 초다수결의제 요건을 충족할 수 있는 경우는 7개 뿐이다.

이에 국내에서는 아직 법적으로 명확한 판단을 내리지 못하고 있다. 개별 사건에 대한 하급심 판결이 엇갈린다. 실례로 초다수결의제 정관을 도입하고자 했던 우노앤컴퍼니의 경우 재판부가 2020년 무효 판결을 내렸다. 반면 에쓰씨엔지니어링의 경우 2021년 유효하다는 입장을 밝혔다.

이외에도 황금낙하산, 이사해임비율제한 등이 대표적이다. 황금낙하산은 중도에 해임되는 대표이사 등 경영진에게 특별한 금전적 보상을 정관을 통해 보장하는 것을 의미한다.

일반적으로 적대적 M&A로 대표이사 등을 해임시킬 경우 고액의 퇴직위로금을 약속하는 방식을 취한다. 국내에서는 2001년 코스닥 상장사 옵셔널벤처스코리아(현 옵셔널캐피탈)가 해당 정관을 '임원 퇴직금 지급 규정'에 추가한 것이 최초 사례다.

이사해임비율제한은 동일한 사업연도에 정당한 사유 없이 해임될 수 있는 이사의 비율 상한을 정관에 정하는 것이다. 예를 들어 정관에 '재적이사의 25% 초과 해임 금지' 항목을 삽입하면 재적이사가 7명인 기업에서 주주들은 1명의 이사만 해임시킬 수 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 딜

-

- 태경그룹, 라이온켐텍 경영권 지분 인수

- [Market Watch]FOMC 충격 이어 셧다운 우려, 한국물 '눈치싸움' 예고

- [IPO 모니터]미래에셋증권, 비전스팩2호·오아 합병 도전

- [IB 풍향계]미래에셋증권, IPO 주관 독주 나섰다

- 달러채 미뤘던 한국전력, '연초' 조달 행렬 이을까

- [IPO 모니터]정정 요구 피아이이-FI, 밸류 의견차 '심화'

- [024 PE 애뉴얼 리포트]육해공 섭렵한 소시어스, M&A 시장 눈도장 '쾅'

- [2024 PE 애뉴얼 리포트]'2호 펀드 클로징' 웰투시, 모트롤 엑시트 '소기의 성과'

- 신한투자증권, M&A 조직 힘 뺀다…'부→팀' 격하

- WIK 인수전에 '파라투스·DS자산운용·유암코' 합류

남준우 기자의 다른 기사 보기

-

- [024 PE 애뉴얼 리포트]육해공 섭렵한 소시어스, M&A 시장 눈도장 '쾅'

- [2024 PE 애뉴얼 리포트]'2호 펀드 클로징' 웰투시, 모트롤 엑시트 '소기의 성과'

- [2024 PE 애뉴얼 리포트]도미누스, '펀딩·투자·회수' 삼박자 골고루 갖췄다

- [2024 PE 애뉴얼 리포트]한앤컴퍼니, 'SK' 굳건한 신뢰 확인했다

- [2024 이사회 평가]'LCC 통합' 앞둔 에어부산, 미약한 견제기능 아쉬움

- [아시아나 화물사업부 M&A]'이관 자산' 늘어난 에어인천, 4700억 '저렴했네'

- [로이어 프로파일]'고객 일을 내 일처럼' M&A 키맨 구대훈 광장 변호사

- [2024 이사회 평가]새주인 맞은 카프로, 이사회 경영 능력 시험대

- 노앤·디비PE, 코팅코리아 매각 완료 'IRR 14% 달성'

- 제이앤PE, 2호 블라인드펀드 연내 클로징 정조준