KT, '임단협 조기 반영' 효과…자회사 성적 '옥에티' 본사 인건비 1000억 감소, 콘텐츠 사업 수익↓ 매출 악영향

최현서 기자공개 2024-11-11 07:27:33

이 기사는 2024년 11월 08일 09:58 thebell 에 표출된 기사입니다.

KT가 임금단체협상(임단협) 결과의 조기 반영 효과로 올 3분기 영업이익이 크게 늘었다. 본사 인건비가 지난해 3분기 대비 1000억원 줄어든 효과를 봤다.다만 콘텐츠 자회사를 중심으로 한 그룹사의 부진이 연결 기준 매출에 악영향을 끼쳤다. 콘텐츠 시장이 경제 불황으로 쪼그라든 탓이다. 그나마 비통신매출 사업의 핵심인 클라우드, 부동산 사업 매출은 늘었다는 점이 눈길을 끈다.

KT는 8일 올해 3분기 실적을 공개했다. 연결 기준 매출은 6조6546억원으로 전년 동기(6조6974억원) 대비 0.6% 줄었다. 영업이익은 4641억원으로 같은 기간(3219억원) 대비 44.2% 올랐다. 순이익은 32.9% 오른 3832억원을 기록했다.

특히 KT 본사 중심으로 영업이익이 증가했다. 별도 기준 매출은 4조7650억원으로 지난해 3분기 대비 2% 상승에 그쳤으나 이 기간 영업이익은 75.1% 오른 3389억원을 기록했다. 순이익은 3098억원으로 같은 기간보다 47.1% 증가했다.

별도 기준 영업이익이 큰 폭으로 오른 이유는 조기 타결됐던 임단협 결과가 2분기 실적에 선반영됐기 때문이다. 공시 전 확정된 사안은 당기 재무제표에 반영해야 한다는 외부 감사 기관의 의견이 있었다. 이에 따라 3분기에는 인건비를 중심으로 영업비용이 감소했다.

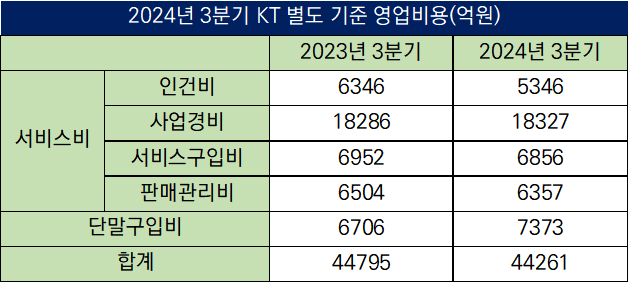

별도 인건비는 5346억원으로 지난해 3분기 대비 1000억원 줄었다. 별도 기준 영업비용은 4조4261억원을 기록했다. 지난해(4조4795억원)보다 1.2% 줄어든 수치다. 단말 구입비(7373억원), 사업 경비(1조8327억원)이 각각 지난해 3분기보다 늘었지만 인건비 감소 효과가 해당 비용의 증가분보다 컸다.

장민 KT 최고재무책임자(CFO)는 8월 열린 올 2분기 실적 컨퍼런스콜에서 "임단협 비용은 지난해 3분기 반영됐었는데 연간 임팩트로 보면 올해는 전년 대비 400억원 정도 줄어들 것으로 예상하고 있다"며 "올해 총 임단협 관련 비용은 1180억원으로 나머지는 하반기 중 각각 반영돼 특정 분기만 이익을 훼손하는 상황은 없을 것이다"고 설명하기도 했다.

유무선 사업을 비롯한 핵심 사업은 비교적 평이한 수준을 기록했지만 콘텐츠 자회사를 비롯한 일부 그룹사의 부진 영향으로 연결 기준 매출은 감소했다. 무선 매출은 1조7404억원으로 전년 동기 대비 1.9% 늘었다. 5G 가입자가 늘어났고 해외 여행 수요 증가로 로밍 사업 등이 확대된 영향이다. 유선 매출은 기가 인터넷 가입자가 증가했지만 PPV, 광고 매출 감소 영향으로 1.3% 줄어든 1조3126억원이다.

KT 그룹사 중 눈에 띄는 감소폭을 기록한 건 콘텐츠 자회사였다. 콘텐츠 자회사는 나스미디어(플레이디 포함), KT스튜디오지니 등으로 이뤄져 있다. 콘텐츠 자회사의 올 3분기 매출은 1562억원으로 전년 동기(1911억원) 대비 18.3% 감소했다.

KT는 "콘텐츠 시장 축소 영향으로 매출이 줄었다"며 "올 3분기에 방영한 '유어아너', '나의 해리에게'가 연속으로 흥행해 성장 가능성을 보였다"고 설명했다.

BC카드 매출은 9314억원으로 같은 기간(9957억원) 대비 6.5% 줄었다. KT스카이라이프도 1.4% 감소한 2569억원이다.

KT클라우드와 KT에스테이트의 상승세는 위안이 됐다. KT클라우드의 매출은 2070억원으로 전년 동기 대비 6.8% 늘었다. 이는 분기 기준 첫 매출 2000억원선을 돌파다. 글로벌 고객사의 IDC 이용률이 늘었고 클라우드 사업 공공분야 고객사의 리텐션이 강화됐다.

KT에스테이트 역시 3.6% 증가한 1475억원을 기록했다. 호텔·오피스 등의 임대 매출 증가가 KT에스테이트의 성장세를 이끌었다.

주요 그룹사의 영업이익은 1252억원으로 1284억원이었던 지난해 3분기보다 2.5% 줄었다. KT클라우드 등의 자회사가 선방했지만 그룹사의 합산 영업이익 감소세를 막지 못했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 인더스트리

-

- [i-point]넥스턴바이오, 3분기 연결 누적 매출 240억

- [i-point]'케어랩스 계열' 바비톡, 캠페인 모델 이나연 발탁

- 모델솔루션, 빅테크향 매출 성장…수익성도 개선

- [i-point]크라우드웍스, 3분기 누적 매출액 67억 "내년 턴어라운드"

- [Company Watch]3분기 흑자전환 성공한 플리토, 첫 BEP 달성 청신호

- [i-point]아이씨티케이, 3분기 매출 21억 '전년비 45% 증가'

- [i-point]엔젤로보틱스, 'MEDICA 2024' 참가 "글로벌 진출 본격화"

- [i-point]'호실적' 케이피에스, 영업이익 75억 '전년비 20배'

- [Company Watch]현대아이티 품은 오픈놀, 교육사업 '시너지'

- [코스닥 CB 만기 도래]캠시스, 1회차 풋옵션 물량 74% 일시상환

최현서 기자의 다른 기사 보기

-

- [다시 뛰는 통신소부장 기업들]'노래방부터 배터리까지' 삼지전자, 잇따른 신사업 고배

- [Company Watch]쏘카, 3분기 흑자 공언 '약속 지켰다'

- 당국발 클라우드 지원 보조금 중단 여파

- [다시 뛰는 통신소부장 기업들]삼지전자, 흐릿해진 통신장비업 '배보다 커진 배꼽'

- [트럼프 대통령 재집권]국내 위성통신, '명품 조연' 머스크 후광 받을까

- KT, '임단협 조기 반영' 효과…자회사 성적 '옥에티'

- [다시 뛰는 통신소부장 기업들]'광중계기 원조' 삼지전자, LG유플러스와 30년 인연

- [KT 인력재배치 시동]계획보다 저조한 희망퇴직, 주가 영향 주목

- [트럼프 대통령 재집권]폐기·부활 오고 간 망 중립성…통신3사 '호재' 될까

- [시큐리티 컴퍼니 리포트]아이디스홀딩스, 지주사 체제 버렸어도 '실익 챙겼다'