'일본 골프장 인수' 웅진그룹, 극동건설 반대 '정면돌파' '렉스필드' 대주주 몫 조기붕 이사 이사회 미표결, '오하라 온주쿠 GC' 갈등 관측

신상윤 기자공개 2024-11-14 09:35:37

이 기사는 2024년 11월 13일 11:21 thebell 에 표출된 기사입니다.

웅진그룹이 일본의 골프장 '오하라 온주쿠 GC(Ohara Onjuku Golf Course)' 인수에 나섰다. 국내 27홀 골프장 렉스필드CC를 보유한 웅진그룹은 해외 골프 사업 확대와 부동산 자산 가치 상승 등에 기대를 걸고 있다.웅진그룹은 계열사 렉스필드컨트리클럽을 통해 일본에 자회사를 세워 오하라 온주쿠 GC를 인수할 계획이다. 인수 자금은 렉스필드컨트리클럽 주주들을 대상으로 진행하는 유상증자 등을 통해 조달한다. 다만 대주주인 '극동건설'이 웅진그룹의 일본 골프장 인수에 반대 의사를 표명해 난관도 예상된다.

13일 건설업계에 따르면 웅진그룹 골프 계열사 '렉스필드컨트리클럽'은 최근 일본 지바현에 있는 18홀 골프장 오하라 온주쿠 GC 인수를 위한 우선협상권을 확보했다. 매도인은 GIC의 '에비스 호텔 SPC'다. GIC는 싱가포르 국부펀드다.

우선협상권을 확보한 렉스필드컨트리클럽은 지난 8일 일본 현지에 합동회사 형태의 자회사 'Rexfield Japan(가칭)' 설립에 착수했다. 이달에 자회사 설립을 마치고 매도인과 계약까지 체결하는 것이 목표다. 일본 자회사 자본금은 500만엔(원화 약 5000만원)이다. 오하라 온주쿠 GC 신탁 수익권과 마스터리스 운영사를 취득할 계획이다.

오하라 온주쿠 GC 인수 자금은 총 24억엔(원화 217억원 상당)이다. 자본금을 제외한 나머지 재원은 렉스필드컨트리클럽이 주주 배정 방식의 유상증자를 통해 조달한 자금 등을 출자할 계획이다. 이를 위해 1주당 1.6296142953주의 신주를 발행하는 유상증자를 추진하고 있다.

신주 발행가액은 3050원이다. 렉스필드컨트리클럽은 주주가 100% 유상증자 참여할 경우 최대 200억원에 달하는 자금을 조달할 수 있을 것으로 예상한다. 납입 기일은 내달 20일로 연내 골프장 인수까지 마치겠다는 목표다.

관건은 주주들의 참여 여부다. 렉스필드컨트리클럽 주주는 웅진그룹 지주회사이자 경영권을 가진 '웅진'과 대주주 '극동건설'이 각각 173만9968주(43.24%)씩을 보유하고 있다. 웅진그룹은 웅진과 특수관계인을 포함해 47.06%의 지배력을 지닌다. 그 외 소액주주 786명이 6%대의 지분율을 나눠 가진다.

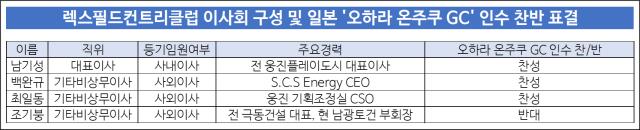

문제는 대주주 극동건설이 웅진그룹의 일본 골프장 인수를 반대한다는 점이다. 지난 8일 일본 골프장 인수를 위해 열린 렉스필드컨트리클럽 이사회에서 극동건설 몫의 기타비상무이사인 조기붕 남광토건 부회장이 반대 의사를 표명했다. 극동건설은 남광토건 건설사로 기명철 회장이 지배하는 세운건설그룹 내 주요 계열사다.

렉스필드컨트리클럽 이사회는 웅진그룹에서 임명한 사내이사 1인과 기타비상무이사 2인, 그리고 극동건설 몫의 기타비상무이사 1인 등 총 4인으로 운영된다. 조 기타비상무이사가 반대 의사를 표명했지만 일본 골프장 인수와 주주 배정 유상증자 등의 안건이 원안대로 통과된 이유다.

웅진그룹은 극동건설이 렉스필드컨트리클럽 주주 배정 유상증자에 참여하지 않더라도 일본 골프장 인수를 추진할 예정이다. 국내 렉스필드CC의 경우 계절별로 내장객 변동성이 크지만 일본의 오하라 온주쿠 GC는 사계절이 온화한 날씨로 꾸준하게 운영되기 때문이다. 일본의 부동산 가치가 다시 회복기에 있다는 점도 인수를 추진하는 이유다.

극동건설이 유상증자에 참여하지 않을 경우 계획한 자금을 조달하진 못하겠지만 올해 3분기 말 렉스필드컨트리클럽 현금 및 현금성 자산이 170억원을 웃돌아 인수 재원은 충분하단 설명이다.

웅진그룹 관계자는 "렉스필드컨트리클럽 주주인 극동건설 추천 사외이사가 반대 의사를 표명한 것은 맞다"면서도 "일본 오하라 온주쿠 GC는 국내의 계절적 요인으로 발생하는 매출 변동성을 보완할 것으로 전망돼 인수를 추진하는 것"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- [i-point]'하츄핑 흥행 입증' SAMG엔터, 4분기 흑자전환 예고

- [i-point]에스엘에너지, 3분기 누적 매출 550억

- [i-point]큐브엔터, 3분기 누적 매출 1600억 '최대 실적'

- [i-point]'리들샷 효과' 브이티, 3분기 누적 영업익 818억

- [i-point]FSN, 3분기 매출 867억 '분기 최대'

- [i-point]'연이은 흑자' 파라텍, 3분기 영업익 38억 기록

- [i-point]넥스턴바이오, 3분기 연결 누적 매출 240억

- [i-point]'케어랩스 계열' 바비톡, 캠페인 모델 이나연 발탁

- 모델솔루션, 빅테크향 매출 성장…수익성도 개선

- [i-point]크라우드웍스, 3분기 누적 매출액 67억 "내년 턴어라운드"

신상윤 기자의 다른 기사 보기

-

- '일본 골프장 인수' 웅진그룹, 극동건설 반대 '정면돌파'

- 호반·GS건설, 미래 건설 기술 발굴에 맞손

- [thebell desk]트럼프와 한국의 디벨로퍼

- [대우건설, 중흥체제 본격화]CEO 직속으로 바뀌는 CSO…품질조직 현장배치

- [대우건설, 중흥체제 본격화]3년 허니문 종료, 미등기 임원 19% 감원

- 삼성물산 건설부문, EMS 전문 '대건소프트' 경영 참여

- [건설사 CFO 성과 분석]채준식 SK에코플랜트 부사장, 리밸런싱 안착 '밑그림'

- [건설사 CFO 성과 분석]김대원 삼성E&A 부사장, 원가율 개선 '합격점'

- [건설사 CFO 성과 분석]김회언 HDC현대산업개발 대표, 구원투수 역량 입증

- [디벨로퍼 분양 인사이드]원건설그룹, 오너 2세 시행 '오산세교' 흥행 촉각