[IPO 모니터]상장 재도전 동방메디컬, 공모용 '몸만들기'3분기 수치 반영 후 몸값 '껑충'…'공격적' 할인율·공모주식 줄여 '보완'

권순철 기자공개 2024-12-20 08:39:43

이 기사는 2024년 12월 16일 07:33 thebell 에 표출된 기사입니다.

기관 수요예측 부진으로 상장을 연기했던 동방메디컬이 공모 친화적 형태의 몸만들기에 나섰다. 철회 전과 달리 이번에는 3분기 실적이 반영되면서 동방메디컬의 시가총액이 훌쩍 뛰었다. 그러나 공격적인 할인과 함께 공모주식수를 줄여 몸값 눈높이를 낮췄다.수급상 유리한 상장 스케줄임에도 시장 침체 분위기가 이어질 것을 대비해 무리한 밸류에이션을 시도하지 않았다. 비슷한 이유로 공모를 철회했던 미트박스글로벌도 공모규모뿐만 아니라 멀티플 눈높이까지 확 낮춰 상장 재도전에 나선다.

◇3분기 수치 반영·피어그룹 확대 영향, 할인 전 시총 '2954억→3640억'

16일 투자은행(IB) 업계에 따르면 동방메디컬은 지난 6일 금융감독원에 증권신고서를 제출해 내년 2월 코스닥 입성을 위한 채비에 돌입했다. 회사는 지난달 수요예측을 치렀지만 기관들의 외면을 받으면서 공모 연기를 결정했다. 시장 환경이 개선될 것으로 예상되는 내년 초에 재도전을 치르기 위함이었다.

철회 후 1개월 만에 시장에 나온 동방메디컬은 여러 장치들을 가미해 공모용 몸값을 조정했다. 전과 비교해 이번에는 3분기 실적이 반영되면서 자연스럽게 시가총액이 올라갈 수 밖에 없는 구조였다. 한 달의 시간 동안 피어그룹도 자동적으로 조정돼 멀티플이 상승했지만 공모주식수 감축과 할인으로 보완했다.

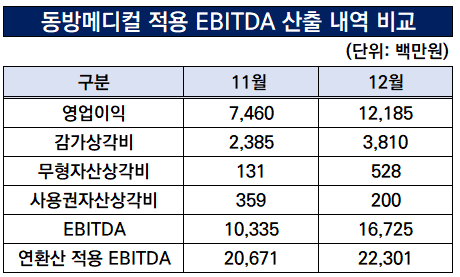

할인 전 시가총액만 따지면 2954억원에서 3640억원으로 껑충 뛰었다. 동방메디컬은 EV/EBITDA를 멀티플로 활용했는데 3분기 영업이익과 감가상각비가 반기 대비 모두 증가했기 때문이다. 그 결과 도출된 동방메디컬의 적용 EBITDA는 철회전 207억원에서 증권신고서 제출일 기준 223억원으로 늘었다.

이 가운데 멀티플 값도 자동적으로 상향 조정돼 3000억원대 시총이 만들어졌다. 철회 전 동방메디컬은 바이오플러스, 휴메딕스, 제테마, 한국비엔씨 등 4곳을 피어그룹으로 포함해 EV/EBITDA 15.56배를 도출했다. 그러나 이번에는 메디톡스까지 피어그룹에 추가돼 17.58배의 멀티플이 적용된다.

메디톡스의 경우 본래 '분석 기준일 기준 시가총액이 1000억원 이상 1조원 미만'인 기업에 해당되지 않아 피어그룹에서 제외됐다. 11월 당시만 해도 시총이 1조원을 웃돌았기 때문이다. 그러나 12월 들어서 주가가 하락하며 시총이 9000억원대로 내려앉아 자동으로 피어그룹에 편입됐다.

◇공모용 '몸만들기' 한창…'40%대' 할인율·공모규모 소폭 감축

동방메디컬과 상장 주관사인 NH투자증권이 높은 밸류에이션을 도출하기 위해 인위적으로 개입한 흔적은 보이지 않는다. 다만 상장 주관사단은 새로운 수치가 반영됨에 따라 상승한 몸값분은 과감하게 정리했다. 오히려 덩치를 줄여 내년 2월 상장을 성공적으로 완수하기 위한 의지를 내비쳤다.

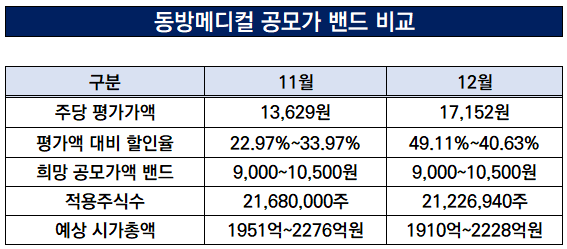

동방메디컬은 40%에 달하는 할인율을 통해 3000억원대 시가총액을 단번에 줄였다. 철회 직전 회사가 제시한 할인율은 22.97~33.97%였지만 이번에는 49.11%~40.63%로 잡았다. 2023년 이후 코스닥에 신규 상장한 기업들의 평균치(23.72%~31.69%)보다도 과감하게 설정했음을 확인할 수 있는 대목이다.

여기에 공모주 수량까지 줄여 목표 시가총액을 낮췄다. 기존 계획은 340만1029주를 공모하는 것이었지만 이번에는 300만주만 내놓는다. 이에 따라 시가총액 범위는 철회 전 1951억~2276억원에서 1910억~2228억원으로 소폭 감소했다.

물론 동방메디컬의 상장 스케줄을 고려하면 몸값을 인위적으로 낮출 필요가 있었는지에 대한 의견도 제기된다. 연초에는 기관들이 주식을 새롭게 장부에 담기 시작해 수급상 유리한 포지션을 취할 수 있다. 그러나 내년 초에도 공모주 시장 한파가 지속될 수 있다는 관측이 이어지며 만반의 준비에 나선 것으로 풀이된다.

동방메디컬뿐만 아니라 비슷한 이유로 수요예측을 철회했던 미트박스글로벌도 덩치를 확 줄여 내년 상장에 재도전한다. 종전 희망 공모가 밴드로 2만3000~2만8500원을 제시했던 회사는 1만9000~2만3000원으로 공모에 나선다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [1203 비상계엄 후폭풍]은행권 '스트레스 완충자본' 규제 도입 연기한다

- [Policy Radar]금감원, 신설 디지털·IT 부문 '투트랙' 청사진 제시

- 시몬스, '펫 시장' 눈독 N32 브랜드 확장 박차

- [큐로셀 첫 '국산 CAR-T' 도전]국산 CAR-T 현실화에 이제는 글로벌, 차별화는 '언멧니즈'

- [i-point]SAMG엔터, '오로라핑 캐슬하우스' 추가 물량 공급

- [i-point]콤텍시스템, ESG 경영 대상 '과기정통부 장관상' 수상

- [삼성 보험 신체제 1년 점검]삼성생명, 대리점 채널 관리 '흔들'…FC 강화로 대응

- [CFO Change]삼성생명, 새 경영지원실장에 '화재 출신' 이완삼 부사장

- [1기 마무리 앞둔 함영주 회장]출발선 불리했지만 수익성·건전성 모두 선방

- [보험사 오너 경영 점검]신중하 교보생명 상무, 지분 없이 임원 먼저 단 까닭

권순철 기자의 다른 기사 보기

-

- [IPO 모니터]상장 재도전 동방메디컬, 공모용 '몸만들기'

- 강성묵 대표 연임 확정, 하나증권 쇄신 이어간다

- [1203 비상계엄 후폭풍]새내기주 주가 급락, IPO 주관사 평가손실 '골치'

- [2024 이사회 평가]'사외이사 1명' 대한제분 이사회, 신속·효율에 '방점'

- [2024 이사회 평가]'오너 중심' 삼영무역 이사회, 감사위원회로 '견제 보완'

- [thebell note]'번아웃' 겪는 증권사 CEO

- [IPO 그 후]'제2의 도약' 아톤, 중장기 신사업 '본격화'

- [1203 비상계엄 후폭풍]'불확실한' 회사채 연초효과, 기업들 '일단 미루자'

- [CEO 성과평가]BNK증권 신명호 대표 체제 1년, '반전 돌파구' 찾았다

- [IPO 모니터]'녹십자 계열' GC지놈, FI 풋옵션 발동여부 '촉각'