[HD현대그룹 밸류업 점검]정체기 지나는 HD현대인프라, '친환경 R&D' 기반 다지기⑦R&D 비용 비중, 그룹 최상위…R&D 비중 유지, 중장기 포트폴리오 다각화

김동현 기자공개 2025-01-08 07:18:42

[편집자주]

K-밸류업 정책이 본격화하면서 구체적인 프로그램이 윤곽을 드러냈다. 기업들은 정부의 가이드라인에 맞춰 기업가치 제고 계획을 공시하는 등 바쁘게 움직이는 모습이다. 지배구조, 이익창출력, 주주가치 등 여러 방면에서 전략을 마련하고 있다. 정책에 호응하는 한편 미래지속가능성장을 위한 투자유치 기회로 삼고 있다. HD현대그룹의 밸류업 전략을 살펴보고 시장의 가치평가 기준이 되는 재무·비재무 요소를 짚어본다.

이 기사는 2025년 01월 06일 16:24 thebell 에 표출된 기사입니다.

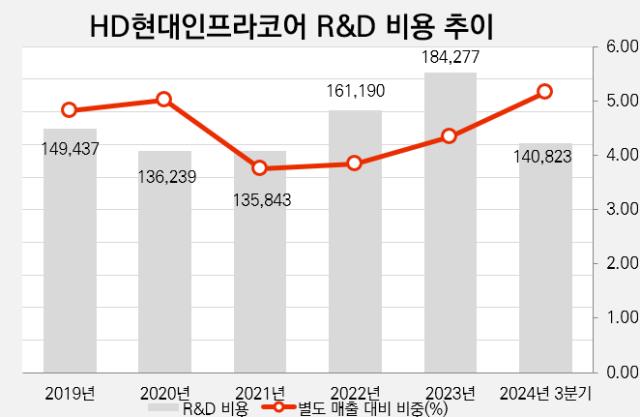

건설기계 산업이 정체기에 빠진 가운데 HD현대인프라코어가 미래 성장을 준비하며 연구개발(R&D) 투자를 강화한다. 이미 매출 대비 R&D 비용 비중이 그룹 내에서 최상위 자리에 있는데 매출의 4~5%를 일정하게 R&D 투자에 투입하겠다는 계획이다.2021년 HD현대그룹 편입 직전까지 매출의 4~5%를 R&D 비용으로 쓰던 회사였지만 현대두산인프라코어(2023년 현 사명으로 변경)로 바뀐 뒤에는 그 비중이 3%대로 내려갔다. 다만 여전히 매출 대비 R&D 비용 비중 자체는 그룹 내에선 최상위권에 있으며 향후 매출 성장에도 비중을 유지하겠다는 방향성을 기업가치 제고(밸류업) 계획에 포함했다.

HD현대인프라코어의 밸류업 계획에 따르면 회사는 2029년까지 매출 7조~8조원 달성, 영업이익률 10% 이상, 매출 대비 R&D 비용 비중 4~5% 등을 주요 경영 목표로 제시했다. 같은 HD현대사이트솔루션 산하의 상장사인 HD현대건설기계와 동일하게 2029년을 기준으로 매출 및 영업이익률 목표치를 잡았다.

두 회사의 다른 점 중 하나가 R&D 비용 비중이다. HD현대건설기계뿐 아니라 밸류업 계획을 공개한 HD현대그룹 상장사 8곳 중 유일하게 HD현대인프라코어만 매출 대비 R&D 비용 비중을 목표 수치 항목 중 하나로 집어넣었다.

HD현대인프라코어의 매출 대비 R&D 비용 비중은 10곳의 HD현대그룹 상장사 중 가장 높은 수준을 유지 중이다. HD한국조선해양 계열사(HD현대중공업·HD현대미포·HD현대에너지솔루션) 및 HD현대마린솔루션의 R&D 비용 비중은 1%를 밑돌고 있으며 HD현대일렉트릭, HD현대건설기계 등은 2% 수준을 유지 중이다. 지난해 새롭게 그룹에 편입된 HD현대마린엔진만 3% 바로 아래인 2.96% 정도의 매출 대비 R&D 비용 비중을 기록했다.

반면 HD현대인프라코어는 2020년 5% 수준이던 매출 대비 R&D 비용 비중이 이듬해 HD현대그룹 편입 후 3.75%로 내려가긴 했으나 차츰차츰 투자 규모를 늘리며 비중을 다시 높여갔다. 2021년 1358억원이었던 R&D 비용은 2023년 1843억원까지 증가했고 그해 매출(별도기준) 대비 비중은 4.34%까지 올라갔다. 지난해 3분기 누적 기준으로도 매출의 5% 내외를 R&D 비용(1408억원)으로 집행했다.

HD현대인프라코어의 R&D 비용은 크게 기존 제품의 개량·개선 및 신기술·신제품 개발, 미래사업 준비 등에 들어간다. 이중 친환경 포트폴리오라 할 수 있는 미래 파워트레인 분야에 대한 투자를 확대하고 있다. 수소연소엔진이나 배터리팩 등 최근 HD현대인프라코어가 상용화에 성공한 주요 엔진 사업이 여기에 들어간다.

아직은 내연기관 엔진이 시장 수요를 잠식하고 있지만 회사는 친환경 전동화 파워트레인이 2029년까지 연평균성장률 18%를 기록할 것으로 예상하며 투자를 강화하고 있다. 최근 군산사업장에 1168억원의 신증설 투자를 통해 전동화 엔진 생산시설 구축에 돌입한 것 역시 이러한 미래 시장을 내다본 결정이다.

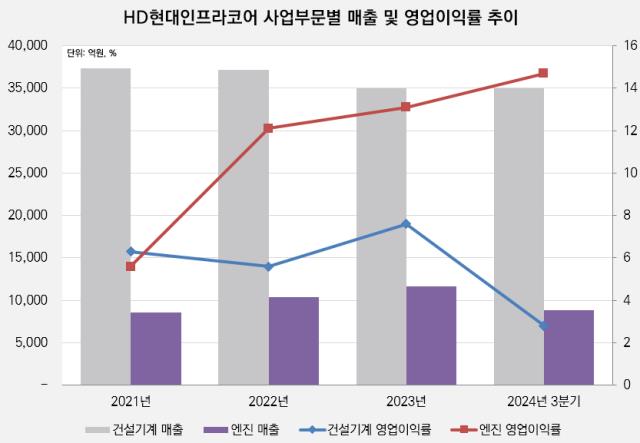

현재 HD현대인프라코어는 HD현대건설기계와 마찬가지로 전방시장의 수요 둔화로 매출 정체기를 지나고 있다. 연결 매출의 70% 이상을 차지하는 건설기계 부문 매출이 건설경기 침체로 2021년 3조7389억원, 2022년 3조7181억원, 2023년 3조4980억원 등으로 외형이 축소됐다. 지난해에 이어 올해 상반기까지 이러한 침체된 분위기가 이어질 전망이다.

대신 엔진부문이 최근 3년 동안 성장하며 두자릿수대 영업이익률을 내기 시작한 점은 긍정적이다. 엔진부문 매출은 아직 1조원대 수준이지만 이익률은 2022년 12.1%로 두자릿수대로 올라선 뒤 이듬해에도 13.1%의 영업이익률을 기록했다. 지난해 3분기 누적으로는 14.7%의 영업이익률을 냈다. 결국 2029년 중장기 목표 달성을 위해 건설기계부문의 업황 개선과 엔진부문의 포트폴리오 다양화가 동시에 이뤄져야 하는 셈이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- 한화에어로·숨비, 화생방 정찰 드론 공동 개발 나선다

- [IR Briefing]에스엠씨지 "화장품 유리용기 시장, 경쟁력 자신"

- 침묵의 VCM, 롯데그룹 위기의식 반영됐나

- [i-point]에이루트, 세계 최대 유통 전시회 NRF 2025 참가

- [i-point]투비소프트, '소울링크'로 일본 장례시장 공략

- [호황기 전선업계 톺아보기]'ROE 44%' HD현대일렉트릭, 주가 훨훨 날았다

- '신사업 찾는' 한화갤러리아, PE 출신 CIO 선임

- 글로벌 리서치기관 "아리바이오 치매약 상업화 기대 높다"

- [i-point]대동, AI 재배기 삼성전자 부스 전시

- 국민연금·증권가까지…엔씨소프트 훈풍 '솔솔'

김동현 기자의 다른 기사 보기

-

- [HD현대그룹 밸류업 점검]기업가치 '4배' HD현대일렉, 성장 떠받칠 '신증설' 투자

- [HD현대그룹 밸류업 점검]정체기 지나는 HD현대인프라, '친환경 R&D' 기반 다지기

- [2025 승부수]캐즘 이후를 준비하는 에코프로, '기술·가격' 방점

- [HD현대그룹 밸류업 점검]2027년 그룹 상장사 절반 '사외이사 의장' 체제

- [HD현대그룹 밸류업 점검]목표 매출 '34조' HD한조양, '글로벌 ·엔진 시너지' 장착

- [HD현대그룹 밸류업 점검]'수주 훈풍' HD한국조선해양, '10년 무배당' 기조 깬다

- [HD현대그룹 밸류업 점검]지주사 디스카운트는 없다...HD현대, 고배당 기조 유지

- [이사회 글로벌 네트워크]효성, 외국인 장수 CEO '북미·유럽' 개척 의지

- [thebell note]새주인 맞는 롯데렌탈의 밸류업 숙제

- [이사회 글로벌 네트워크]'범LG' 글로벌 다양성·네트워크 퍼즐 채운 HS애드·휴젤