[밸류업 성과 평가]롯데리츠, 리츠업계 유일 '밸류업' 성과...17위 안착PBR 전체 4위, 부동산투자사 특성상 '지배구조 미등급' 임에도 선방

홍다원 기자공개 2025-04-15 08:22:02

[편집자주]

정부가 기업 밸류업 정책을 발표한 후 어느덧 해가 바뀌었다. 그간 모두 125개의 기업이 가치제고 계획을 공시했다. 이른바 '단타'가 만연한 국내 증시의 관행을 벗어나, 기업은 원활한 자금조달을 토대로 성장하고 국민은 그 성과를 향유해 재투자하는 선순환적 자본시장을 구축하겠다는 포부다. 하지만 코리아 디스카운트라는 해묵은 숙제를 풀려면 제도 수립만큼이나 기업 스스로의 지속적이고 실질적인 노력이 필수적이다. 밸류업 계획을 내걸었던 기업들은 지난 한 해 어떤 성과를 거뒀을까. 더벨 SR(Search & Research)본부가 밸류업 계획을 밝힌 기업들을 전수 조사해 자체 평가를 실시했다.

이 기사는 2025년 04월 10일 14시24분 THE CFO에 표출된 기사입니다

롯데리츠가 리츠업계 중 유일하게 밸류업 공시 계획을 제고하면서 금융사 20개 중 17위에 올랐다. 종합 점수 기준으로는 하위권이지만 밸류업 계획을 발표·이행하고 있다는 점에서 의의가 있다.특히 ROE 지표에서 최하점을 받고 지배구조 '미등급'이었음에도 PBR 지표가 전체 4위를 기록해 선방했다. 롯데리츠는 오는 2023년 운용자산 4조5000억원 달성을 목표로 신규 자산 편입에 집중할 계획이다.

◇120점 만점 중 37.89점, 눈에 띄는 'ROE 증분'

롯데리츠는 2019년 10월 상장한 롯데쇼핑 스폰서 리츠다. 2024년 말 기준 2조6000억원 규모 자산을 운용하고 있다. 주요 자산으로는 호텔, 백화점, 마트, 아울렛, 물류센터 등이 있다. 2024년 호텔롯데 자산을 신규 편입하고 롯데물산을 새로운 스폰서로 두며 그룹사와의 협력을 강화하고 있다.

THE CFO가 평가한 롯데리츠의 밸류업 종합 점수는 120점 만점에 37.89점으로 코스피 금융사 20개 중 17위를 차지했다. 순위는 낮지만 상장 리츠 24개 중 유일하게 기업가치 제고 계획을 발표했다는 점에서 의미가 있다.

THE CFO는 밸류업 정책을 제출한 기업들에 대한 정량 평가 지표로 △자기자본이익률(ROE) △주가순자산비율(PBR) △총주주수익률(TSR) △ROE 증분(△ROE) △PBR 증분(△PBR) △지배구조 등급(한국ESG기준원)을 선정했다. 지표당 20점씩 120점 만점이다.

이중 롯데리츠는 PBR에서 16.84점으로 가장 높은 점수를 받았다. 2024년 PBR 0.75배를 기록한 롯데리츠는 메리츠금융지주(1.85배), 카카오뱅크(1.53배), 삼성화재(0.98배)에 이어 4위를 차지했다.

다음으로는 12.63점(8위)를 받은 △ROE가 높았다. 2023년 0.29%에 그쳤던 롯데리츠 ROE는 2024년 0.95%로 0.66%p 상승했다. 2023년 90억원을 기록했던 롯데리츠 순이익은 2024년 165억원으로 전년 대비 75억원 증가했다. 가장 △ROE가 높았던 곳은 6.71%p

오른 키움증권이었다.

점수를 깎아먹은 것은 2024년 ROE다. △ROE는 높았지만 2024년 절대적인 ROE는 0%대를 기록해 0점을 받았다. TSR은 2.90%로 18위, △PBR은 0.75로 13위를 기록했다.

지배구조 등급에서도 '미등급'을 받았다. 지배구조 등급은 A+ 기업에 20점을 부여했고 한 등급이 하락할 때마다 4점씩 감점했다. D등급 기업은 0점, 미등급 기업도 0점으로 채점했다. 롯데리츠는 위탁관리 부동산투자회사 특성상 상근임직원을 둘 수 없어 한국ESG기준원으로 받은 지배구조 등급이 따로 없다.

대신 롯데리츠는 2021년부터 매년 기업지배구조보고서 공시를 통해 지배구조 개선에 힘쓰고 있다. 특히 정관을 개정해 현금 배당관련 예측 가능성을 높일 예정이다. 롯데리츠는 2023년 지배구조 핵심지표 준수율 53.%에서 2024년 73.3%까지 끌어올릴 계획이다.

◇'리테일 외 자산' 30% 확대해 포트폴리오 다각화

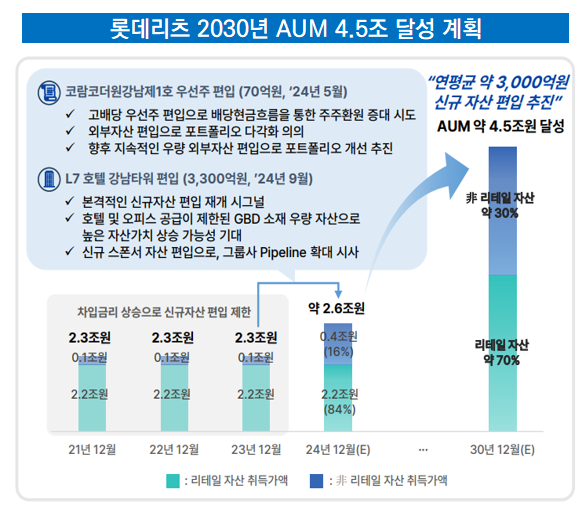

롯데리츠는 2024년 11월 발표한 기업가치 제고 계획을 바탕으로 오는 2030년까지 운용자산 4조5000억원을 달성하겠다고 밝혔다. 저평가 원인으로는 리테일 자산에 치우친 포트폴리오와 주주환원을 위한 선택지가 제한된 점을 꼽았다.

특히 그간 1조원 차입금의 만기 도래 등 이자비용 부담이 높아지면서 신규 자산을 적극적으로 편입하지 못했다. 현재 롯데리츠 전체 자산의 84%는 리테일 자산이다. 그룹사 자산을 활용해 탄탄한 임대차 구조와 낮은 공실률이 장점이지만 추가 수익 창출은 제한됐다.

따라서 리테일 외 자산 비중을 30%까지 늘릴 계획이다. 지난해 저리로 리파이낸싱을 완료한 만큼 신규 자산 편입에 나설 방침이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]미래아이앤지, 수협은행에 'SWIFT ISO20022' 솔루션 공급

- 넥슨 '카잔' 흥행 비결은 '보스전·최적화·소통'

- [WM 풍향계]"금 팔까요? 살까요?" 엇갈리는 문의 급증

- 오라이언 이성엽, '메자닌' 안목 적중…코벤 성과 눈길

- '상폐위기' 제일엠앤에스, CB 투자 운용사 어쩌나

- [2025 주총 행동주의 리포트]표대결 아닌 설득에 초점…트러스톤 '대화형 주주행동'

- 연금 통합한 우리은행 WM그룹, 컨설팅 파트 간판 바꾼다

- RISE미국AI밸류체인커버드콜, 월배당 '존재감'

- [WM헤드 릴레이 인터뷰]"고객 투자성향 'MBTI식 분석'…ELS 손실 재현 방지"

- 가시화된 IMA, 발행어음 대비 경쟁력 있을까

홍다원 기자의 다른 기사 보기

-

- [밸류업 성과 평가]'PBR 1배' 카카오뱅크, 밸류업 발목 잡은 '주가'

- [밸류업 성과 평가]롯데리츠, 리츠업계 유일 '밸류업' 성과...17위 안착

- [밸류업 성과 평가]메리츠금융, 금융사 밸류업 1위…빛나는 'TSR 79%'

- [유통업 자산 점검]투자 부담 커지는데 밀리는 '하남 스타필드' 유동화

- [유통업 자산 점검]'매각→출점' 전략 변경, 핵심은 '트레이더스'

- [유통업 자산 점검]알짜 없는 홈플러스, 남은 건 'SSM 분리매각'

- [유통업 자산 점검]부메랑으로 돌아온 홈플러스 '자산 유동화'

- [동원의 CFO]'기술 경영' 재무 조력자 동원시스템즈 원종훈 CFO

- [동원의 CFO]'직급보다 성과' 동원홈푸드 조정균 CFO

- [동원의 CFO]동원F&B 조영부 CFO, 조화로운 '차입·상환' 전략