과도기적 'LG'식 승계, 추후 형제간 '2분할' 오너 일가 공동지배 형태..후계 승계 구도는 미정

문병선 기자공개 2012-05-02 11:09:20

이 기사는 2012년 05월 02일 11시09분 thebell에 표출된 기사입니다

한국타이어가 지주회사로 전환하는 이유는 타이어 사업에 집중된 사업 포트폴리오를 자동차 부품 종합 그룹으로 '확장'하기 위해서다. 축전지 업체 아트라스BX를 지주회사의 자회사로 지배구조 위치를 재배치한 것은 '상징적' 구도다.박종오 한국타이어 전무(기획재정부문장)는 지난달 30일 1분기 실적 관련 기업설명회(IR)에서 "한국타이어가 글로벌 업체들과 경쟁하면서 얻었던 경험을 적극 활용해 자동차 부품이나 고무가공업 등 신사업을 추진할 수 있다"며 분할 및 지주회사 전환 이유를 설명했다.

그런데 시장에서는 이런 비즈니스 관점에 더해 '후계 승계'를 위한 목적이 큰 것으로 보고 있다. 그 이유는 지주회사 제도가 계열사간 방화벽(파이어월)을 갖추면서도 '제어 확장'을 용이하게 하는 장점이 있기 때문이다. 동시에 지주회사 전환 과정을 적절히 활용하면 후계 승계 비용을 최소화하고 최상위 지배자의 내부지분율을 효과적으로 극대화할 수 있다는 장점도 커 오너들이 매력을 느끼고 있다.

◇과도기적 LG식 지주회사 전환 가능성

그 대표적인 사례가 CJ와 넥센이다. 공정거래위원회에 따르면 이재현 CJ그룹 회장은 지주회사 체제로 전환하기 전후 소유지분율이 11.29%에서 18.86%로 높아졌다. 의결지분율도 함께 높아지면서 소유지배괴리도는 42.81에서 41.05로 낮아졌다. 지주회사로 전환하면서 큰 비용을 들이지 않고도 '동일인'의 지배력을 배가시킨 것이다. 넥센의 경우 그룹 지주사의 최대주주 자리를 2세에게 큰 비용을 들이지 않고 최근 온전히 넘긴 바 있다.

한국타이어그룹은 일단 CJ나 LG 등 지주회사로 전환했던 여러 그룹의 방식을 뒤따를 것으로 보인다. 한국타이어 한 관계자는 "지난해 9월 기준 약 105개그룹이 지주회사체제로 전환했는데, 대부분이 인적분할 이후 지주사-자회사 지분 스왑 방식으로 전환했다"고 말했다. 그는 "한국타이어가 아직 어떤 방식을 택할 지 미정이고, 다만 그런 흐름을 따라가지 않겠느냐"고 덧붙였다.

|

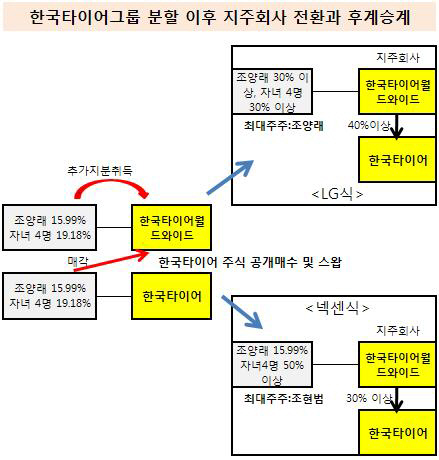

이 방식은 전례와 같다. 오너 일가는 분할 이후 '한국타이어월드와이드' 지분과 '한국타이어' 지분을 동일하게 소유하게 된다. 분할이 끝나면 한국타이어월드와이드는 한국타이어 지분을 '공개매수'한다고 발표한다. 이 공개매수에 대주주 일가가 참여한다. 대주주 일가는 한국타이어 지분을 지주회사에 넘기고 그 대가로 지주회사인 한국타이어월드와이드의 지분을 교부받는다. 한국타이어 지분을 지주회사에 현물출자한다는 점에서 '현물출자' 방식이라고도 불리고, 한국타이어 지분과 한국타이어월드와이드 지분을 맞바꾼다는 점에서 '스왑' 방식이라고도 불린다.

이런 과정이 끝나면 지배구조는 '오너일가-한국타이어월드와이드-자회사(한국타이어, 아트라스BX, 엠프론티어)-손자회사(대화산기, 한양타이어판매 등)' 순으로 깔끔하게 정리된다. 이 딜의 이전과 이후를 비교해보면 오너일가의 내부지분율이 크게 높아지고 확장의 날개를 용이하게 펼 수 있는 자회사 구도가 완성된다.

◇공동지배 형태 보이다가 추후 형제간 2분할 관측

시장에서는 이런 스왑 과정에서 오너 3세 중 한 명으로 승계 구도가 결정될 것으로 점치고 있다. 효성가의 후계분할 전통은 원래 장자가 주력을 맡고 2남·3남이 알짜회사를 떼내서 나오는 방식이었기 때문이다. 2세분할 과정에서도 창업주 조홍제 회장의 장남인 조석래 회장이 대권을 물려받았고 조양래 회장과 조욱래 회장은 각각 한국타이어와 효성기계를 가지고 그룹에서 떨어져 나왔다. 이번 지주사 전환 과정을 활용해 이런 구도가 형성될 가능성이 없는 것은 아니다.

하지만 오너 3세 중 특정 1인만이 공개매수에 참여할 경우 공정거래법 요건을 충족하지 못하는 사태를 맞을 수 있다는 데 고민이 있다. 공정거래법상 지주회사의 지주비율(자산총액 대비 자회사주식가액합계액)이 50%가 넘어야 하고, 상장 자회사 지분을 20% 이상 가져야 하는 데 이를 달성하지 못한다는 것이다.

먼저 이 중 지주비율은 특정 1인만이 공개매수에 참여하더라도 충족시킬 수 있다. 한국타이어월드와이드의 자산총액은 6515억원이다. 자회사 지분가액합계액은 3300억원을 넘기면 지주비율이 50%를 넘긴다. 분할 직후 관계회사 지분(1184억원)을 들고 가니, 추가로 2200억원대 한국타이어 지분을 확보하면 된다. 현 주가로 약 460여만주다. 장남 조현식 사장과 차남 조현범 부사장은 각각 880여만주, 1080여만주를 현재 들고 있다. 둘 중 한명만 공개매수에 참여해도 지주비율 충족 문제는 없는 셈이다.

하지만 상장 자회사 지분을 20% 이상 가지고 가야 한다는 조항에 저촉된다.두 형제 중 한명만 공개매수에 참여하면 한국타이어월드와이드가 갖게되는 한국타이어 지분율이 10% 남짓에 불과하기 때문이다.

이와 함께 후계 구도를 미리 결정할 경우 그룹 2분할의 비례가 잘 맞지 않는다는 점도 고민이다. 한국타이어는 자산(개별 재무제표 기준)이 4조원대인 반면 비타이어 사업체 중 주력인 아트라스BX는 자산이 3000억원대에 불과하다. 어느 한쪽의 몫이 지나치게 적어 아직은 2분할을 결정하기 이르다는 게 회사 안팎의 지적이다. 업계 한 관계자는 "회사 내부에서도 후계 확정 문제에 동의하지 않고 있는 듯 하다"고 분위기를 전했다.

결국 한국타이어그룹은 지주회사로 전환할 때 오너 일가 대부분이 공개매수에 참여하는 방식이 유력하다는 결론이 나온다. 결정되지는 않았으나 조 회장만이 여기에서 빠지는 방식도 고려되는 것으로 알려졌다. 이는 LG그룹과 비슷한 방식이다. LG그룹의 경우 최상위 지배자인 구본무 회장과 그의 특수관계인 39명이 모두 공개매수에 참여했었다. 한국타이어그룹의 경우 조양래 회장을 비롯한 특수관계인은 약 13명이다.

다만 아직은 미정이라고 하더라도 이런 지주사 전환은 중장기적으로 그룹의 '2분할'을 염두에 둔 조치로 봐야 한다. 후계 구도가 아직 정해지지 않았고 타이어 이외의 계열사 규모가 아직 크지 않아 당분간은 공동 지배 형태로 지배구조를 운영하다가 비타이어 업종을 키우는 방향으로 전략이 짜여질 수 있다. 그리고 아직은 아니지만 추후 타이어-비타이어 업종의 사세가 얼추 비례할 때 쯤 두 형제간 그룹 2분할도 가시화될 것이라는 분석이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [디벨로퍼 리포트]신영, 여의도·한남 사업 성과…'외형·수익성' 다 챙겼다

- [건설사 추정 수익·원가 분석]대우건설, 해외 토목 현장 관리에 달렸다

- 신한글로벌액티브리츠, 포트폴리오 금리 4%p 낮췄다

- [thebell note]건설부동산 푸대접의 역사

- [디벨로퍼 프로젝트 리포트]넥스플랜, '에테르노 압구정' 옆 '효성빌라' 추가 취득

- [건설리포트]실적 바닥 다진 중흥토건, 재무역량 '시험대'

- [Company Watch]HL디앤아이한라 미국법인, 조지아공장 증축 '매출 기여'

- 이지스·태영건설, 용답동 청년주택 HUG에 매각 '추진'

- [건설사 미수금 모니터]동부건설, 역촌1구역 협상 타결…공사비 회수 '원활'

- 빌릭스, '클래시스 맞손' 스킨부스터 개발 '매출 다각화'