기업어음에 몰빵하는 증권 신탁…'유동성리스크' 취약 [증권 신탁, 무엇이 문제인가]⑤장기CP·ABCP 대규모 보유…우리투자>교보>현대順

임정수 기자공개 2013-10-31 08:53:01

이 기사는 2013년 10월 29일 08시00분 thebell에 표출된 기사입니다

증권사들이 신탁 자산을 운용하면서 기관 투자가의 수익률 제고를 위해 기업어음(CP) 위주로 운용하고 있는 것으로 나타났다. CP의 3분의 2 가량은 신용디폴트스왑(CDS) 프리미엄을 결합한 자산유동화기업어음(ABCP)과 정기예금 ABCP 등으로 운용하고 있었다.이 때문에 유사 시 신탁 자산에서 대규모로 기관 자금 환매가 일어날 경우 증권사들이 유동성 위험에 취약하다는 평가가 나온다. ABCP의 경우 유통시장이 형성돼 있지 않아 시장에서 곧바로 현금화하기 어렵기 때문이다. 현물 상환이 가능하지만 이 경우 증권사의 평판 하락을 면하기 어려울 것이라는 지적도 제기된다.

◇ 운용자산 절반 이상이 CP…우리투자>교보>현대증권 順으로 보유액 많아

28일 신탁업을 겸영하는 21개 증권사의 올해 3월 기준 신탁 영업보고서를 분석한 결과, 국내 증권사가 보유한 신탁 운용잔고(말잔)는 총 117조 1675억 원으로 집계됐다. 현대증권과 우리투자증권이 각각 14조 5100억 원과 14조 1365억 원으로 가장 많았고, 교보증권과 삼성증권도 10조 원 이상을 기관이나 개인으로부터 신탁받아 운용하고 있었다. 대우증권과 신한금융투자가 9조 원 이상으로 뒤를 이었고, 한화증권 미래에셋증권 하나대투증권 한국증권도 5조 원이 넘는 잔고를 보유했다.

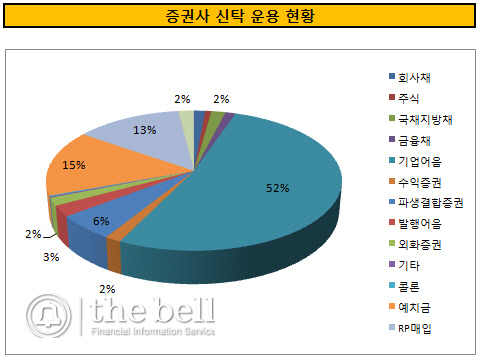

신탁 운용자산에서 특이할 만한 점은 CP 운용액이 많다는 점이다. 운용자산의 52%인 60조 9856억 원이 기업어음(CP)으로 운용되고 있었다. 국내 CP 발행 잔액이 140조 원 수준이라는 점을 고려하면 발행된 CP의 절반 가량이 신탁을 핵심 수요처로 하고 있는 셈이다. 또 CP 중 3분의 2 가량은 자산유동화기업어음(ABCP)으로 투자되고 있었다.

|

증권사 별 CP 보유액은 우리투자증권(9조 8470억 원) 교보증권(9조 2333억 원) 현대증권(8조 7353억 원) 신한금융투자(6조 4435억 원) 한화증권(4조 3728억 원) 등의 순으로 많았다. ABCP의 경우 교보증권(7조 5393억 원) 현대증권(6조 8623억 원) 우리투자증권(6조 6895억 원)의 순으로 투자액이 많았다.

예치금과 환매조건부채권매입(RP)으로 운용하는 자금도 각각 17조 9373억 원과 15조 5808억 원으로 신탁 자산의 상당 부분을 차지했다. 증권사 관계자는 "신탁 자산 내에 필요한 유동성을 곧바로 현금화할 수 있도록 예치금과 RP매입으로 단기로 운용한다"고 전했다.

주가연계증권(ELS)과 파생결합증권(DLS) 등 주가나 상품과 연계한 파생상품도 6조 7728억 원으로 운용자산의 10% 가까이를 차지했다. DLS의 절반 이상은 회사채 신용과 연계한 파생결합증권으로 관측됐다. 안전자산으로 꼽히는 국채나 지방채 보유액은 2조 910억 원 정도에 불과했다.

동양 사태의 한 축을 담당했던 회사채는 1조 6367억 원으로 상대적으로 적은 비중을 차지했다. 삼성증권이 2454억 원으로 가장 많은 금액을 회사채에 투자했고, 동양증권이 2119억 원으로 뒤를 이었다. 대우증권이나 우리투자증권 등 주로 회사채 발행시장에서 강점을 보이는 증권사의 회사채 보유액이 다른 증권사에 비해 압도적으로 많은 것으로 나타났다.

금융회사 발행어음에는 2조 959억 원, 외화증권에는 2조 959억 원을 투자했다. 주식 투자액은 9074억 원으로 미미했다. 증권사 관계자는 "증권사 입장에서 신탁의 짧은 만기에 대응해 단기로 운용하면서 수익률을 극대화할 수 있는 가장 유리한 자산은 CP가 거의 유일하다"면서 "MMF 등 다른 단기 금융상품과 경쟁하는 입장에서 상대적으로 수익률이 높은 CP나 ABCP 위주로 운용하는 것은 피하기 어렵다"고 설명했다.

|

◇ '차익거래 ABCP'로 수익률 제고…대규모 중도 환매시 유동성 우려 크다

증권사들은 기관투자가 자금 유치를 위해 MMT 등의 신탁 수익률을 높여 제시한다. 수익률이 높지 않으면 MMF 등의 다른 단기금융상품에 비해 장점이 없어 기관이 보유한 현금을 끌어오기 어렵기 때문이다.

고수익 제시는 만기가 긴 장기 CP나 ABCP의 비중 확대로 이어졌다. 삼성증권에 따르면 기업들이 발행한 CP의 가중평균만기는 올해 2월 234일 까지 늘어났다. 5월에 1년 이상 장기 CP 발행을 제한하는 금융 당국 규제 등으로 최근 CP 만기가 58일로 줄어들었다.

하지만 신탁자산과 운용자산 간 만기 불일치 문제는 여전히 존재하는 것으로 관측된다. 증권사 관계자는 "CP 만기가 줄어들고 기일물 편입이 줄어들면서 만기 불일치 문제를 상당 부분 해소됐다"면서도 "여전히 허용된 범위 안에서 만기를 최대치로 끌어올려 운용하기 때문에 만기 불일치로 인한 유동성 우려는 상존한다"고 설명했다.

더 큰 문제는 시장에서 거래하기 어려운 ABCP 위주의 운용이다. 고수익을 원하는 투자가와 단기금융상품 유치 경쟁을 틈 타 CDS-ABCP와 정기예금 ABCP 등 고수익 ABCP 시장이 신탁을 최대 수요처로 급성장 했다. CDS-ABCP는 국가나 금융회사 등의 준거자산에 부도나 채무재조정과 같은 부도 사건이 발생할 경우 손실을 보전해 주기로 하고 받는 보험료인 CDS 프리미엄(α)을 얹어주는 ABCP다. 정기예금-ABCP는 특수목적법인(SPC)이 은행 정기예금에 가입하고 이를 기초로 발행되는 ABCP다. 둘 다 차익거래 등의 방법으로 수익률을 끌어올린 상품이다

ABCP는 유통시장이 제대로 형성되지 않았다. 이 때문에 고객이 신탁 계약을 중도 해지할 경우 현금화 하기가 쉽지 않다. 증권사 관계자는 "외환위기와 같은 상황이 다시 발생해 신탁에서 자금이 빠져나갈 경우 ABCP를 현금화하기 어려워 증권사가 유동성 위기에 처할 수 있다"고 우려했다.

이러한 위험을 해소하기 위해 신탁을 중도 해지하면 현물로 상환할 수 있도록 하고 있다. 하지만 이 또한 증권사의 평판 리스크로 연결될 수 있어 쉽지 않을 것이라는 평가다. 증권업계 관계자는 "현물로 상환한다 하더라도 투자자의 대규모 손실이 불가피하다"면서 "이 경우 증권사들이 평판이 하락하게 돼 현물 상환이 쉽지 않을 것"이라고 우려했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- '비상경영체 돌입' SKT, 유심 사태 수습 '총력전'

- 위메이드 "위믹스 해킹 늑장공시 아니야…DAXA 기준 불분명"

- [Market Watch]DN솔루션즈 이어 롯데글로벌까지, 대형 IPO '휘청'

- [롯데글로벌로지스 IPO]흥행 실패 우려, 결국 상장 철회로 귀결

- [AACR 2025]제이인츠 'JIN-001', 독성 최소화한 '저농도' 효능 입증

- [Financial Index/SK그룹]주가상승률 50% 상회, SK스퀘어 'TSR' 그룹내 최고

- 금호타이어, 분기 '최대 매출'…영업이익은 '주춤'

- 유지한 SKC CFO "트럼프 관세, 위기보다 기회"

- [i-point]신테카바이오, 'K-BioX 글로벌 SUMMIT 6' 참여

- 간추려진 대명소노그룹 선택지, '티웨이'에 집중