마루망코리아, 사모BW 90억 발행…재무구조 개선용? 부채비율 353% 기록…만기 1년 남은 채무만 약 214억 원

류 석 기자공개 2016-08-18 08:27:29

이 기사는 2016년 08월 12일 15시35분 thebell에 표출된 기사입니다

마루망코리아가 사모 신주인수권부사채(BW)를 발행해 약 90억 원의 자금을 조달했다. 대부분의 자금은 재무구조 개선과 신제품 출시 및 영업망 확대에 사용될 것으로 보인다.12일 금융투자업계에 따르면 골프 관련장비 도매업체 마루망코리아가 사모 분리형 BW 발행을 통해 약 90억 원의 자금을 조달했다. BW 90억 원어치 대부분은 메자닌 전문 투자사인 시너지파트너스가 인수했다.

시너지파트너스는 향후 마루망코리아의 기업공개(IPO) 가능성을 염두에 두고 투자한 것으로 보인다. 시너지파트너스 관계자는 "당장은 아니겠지만 앞으로 3~4년 안에는 상장이 될 수 있을 것"이라고 말했다.

이번에 발행된 BW의 만기는 5년으로, 2년 뒤 전환 청구가 가능한 풋옵션 규정이 포함돼 있다. 표면이자율은 2%, 만기이자율은 7%로 설정됐다.

자금조달 이유에 대해 마루망코리아 관계자는 "회사 내부적인 사정이기 때문이 자금조달 배경이나 향후 활용 계획에 대해서는 공개할 수 없다"고 말했다. 업계에서는 이번 자금조달 목적이 곧 만기가 돌아오는 회사 채무를 변제하기 위한 것 아니냐는 분석이 제기되고 있다.

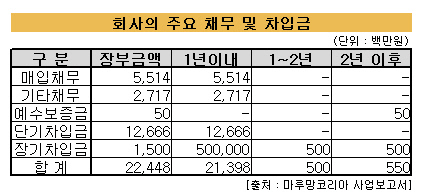

지난해 사업보고서를 살펴보면 현재 회사의 차입금 상환압박이 상당한 것으로 나타났다. 지난해 연말 기준 회사의 매입채무, 기타채무, 예수보증금, 장·단기차입급 등의 총액은 약 224억 4800만 원이다. 이중 만기가 1년 이내인 채무금액은 약 213억 9800만 원에 달한다.

또 마루망코리아는 지난 몇 년 간 높은 부채비율과 차입금비율을 기록하며, 불안정한 재무구조를 보이고 있다. 지난해 연말 기준 회사의 부채비율은 약 353%, 차입금비율은 약 190%를 기록했다.

회사의 실적은 준수한 편이다. 지난해 회사는 매출액 315억 1000만 원, 영업이익 42억 5100만 원을 기록했다. 2014년 대비 매출액은 6.5%, 영업이익은 2.5% 증가한 수치다.

그럼에도 불안정한 재무구조를 보이고 있는 원인 중 하나로 모회사인 코스모그룹 계열사에 2012년부터 지난해까지 자금을 지속적으로 대여해준 점을 꼽을 수 있다. 계열사인 일본 마루망과 코스모앤컴퍼니 등에 대한 대여금과 매출채권, 매입채무의 합은 약 159억 2700만 원이다.

이에 대해 회사 관계자는 "대부분의 차입금은 연장이 될 것으로 보고 있고, 갖고 있는 채권과 차입금을 상계 처리하면 차입금 문제는 해결될 수 있을 것"이라고 말했다.

한편, 명품 골프클럽인 '마제스티' 브랜드로 잘 알려진 마루망코리아는 2003년 4월 한국 코스모그룹과 일본 마루망주식회사의 합작법인으로 설립됐다. 코스모그룹 대표를 겸직하고 있는 허경수 마루망코리아 대표가 지분의 70%, 코스모그룹이 지분 30%를 보유하고 있다. 허경수 대표는 허신구 GS리테일 명예회장의 장남이다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [Company Watch]테크 전략의 핵심 하이브IM, 적자에도 '5000억 밸류'

- [i-point]신성이엔지, 데이터센터 '액침냉각' 기술 공개

- [윤석열 대통령 탄핵]금융지주, 불확실성 해소로 밸류업 탄력받나

- [윤석열 대통령 탄핵]원화, 단기 강세 흐름…변동성 확대 '촉각'

- [윤석열 대통령 탄핵]동력 잃은 금융 정책…백지화 가능성도

- [여전사경영분석]롯데캐피탈, 총자산 다시 늘었다…수익성도 방어

- [지방 저축은행은 지금]자산 84% 수도권 쏠림…M&A 구조조정 대상 '속출'

- [캐피탈사 리스크 관리 모니터]신한캐피탈, 한도 관리 세분화…PF 중심 고위험 자산 초점

- 63주년 맞은 캠코, 후임 사장 임명은 안갯속

- [보험사 CSM 점검]교보생명, 신계약 비슷한데 잔액은 증가…보수적 가정 빛났다