산은, 몸값 하한선 1.2조 이상으로 낮췄다 [대우건설 M&A]주당 7300~7500원…경영권 프리미엄 25~29% 수준

이상균 기자/ 이명관 기자공개 2018-01-19 08:41:54

이 기사는 2018년 01월 18일 11시31분 thebell에 표출된 기사입니다

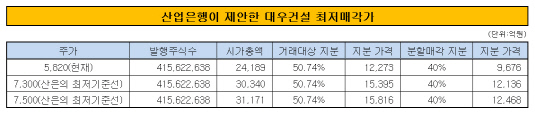

대우건설 매각가로 최소 2조 원 이상을 원했던 산업은행이 호반건설의 분할매각안을 받아들이는 동시에 눈 높이를 대폭 낮춘 것으로 보인다. 인수후보가 사실상 호반건설만 남았고 주가가 5000원 대로 떨어지면서 산은이 현실을 받아들였다는 분석이다. 일각에서는 산은이 이번 만큼은 매각을 성공시키겠다는 의지를 보이고 있다는 해석도 나온다.산업은행은 지난 17일 매각추진위원회를 열고 호반건설의 대우건설 지분 40% 분할매각 방안을 받아들이기로 했다. 이날 본입찰 최저 기준선인 매각예정 가격도 주당 7300~7500원으로 정했다.

주목할 점은 산은이 정한 최저 기준선이다. 대우건설의 유통주식수(4억 1562만)를 감안하면 시가총액은 3조 원을 약간 상회하는 수준이다. 여기에 대우건설 매각 지분 50.74%를 적용할 경우 1조 5394억~1조 5816억 원이란 계산이 나온다. 이는 2010년 산업은행이 대우건설을 인수할 당시 가격인 2조 1785억 원보다 5000억 원 이상 낮은 가격이다.

|

대우건설 매각가는 이보다 더 낮아진다. 호반건설이 제안한 분할 매각안을 받아들이기로 하면서 매각 지분율은 40%로 줄어들게 된다. 이렇게 되면 최소 매각가는 1조 2136억~1조 2468억 원이 된다. 호반건설은 예비입찰에서 대우건설 지분 50.74%에 대해 1조 3000억 원대의 가격을 제시한 것으로 알려졌다. 다만 본입찰 과정에서 경쟁이 치열해질 경우 매각가가 올라갈 가능성도 남아있다.

산은의 최저 기준선은 현재 대우건설 주가와 비교해도 크게 높은 수준은 아니다. 17일 기준 대우건설 주가는 5820원이다. 경영권 매각이라는 호재가 있지만 주가는 2개월째 5000원대에 머물고 있다. 현재 주가를 감안하면 산은이 정한 최저 기준선(7300~7500원)은 경영권 프리미엄을 25~29%로 설정한 가격이다. 일반적으로 경영권 프리미엄을 30% 이상 잡는 것과 비교하면 낮은 수준이다.

IB업계 관계자는 "유력 인수후보로 호반건설이 부각하면서 산은도 대우건설 매각가에 대한 고집을 꺾은 것으로 보인다"며 "산은의 대우건설 매각의지가 그만큼 강하다는 해석으로 받아들일 수 있다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]신테카바이오 "동물실험 단계적 폐지 수혜 기대"

- [변곡점 맞은 해운업]'퀀텀점프' 현대LNG해운, 선대 확장효과 '톡톡'

- [중간지주 배당수익 분석]HD한국조선해양 수익원천 자회사 '금융→조선' 이동

- [상호관세 후폭풍]트럼프의 '90일 유예·애플 지목', 삼성전자 득실은

- '반년 장고' 거래소, 제노스코 상장심위 개최 '미승인' 가닥

- [시큐리티 컴퍼니 리포트]수산아이앤티, 무차입 경영 비결 '16년 흑자'

- AIA생명, 실적-자본적정성 '양날의 검' 된 환율 변동

- [지방 저축은행은 지금]IBK저축, 영업권·총량 규제에 발목 잡힌 '서민금융'

- [금융사 KPI 점검/신한은행]정상혁 행장 역점 사업 'RM One Team' 평가항목 신설

- [금융사 KPI 점검/신한은행]신규 유치 고객 '주거래 확대' 방점 찍었다