'기업구조조정 올인' 유암코, 빅이슈어 반열 회사채 발행, 매년 기록 갱신…부채 만기구조 장기화 '사력'

양정우 기자공개 2018-12-24 15:56:18

이 기사는 2018년 12월 21일 07시24분 thebell에 표출된 기사입니다

유암코(연합자산관리, AA0)가 '빅 이슈어(Big issuer)'의 반열에 올라섰다. 매년 회사채 발행 물량을 늘리더니 어느새 연간 발행 총액이 1조원에 근접하고 있다. 빅 이슈어로서 입지를 굳혀온 기존 강자와 비교해 뒤쳐지지 않는 수준이다.신성장동력인 기업구조조정 사업에 시동이 걸리면서 회사채 발행량이 급격히 늘고 있다. 구조조정 자산(PEF 투자)의 비중이 늘자 '자산-부채' 듀레이션(Duration)의 재조정이 필요했던 것이다. 사모펀드(PEF)의 회수기간이 긴 만큼 회사채를 찍어 차입만기 장기화를 시도하고 있다.

◇올해 총 8000억원 발행 '역대 최대'…구조조정 투자 올인, 부채만기 장기화 시도

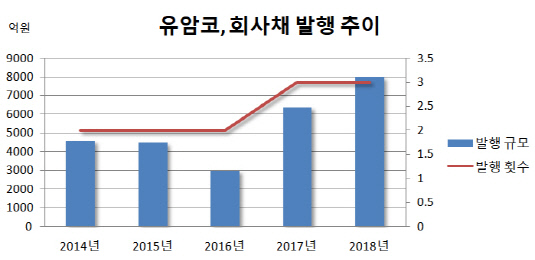

유암코는 올해 공모 회사채 시장을 3차례나 찾았다. 지난 1월(3000억원)과 5월(2000억원)에 이어 11월에도 회사채(3000억원)를 찍었다. 총 8000억원 어치를 발행한 것으로 집계됐다.

본래 유암코는 민간 부실채권 투자사로서 연간 3000억원 수준의 회사채를 찍어왔다. 하지만 지난해부터 발행 물량(6400억원)을 급격히 늘리기 시작했다. 올해도 역시 발행 물량을 더욱 키우며 역대 최대 기록을 갱신했다.

유암코가 회사채 발행을 늘리는 배경엔 기업구조조정 사업이 자리잡고 있다. 기존 부실채권(NPL) 사업의 성장이 둔화되면서 지난 2016년부터 구조조정 업무에 힘을 쏟고 있다. NPL 시장은 투자사의 경쟁이 심화되면서 수익성이 크게 저하된 상태다.

기업구조조정 사업은 올해 상반기 말 기준 PEF 16개(총 출자약정액 1조4960억원)를 결성했을 정도로 고속 성장하고 있다. 이미 집행된 투자 규모도 9000억원에 이르고 있다. 전체 자산에서 구조조정 투자의 비중은 4분의 1 수준으로 껑충 뛰었다.

다만 기업구조조정 관련 투자의 평균 회수기간은 NPL(평균 회수기간 3~4년)보다 2년 가량 더 긴 것으로 평가되고 있다. 기존 자금흐름에 구조적인 변화가 생기고 있는 것이다. 이제 유암코는 부채의 만기도 함께 늦추면서 자산과 부채의 듀레이션을 맞춰야 하는 상황이다.

유암코는 차입구조 장기화를 위해 회사채를 선택했다. AA 등급의 우량 이슈어로서 안정적인 조달이 가능하기 때문이다. 회사채를 발행할 때마다 투자 수요는 매번 넉넉하게 확보돼 왔다. 회사채 조달 비중은 지난 2016년 말 42%에서 올해 상반기 말 51%까지 확대됐다.

|

◇회사채 발행 러시 '가속'…구조조정 회수 실적 '관전 포인트'

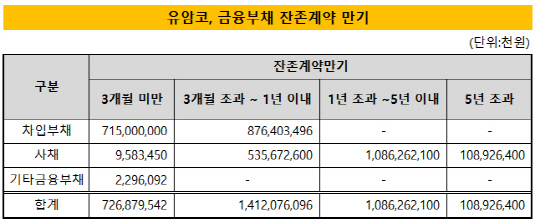

회사채의 조달 비중이 확대되고 있지만 아직 만기구조의 장기화는 충분하지 않은 상태다. 올해 3분기 말 기준 1년 이내 만기도래 차입금의 비중이 전체 조달잔액의 64%에 이르고 있다.

물론 NPL 자산에서 꾸준히 현금이 유입되는 만큼 단기 상환 과정에서 스텝이 꼬일 가능성은 낮다. 하지만 중장기적으로 자금수지의 안정성을 높이려면 계속해서 차입구조 장기화에 힘을 실어야 한다. 앞으로도 유암코가 회사채 발행 릴레이를 벌일 것으로 전망되는 이유다.

유암코는 NPL 시장에서 부동의 1위를 고수하고 있다. 수익성 악화에 따른 부담이 커지고 있지만 여전히 시장지배력을 인정받고 있다. 주요 주주가 산업은행과 수출입은행, 국내 시중은행으로 구성된 것도 AA급 지위를 유지하는 배경(1노치 업리프트)이다.

유암코의 신용도 향방에 대해서는 의견이 분분하다. 관전 포인트는 역시 기업구조조정 사업이다. 사업 다각화 측면에선 후한 점수를 받고 있지만 향후 회수 실적에 따라 최대 리스크로 부상할 수 있다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [시큐리티 컴퍼니 리포트]수산아이앤티, 무차입 경영 비결 '16년 흑자'

- AIA생명, 실적-자본적정성 '양날의 검' 된 환율 변동

- [지방 저축은행은 지금]IBK저축, 영업권·총량 규제에 발목 잡힌 '서민금융'

- [금융사 KPI 점검/신한은행]정상혁 행장 역점 사업 'RM One Team' 평가항목 신설

- [금융사 KPI 점검/신한은행]신규 유치 고객 '주거래 확대' 방점 찍었다

- [Sanction Radar]은행·증권 PD 15곳, '조단위' 공정위 과징금 처분 위기

- [캐피탈사 리스크 관리 모니터]IBK캐피탈, 부동산PF 자산 관리 정조준…부실 전이 사전 차단

- [8대 카드사 지각변동]신한카드 독주에 균열…삼성 1위, KB·현대 추격 본격화

- [신협 부실여신 관리 점검]참담한 성적표 받은 866개 조합, 욕심이 화 불렀다

- [보험사 기본자본 점검]손실흡수력 최상위 삼성생명, 8할이 Tier1