푸본현대, '다사다난' 자본확충 레이스 [보험사 건전성 리뷰]⑥영구채·후순위채·부동산매각·유증까지…자본 조달 옵션 '총동원'

신수아 기자공개 2019-01-02 11:32:01

이 기사는 2018년 12월 31일 09시40분 thebell에 표출된 기사입니다

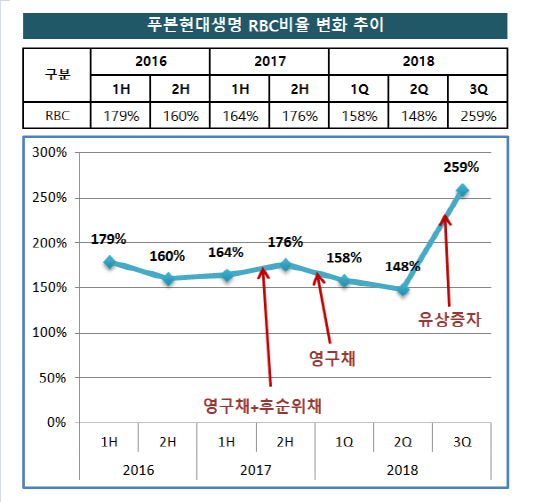

다사다난한 한 해를 보내며 사명까지 바꾼 푸본현대생명, 올 한해 가장 다각도의 자본확충 전략을 구사한 보험사 중 한 곳이다. 신종자본증권과 유상증자, 부동산 매각까지 건전성 지표 개선을 위한 노력은 1년을 걸쳐 이뤄졌다. 대주주의 수혈로 지급여력비율(RBC비율) 250%의 벽을 넘어선 지금 남은 과제는 기초 체력 회복이다.2018년 3분기 기준 푸본현대생명(이하 푸본현대)의 RBC비율은 259%를 기록했다. 2분기 말 148%에서 무려 100%p이상이 개선된 수치다.

푸본현대의 RBC비율은 고난의 과정을 거쳐 회복됐다. 대만 푸본그룹과의 만남으로 기대를 모았던 옛 현대라이프는 예상외로 부진한 실적을 이어갔고 건전성 지표도 덩달아 훼손됐다.

2016년 상반기 179%였던 RBC비율은 연말 160%로 하락했다. 이듬해 다시 176%로 회복됐으나, 2018년 1분기 158%, 2분기148%로 급락했다. 보험업법상 보험사는 RBC비율을 100% 이상으로 유지해야 한다. 하지만 업계는 통상적으로 150%를 안정적인 수준으로 보고있다. 건전성에 '빨간불'이 들어온 셈이다.

푸본현대는 수차례에 걸쳐 3000억원에 가까운 후순위채를 발행했고, 지난해엔 400억원 규모의 신종자본증권(영구채)을 발행했다. 올 들어 추가로 600억원 규모의 영구채를 찍었으나 건전성 회복은 요원했다.

결국 옛 푸본현대는 3000억원 규모의 유상증자를 결의했다. 이 과정에서 또 한번의 대격변을 겪게 된다. 현대자동차 그룹의 금융 계열사가 증자에 불참했고, 실권주를 전량 푸본생명이 인수한 것이다. 업무 제휴 파트너였던 푸본생명이 최대주주에 등극한 순간이다.

유상증자 전 푸본현대의 RBC비율 1%p를 올리기 위해선 약 30억원의 자본이 필요했다. 이를 토대로 환산하면 3000억원을 증자할 경우 최대 100%p가 오를 수 있던 상황이다. 결국최대주주의 긴급 수혈이 마무리되며 현재의 RBC비율이 완성된 셈이다.

|

특히 푸본현대는 이 과정에서 부동산을 대거 정리했다. 올 3분기 보유중인 투자 부동산은 783억원, 지난해 2109억원 대비 3분 1로 쪼그라든 수준이다. 이는 장부가액 기준이다.

푸본현대가 매각한 건물은 현대카드·캐피탈 사옥 1관, 이 건물은 지난 2013년 당시 현대라이프생명이 1300억원에 사들였다. 이후 감가상각을 거쳐 매각 당시 장부가액은 1000억원 수준이었다. 이 사옥은 기대보다 낮은 가격인 1600억원에 매각됐고, 매각차액은 이익잉여금으로 계상됐다.

보험업계 관계자는 "인력 구조조정까지 내부적으로 허리띠를 졸라맸던 푸본현대(당시 현대라이프)의 사옥매각은 건전성 개선을 위해 어쩔 수 없는 선택이었다"며 "특히 부동산은 신 제도하에서 부담이 가중되는 만큼 장기적인 안목에서도 유동성 확보가 필요했을 것"이라고 설명했다.

IFRS17이 도입되면 자산과 부채를 취득 당시 원가가 아닌 시가로 평가한다. 감가상각이나 시세 변동성이 큰 부동산은 리스크 부담이 커질 수 있다.

금융 당국 관계자는 "부동산 자산을 시가평가한다는 것은 가격변동에 따른 보유·투자 리스크가 커진다는 의미"라며 "최대 25%까지 가격이 하락할 때를 대비해 준비금을 마련해놔야한다"고 설명했다. 단순히 설명해 1000억원의 부동산을 보유하고 있다면 750억원까지 부동산 가치가 하락할 수 있다고 가정해 이를 대비해야한다. 다만 향후 시장 위험등 하위 리스크의 위험계수가 고려되어 실제 위험계수는 10%대로 조정될 가능성이 높다.

즉 부동산 자산에 반영하는 위험계수가 커져 회계상 가치는 하락할 수 있다는 의미다. 부동산 자산에 대한 요구자본이 증가하게 되면 추가 자본 확충이 불가피할 수도 있다. 이에 보험사들이 부동산을 매각하고 위험계수가 낮은 현금성 자산으로 변경할 유인이 커지고 있는 상황이다.

앞선 업계 관계자는 "푸본현대를 비롯해 대형 보험사들 역시 적극적으로 보유 부동산을 매각하고 있다"며 "장기적인 안목에서 건전성을 제고하고 부담을 줄이기 위한 선택이다"고 덧붙였다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 키움증권 리테일 훼손 우려…이틀새 시총 2400억 증발

- 더본코리아, '노랑통닭' 인수 포기 배경은

- [i-point]탑런에이피솔루션, LG디스플레이 장비 공급 업체 등록

- [트럼프 제재 나비효과 '레드테크']한국 울리는 적색경보, 차이나리스크 확산

- [i-point]티사이언티픽, 파트너스 데이 성료…"사업 확장 속도"

- [i-point]빛과전자, 국제 전시회 참여 "미국 시장 확대"

- [탈한한령 훈풍 부는 콘텐츠기업들]잠잠한 듯했는데…JYP엔터의 중국 굴기 '반격 노린다'

- [LGU+를 움직이는 사람들]권준혁 NW부문장, 효율화 vs 통신품질 '균형' 숙제

- [저축은행경영분석]PF 늘린 한투저축, 순익 2위 등극…사후관리 '자신감'

- [저축은행경영분석]'PF 후폭풍' OK저축, 대손상각 규모만 3637억