NH증권, 사모펀드 '급성장'…펀드솔루션부 '맹활약' [펀드판매사 대격변]전체 잔고 3위 '도약', 주택도시기금 유입 '호재'…공모펀드 '제자리걸음'

최필우 기자공개 2019-05-16 08:24:43

[편집자주]

시중은행과 증권사들은 펀드 시장 핵심 플레이어다. 이들은 막강한 영업력을 바탕으로 대형펀드를 키워낼 키(key)를 쥐고 있다. 최근 업권별 1위 펀드 판매사가 바뀌며 지각변동을 겪고 있다. 더벨이 대격변 속의 펀드판매사 현황과 판매 전략을 알아보고자 한다.

이 기사는 2019년 05월 15일 09시01분 thebell에 표출된 기사입니다

NH투자증권이 펀드솔루션부를 주축으로 사모펀드 세일즈에 힘을 싣고 있다. 지난해 국토교통부 주택도시기금 전담 운용기관으로 선정되는 호재가 겹치면서 판매잔고가 가파르게 늘었다. 다만 공모펀드 잔고는 수년째 답보 상태다.◇사모펀드 중심 성장…펀드솔루션부, '상품발굴·사후관리' 집중

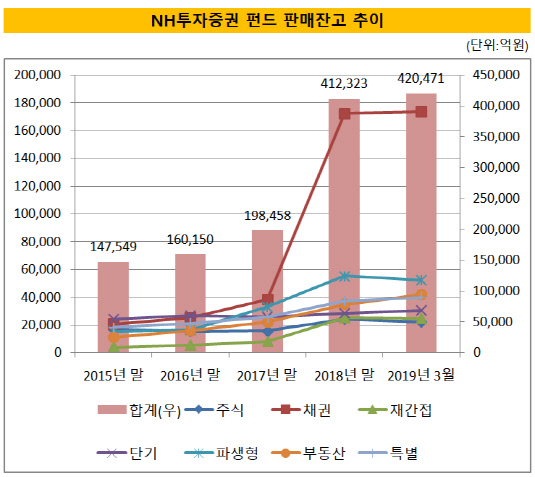

금융투자협회에 따르면 NH투자증권의 펀드 판매잔고는 지난 3월말 기준 42조471억원이다. 미래에셋대우(44조4210억원), 신한금융투자(43조4225억원)에 이어 세번째로 높은 금액이다.

NH투자증권은 사모펀드 중심으로 외형을 키우고 있다. 사모펀드 판매잔고는 35조6858억원으로 지난 2015년 말(8조4357억원)과 비교했을 때 4배 이상 늘었다. 전체 판매잔고 증가분의 대부분을 사모펀드가 차지했다.

지난 2018년 주택도시기금을 유치한 게 결정적이었다. NH투자증권의 펀드 판매잔고는 2018년 한해 동안 21조3865억원(108%) 증가했다. 1년 만에 펀드 판매잔고가 두배로 늘어난 셈이다. 잔고가 13조4950억원(351%) 늘어난 사모 채권형펀드로 주택도시기금이 유입된 것으로 추산된다.

|

채권형을 제외한 나머지 유형을 보면 파생형펀드의 성장이 두드러졌다. 사모 파생형펀드 판매잔고는 5조1263억원이다. 올들어 잔고가 줄었지만 2015년말 1조5426억원과 비교하면 3조7698원(278%) 늘었다. 법인 고객들의 안정형 상품 수요를 충족시키기 위해 DS투자증권(옛 토러스투자증권) 레포펀드 판매를 늘린 게 외형 확대로 이어졌다.

같은 기간 사모 재간접형은 1조9057억원(135%) 증가해 2조464억원, 사모 혼합자산형은 1조5654억원(995%) 증가해 1조7227억원, 사모 주식형은 7840억원(311%) 증가해 1조358억원이 됐다. 상대적으로 인가가 떨어지는 혼합주식형과 혼합채권형을 제외하면 대부분 판매잔고가 늘었다.

펀드솔루션부가 사모펀드 발굴과 사후관리를 담당한다. 기존에 상품기획부 내 펀드솔루션팀이었으나 올들어 부서로 승격됐다. 펀드솔루션부는 경쟁력 있는 헤지펀드 운용사를 발굴해 상품 라인업을 확대하는 역할을 맡는다. 지난해 메자닌(CB, BW, EB), 프리IPO(상장전 지분투자) 전략을 쓰는 펀드 판매를 늘렸다.

NH투자증권이 판매에 힘을 실어준 대표적인 운용사는 바이오 특화 쿼드자산운용이다. 지난 3월말 기준 NH투자증권의 쿼드자산운용 펀드 판매잔고는 956억원이다. 쿼드자산운용 전체 설정액의 35%에 달한다. 프리IPO와 메자닌 투자에 강점이 있는 코어자산운용과 에이원자산운용의 펀드도 각각 537억원(31%), 349억원(19%) 씩 판매해 두 운용사의 최대 판매사가 됐다.

사모 부동산펀드와 특별자산펀드는 2015년 말 이후 3조866억원(285%), 2조1837억원(347%) 늘어나 4조1704억원, 3조6719억원까지 증가했다. IB부문에서 부동산과 대체투자 자산군을 총액 인수한 이후 기관투자가 대상 사모펀드로 자금을 모집한 결과다.

NH투자증권 관계자는 "코스닥벤처펀드를 비롯해 메자닌과 프리IPO 펀드 마케팅을 공격적으로 늘린 게 사모펀드 성장에 기여했다"며 "국내 헤지펀드에 분산 투자하는 사모펀드 판매를 늘려가는 추세"라고 말했다.

◇공모펀드 성장 정체…주식형 감소 흐름

사모펀드 판매가 늘어난 사이 공모펀드 판매잔고의 성장은 멈췄다. NH투자증권의 공모펀드 판매잔고는 지난 3월말 기준 6조3612억원이다. 2015년 말 6조3192억원과 크게 다르지 않다.

공모 주식형펀드는 지속 감소했다. 지난 3월말 기준 공모 주식형펀드 판매잔고는 1조1748억원이다. 2015년 1조4633억원을 기록한 이후 판매잔고가 매년 줄어들면서 2885억원(19.7%) 감소했다. 같은 기간 사모펀드 판매잔고가 4배 증가해 1조원을 돌파한 것과 비교된다. 같은 기간 공모 혼합채권형(-5754억원), 공모 파생형(-639억원) 잔고도 감소했다.

공모 단기금융상품 판매가 늘어나며 나머지 유형의 감소분을 상쇄했다. 단기금융상품 판매잔고는 3조700억원이다. 2015년말 이후 6467억원(26.7%) 늘었다.

NH투자증권이 사모펀드 중심으로 성장하고 있는 것은 영업점 분위기 영향이다. NH투자증권은 과거 펀드 세일즈 측면에서 두각을 나타내지 못한 곳이었다. 옛 우리투자증권 시절부터 파생상품 비즈니스를 키워 온 덕에 주가연계증권(ELS) 판매가 강한 편이었다. 하지만 최근 ELS 쿠폰 금리가 낮아진 데다 조기상환 지연을 경험한 투자자가 늘면서 헤지펀드에 더 관심을 두는 PB와 고객이 늘었다는 설명이다.

NH투자증권 관계자는 "과거 펀드 세일즈가 전반적으로 약했는데 헤지펀드를 주력 상품으로 삼는 영업점이 늘면서 사모펀드 판매잔고가 늘기 시작했다"며 "공모펀드 중에서도 경쟁력 있는 상품을 발굴해 판매하려 하고 있다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]인텔렉추얼디스커버리, 원트랜스폼과 파트너쉽 체결

- hy, 계절 맞춘 '잇츠온 박속 연포탕' 신제품 출시

- 'e빔 전문' 쎄크, 수요예측 흥행...IPO 공모가 최상단 확정

- [i-point]미래아이앤지, 수협은행에 'SWIFT ISO20022' 솔루션 공급

- 넥슨 '카잔' 흥행 비결은 '보스전·최적화·소통'

- [WM 풍향계]"금 팔까요? 살까요?" 엇갈리는 문의 급증

- 오라이언 이성엽, '메자닌' 안목 적중…코벤 성과 눈길

- 제일엠앤에스, CB 투자 운용사 어쩌나

- [2025 주총 행동주의 리포트]표대결 아닌 설득에 초점…트러스톤 '대화형 주주행동'

- 연금 통합한 우리은행 WM그룹, 컨설팅 파트 간판 바꾼다

최필우 기자의 다른 기사 보기

-

- [금융사 KPI 점검/우리은행]정진완 행장 '개인·중기' 고객 증대에 영업력 집중

- [우리금융 동양생명 M&A]안건소위 편입 승인 논의 본격화, 관건은 '내부통제 개선'

- [금융사 KPI 점검/신한은행]'고객 중심' 진옥동 회장 경영 철학 KPI에 녹였다

- [금융사 KPI 점검/신한은행]'효율화 대상' 자산감축 배점 확대, 건전성 관리 '고삐'

- [금융사 KPI 점검/신한은행]정상혁 행장 역점 사업 'RM One Team' 평가항목 신설

- [금융사 KPI 점검/신한은행]신규 유치 고객 '주거래 확대' 방점 찍었다

- [상호관세 후폭풍]RWA 조이는 금융지주, 비은행 반등 멀어지나

- [상호관세 후폭풍]금융지주, '환율 급등' 밸류업 프로그램 영향은

- [금융지주 이사회 시스템 점검]'신설' 내부통제위, 감사위와 위원 중첩 못피했다

- [금융지주 이사회 시스템 점검]'각양각색' 의장 선임 키워드, '여성·연장자·선임자' 중시