코리아에셋증권 업종 저평가, 증시침체 '이중고' [IPO 후 주가점검]시초가 수익률 '마이너스', 공모가 방어 실패…우호적 수급 조건 역부족

심아란 기자공개 2019-11-25 16:18:23

이 기사는 2019년 11월 20일 16시43분 thebell에 표출된 기사입니다

코리아에셋투자증권이 증시 데뷔전에서 부진한 성적표를 받았다. 기업공개(IPO) 공모는 흥행했지만 상장 첫날 시초가부터 공모가를 밑돌았다. 코리아에셋투자증권은 상장 직후 유통 가능한 물량이 22%로 수급 조건도 우호적이었다. 관련 업계에서는 유통시장의 증권사 디스카운트(저평가)에 발목이 잡혔다는 평가가 나온다.주식 시장이 침체돼 있는 점도 코리아에셋투자증권의 주가에는 부담으로 작용했다. 11월에 줄곧 660대를 웃돌던 코스닥지수가 20일 650선 밑으로 하락했다.

◇공모가 대비 시초가 수익률 마이너스, 종가도 부진

20일 코스닥에 입성한 코리아에셋투자증권은 시초가 9900원을 기록했다. 공모가(1만원) 대비 1% 낮은 가격이다. 이후 주가는 줄곧 우하향 곡선을 그리더니 8290원에 장을 마쳤다. 이날 시가총액은 639억원에서 530억원으로 100억원 이상 급감했다.

코리아에셋투자증권의 종가는 공모가보다 17% 하락한 수준이다. 확정 공모가에는 상장 주관사인 신영증권이 평가한 적정 가격(1만1547원) 대비 13%의 할인율이 적용돼 있지만 주가는 반대로 움직였다.

시장 관계자는 "유통시장에서 증권사가 전통적으로 저평가 받는 종목이므로 코리아에셋투자증권의 주가에도 부담이 된 모양"이라고 평가했다.

코리아에셋투자증권과 같은 날 증시에 입성한 우양의 경우 시초가는 6060원을 기록하며 공모가(4200원) 대비 44.29%의 수익률을 기록했다. 우양 역시 장중 주가가 하락했지만 종가는 4785원으로 공모가는 방어했다.

코리아에셋투자증권 관계자는 "증권사 디스카운트를 극복하기 위해 앞으로 회사가 타사와 비교해 다른 수익구조를 가진 점 등을 투자자에게 적극 홍보할 예정"이라고 말했다.

◇시장 친화적 공모 구조도 역부족…시초가 부진 '예삿일'

코리아에셋투자증권은 IPO 과정에서 공모 구조를 100% 신주 발행으로 설계하고 상장 후 출회 물량을 최소화한 점을 높게 평가 받았다. 코리아에셋투자증권의 상장 당일 출회 가능 물량은 22%에 불과했다.

시장에서 선호하는 수급 여건을 감안했을 때 주식시장의 침체 분위기도 주가 부진에 한몫했다는 평가다.

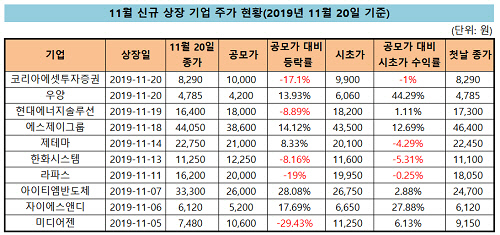

실제로 하반기로 접어들면서 새내기주의 주가가 출발부터 부진한 사례가 눈에 띄게 증가하고 있다. 이달 신규 상장한 기업(스팩 제외)을 살펴보면 10곳 가운데 4곳이 공모가 대비 시초가 수익률이 마이너스를 기록했다. 앞서 상반기에는 18곳의 신규 상장사 중 공모가 대비 시초가가 낮게 형성된 곳은 SNK와 수젠텍 2곳에 불과했다.

투자은행(IB) 업계 관계자는 "주식시장이 침체돼 있는 점이 신규 상장사에 가장 부담스러운 요소"라며 "하지만 아이티엠반도체처럼 상장 후 주가가 상승하는 케이스도 있으므로 기업의 면면도 주가에 영향을 미치고 있다"라고 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 키움증권 리테일 훼손 우려…이틀새 시총 2400억 증발

- 더본코리아, '노랑통닭' 인수 포기 배경은

- [i-point]탑런에이피솔루션, LG디스플레이 장비 공급 업체 등록

- [트럼프 제재 나비효과 '레드테크']한국 울리는 적색경보, 차이나리스크 확산

- [i-point]티사이언티픽, 파트너스 데이 성료…"사업 확장 속도"

- [i-point]빛과전자, 국제 전시회 참여 "미국 시장 확대"

- [탈한한령 훈풍 부는 콘텐츠기업들]잠잠한 듯했는데…JYP엔터의 중국 굴기 '반격 노린다'

- [LGU+를 움직이는 사람들]권준혁 NW부문장, 효율화 vs 통신품질 '균형' 숙제

- [저축은행경영분석]PF 늘린 한투저축, 순익 2위 등극…사후관리 '자신감'

- [저축은행경영분석]'PF 후폭풍' OK저축, 대손상각 규모만 3637억