삼성, QD디스플레이로 대전환…투자 여력은 현금성자산 15조 역대 최대…EBITDA 8조~9조 기대

김슬기 기자공개 2020-04-02 08:14:17

이 기사는 2020년 04월 01일 14시04분 thebell에 표출된 기사입니다

삼성디스플레이가 액정표시장치(LCD) 사업을 중단하고 퀀텀닷 소재의 자발광 디스플레이 QD디스플레이로 대전환을 예고했다.삼성디스플레이는 앞서 지난해 13조원 규모의 QD디스플레이 투자를 발표했다. LCD 패널을 연말에 중단하기로 한 만큼 QD디스플레이 투자가 빨라질 것이란 기대감이 크다.

삼성전자가 QD디스플레이와 주력으로 하고 있는 중소형 유기발광다이오드(OLED) 패널에 추가 투자할 것까지 감안하면 총 20조원 이상을 쏟아부어야 할 것으로 관측된다.

삼성디스플레이의 투자 여력은 여유가 있는 것으로 파악된다. 경쟁사인 LG디스플레이와는 상황이 사뭇 다르다. LCD 경쟁 심화로 이익 규모가 줄긴 했으나 현재 현금성자산이 15조원인데다가 연간 현금창출능력(EBITDA) 역시 8조~9조원 수준이다.

코로나19 사태로 자본 시장의 심리가 얼어 있다는 점을 감안해도 자금 조달엔 큰 무리가 없어 보인다.

◇ "QD디스플레이 투자일정, 당초 계획대로"

삼성디스플레이는 LCD를 포기하면서 돈이 되는 OLED 사업에 집중하고자 했다. 투자의 두 축은 현재 캐시 카우(Cash Cow)라고 할 수 있는 중소형 OLED와 미래성장동력인 QD디스플레이다.

앞서 삼성디스플레이는 지난해 11월 QD디스플레이에 2025년까지 13조1000억원을 투자하겠다고 발표했다. 아산 1캠퍼스에 QD디스플레이 양산라인인 'Q1 라인'을 구축, 오는 2021년부터 가동한다는 계획이다. 기존 8세대 LCD 라인을 단계별로 QD라인으로 전환하며 2025년까지 생산능력을 점차 확대하겠다는 방침이다. 투자는 2025년까지로 명시해뒀지만 시장에서는 투자 대부분이 올해와 내년에 집중될 것으로 보고 있다.

삼성디스플레이 관계자는 "LCD 라인 중단과는 상관없이 당초 발표한대로 QD디스플레이 투자를 집행할 것"이라며 "규모를 추가로 더 확대한다든지 시점을 앞당기는 것은 검토하고 있지 않다"고 설명했다.

여기에 삼성디스플레이는 A5 신공장을 짓고 있는 상황이다. 중장기적으로 플렉시블 OLED와 폴더블 OLED 수요 증가에 대응하기 위해서라는 말이 있지만 QD디스플레이 라인이 될 가능성도 있다. 현재 중소형 OLED의 경우 주 고객사인 애플이 올해 하반기 출시할 신제품 모두 플렉시블 OLED 패널을 사용할 예정이어서 출하량 증가가 예상된다. 여기에 삼성전자의 보급형 폴더블폰인 갤럭시Z플립 역시 인기를 끌면서 신규 설비 투자의 필요성이 있다.

국내 중소형 OLED 생산시설은 A2공장(5.5세대), 애플 전용 생산라인인 A3공장(6세대), A4공장(6세대) 등 총 3곳이다. 시장에서는 과거 A3공장을 채울 때 10조~12조원이 소요됐고, A5공장에도 비슷한 수준의 설비 투자가 진행될 것으로 예상하고 있다. 결과적으로 중소형 OLED 투자까지 고려하면 23조~25조원 가량이 집행될 것이라는 추론이다.

다만 올해 코로나19 바이러스 확산으로 모바일 수요 불확실성이 커졌다는 점은 우려할만하다. 주요 고객사인 삼성전자나 애플 역시 수요 감소에 따른 매출 감소가 예상되면서 삼성디스플레이의 영업현금흐름이 다소 악화될 수 있다. 이에 따라 중소형 OLED 투자는 속도조절을 할 것으로 보인다.

◇ 보수적 재무 기조로 곳간 '두둑'…투자여력 무난

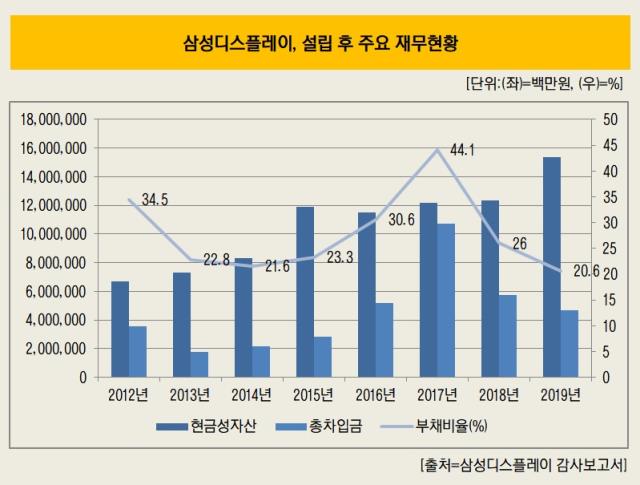

더벨이 삼성디스플레이 감사보고서를 분석한 결과 지난해말 기준 현금성자산은 15조3628억원으로 집계됐다. 현금 및 현금성자산이 6729억원, 단기 금융상품이 14조6899억원이었다. 설립 이후 역대 최대치이다. 지난해 영업이익은 1조4667억원으로 전년대비 42% 감소했다. 실적이 큰 폭으로 훼손됐음에도 불구하고 전년대비 현금성자산은 24%(3조447억원) 늘어났다.

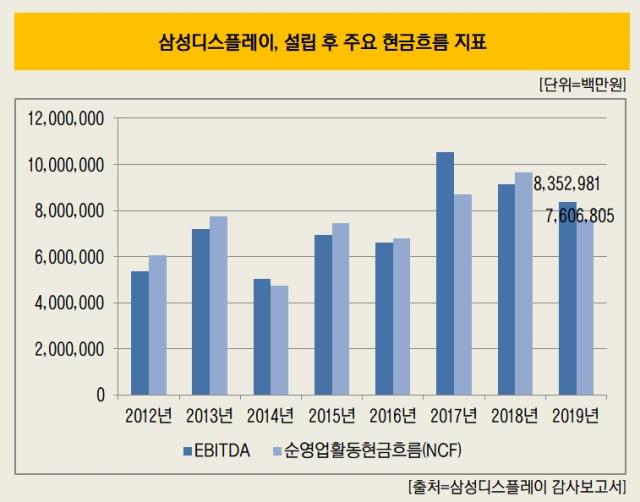

지난해 삼성디스플레이 EBITDA는 8조3530억원으로 전년대비 9% 감소했다. EBITDA가 최대였던 2017년(10조5376억원)에 비해서는 감소했지만 아직까지는 여유가 있는 상황이다. 시장에서는 2020년과 2021년에 투자가 집중될 것으로 봤지만 속도조절을 통해 연간 10조원까지는 차질없이 투자할 수 있을 것으로 보인다.

삼성디스플레이는 2017년 최대 실적을 낸 뒤 보수적인 재무 관리를 해왔다. 2017년말 10조원대였던 총차입금 규모를 2019년말 4조6516억원까지 낮췄다. 전년도 25%대였던 부채비율은 21%까지 낮아졌다. 설비투자 역시 3조원 가량 집행하면서 허리띠를 졸라맸다. 금융비용은 1297억원에서 743억원으로 감소했고 이자수익이 확대되면서 순금융비용이 마이너스(-)1319억원에서 -2468억원이 됐다. 사실상 이자수익이 더 많다는 의미다.

또 삼성전자라는 든든한 모기업이 있다는 점도 투자부담을 덜어준다. 삼성디스플레이의 장기차입금 대부분은 삼성전자에서 빌린 것이다. 2018년말 기준으로 삼성전자 베트남법인과 싱가폴법인은 각각 2조7713억원, 1조3986억원을 무이자로 차입해줬다. 지난해 싱가폴법인에서 빌린 장기차입금은 모두 상환했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]한컴위드, 숭실대와 딥보이스 탐지·음성 인증 기술 공동 연구

- [i-point]크라우드아카데미, '중소기업 근로자 주도훈련' 공식 훈련기관 선정

- 한화에너지, PTA 축소에도 여전한 '임팩트' 존재감

- [Earning & Consensus]시장 우려 넘어선 LG엔솔, 피어나는 반등 기대감

- [i-point]SAMG엔터, 현대차와 대규모 유스 마케팅 '맞손'

- [지배구조 분석]율호 지분 또 매각한 이엔플러스, 경영권 행사 '계속'

- [Korean Paper]하나증권, 관세·탄핵 불확실성 속 데뷔전 나선다

- [원일티엔아이 IPO]수소 투자 드라이브, 후계자 입지 강화 계기될까

- [대한조선 IPO]조선업 슈퍼사이클 진입…실적 호조까지 더했다

- [Company & IB]파트너 새판짜는 LX하우시스, 은행계 '포용'

김슬기 기자의 다른 기사 보기

-

- [대한조선 IPO]조선업 슈퍼사이클 진입…실적 호조까지 더했다

- [Deal Story]한숨돌린 고려아연, 뜨거웠던 시장 반응에 안도

- [대한조선 IPO]예비심사 청구 초읽기, 이사회 내부 정비 완료

- [발행사분석]'실적 부침' 삼천리, 재무안정성은 합격점

- IBK증권 경영총괄 부사장, 기은 부행장 출신 관행 이어갔다

- [도우인시스 IPO]뉴파워프라즈마의 선구안, 경영권 인수로 '화룡점정'

- 브랜드엑스코퍼레이션, 젝시믹스로 사명 바꿨다

- [thebell League Table]LG CNS·서울보증보험 IPO 빅딜이 시장 키웠다

- [thebell League Table]회사채 63조 역대급 발행, 두드러진 양극화

- [한화에어로스페이스 증자]'금감원 무사통과' 삼성SDI와 무엇이 달랐나