[정유업 리포트]유동성 감소 현대오일뱅크, 투자는 계속한다현금성자산 3000억 불과…조단위 투자 재원, 차입금으로 마련할듯

박상희 기자공개 2020-06-18 13:40:05

이 기사는 2020년 06월 17일 16시03분 thebell에 표출된 기사입니다

코로나19 팬데믹 속에 국내 기업들은 상반기 너나 할 것 없이 현금 확보에 주력했다. 포스트 코로나에 대비해 유동성을 비축하는 차원이었다. 유가 전쟁으로 인한 가격 폭락 악재까지 겹쳤던 정유업계도 마찬가지였다. 조 단위 적자를 기록한 가운데서도 단기성 차입을 통해 유동성을 크게 끌어올렸다. 현대오일뱅크만은 예외였다. 정유 빅4 가운데 유일하게 유동성이 지난해 말 대비 크게 감소했다.현대오일뱅크의 경우 차입규모는 증가했지만 대규모 적자와 투자로 인해 영업현금흐름과 투자현금흐름이 마이너스를 기록하면서 현금성자산이 감소했다. 연간 약 1조원 규모의 투자를 계획하고 있는 현대오일뱅크는 자금 마련을 위해 향후 차입 규모를 키울 것으로 예상된다. 부채비율 상승 등 재무 부담이 가중될 것으로 전망된다.

◇정유 빅4 가운데 유일하게 유동성 1조 밑돌아

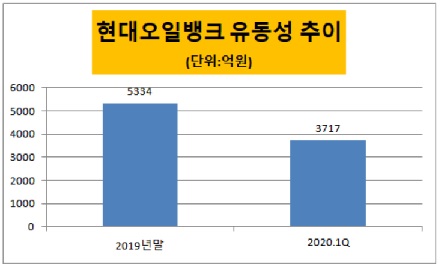

현대오일뱅크의 지난해 말 기준 현금및현금성자산과 단기차입금 등을 포함한 유동성은 5334억원이었다. 구체적으로 현금및현금성자산 4804억원, 단기금융상품 530억원 등이었다. 올 1분기 말 기준 유동성은 3717억원으로, 1617억원 감소했다. 현금성자산 3237억원, 단기금융상품 480억원을 기록했다.

정유 빅4 가운데 유동성이 감소한 건 현대오일뱅크가 유일하다. 현대오일뱅크를 제외한 나머지 3사는 모두 급하게 현금 확보에 돌입했다.

SK에너지의 경우 지난해 말 기준 7154억원이었던 유동성이 1분기 말 기준 1조8115억원에 달했다. 3개월 새 유동성 규모가 2배 이상으로 증가하면서 2조원을 바라보게 됐다. GS칼텍스 유동성은 3월 말 기준 9741억원으로, 1조원에 육박했다. 지난해 말 기준 현금성자산이 3000억원에도 미치지 못했던 에쓰오일은 1분기 말 기준 1조5000억원으로 3개월 만에 5배 이상 증가했다.

현대오일뱅크 관계자는 "HPC 프로젝트 투자를 위해 마련했던 유동성을 올해 들어 투입했기 때문에 지난해말 대비 유동성이 감소했으나 2019년 이전 유동성 규모와 비교하면 오히려 늘어난 수준이다"고 말했다.

현대오일뱅크도 차입과 사채 발행 등을 통해 유동성을 늘리기는 했다. 1분기 재무활동현금흐름은 8917억원을 기록했다. 단기차입금 4조7006억원을 상환했지만, 증가한 단기차입금 규모가 5조766억원으로 더 많다. 사채의 경우도 발행 규모가 4981억원으로, 상환 규모(1900억원)보다 2배 이상 많다.

그럼에도 유동성이 감소한 것은 대규모 영업적자와 투자로 인해 영업활동현금흐름과 재무활동현금흐름이 마이너스를 기록했기 때문이다. 1분기 영업활동현금흐름은 마이너스(-)5787억원을 기록했다. 분기순손실 규모가 4622억원에 달했다. 지난해 1분기 분기순이익은 5839억원, 영업활동현금흐름이 801억원이었다. 1년 만에 영업활동현금흐름이 급격히 악화된 셈이다.

투자활동현금흐름 규모도 더 커졌다. 지난해 1분기 투자활동에 쓴 금액은 1646억원이었는데, 올 1분기는 4713억원을 썼다. 3배 가량 증가한 셈이다. 구체적으로 유형자산취득에 쓴 자금이 1463억원에서 4443억원으로 크게 증가했다. 사업양수도로 인한 순현금유출 75억원도 있었다. 이는 SK네트웍스 직영주유소 인수에 대한 계약금이었다.

◇현대케미칼 HPC 투자 등 조단위 투자…차입금 5조 돌파

현대오일뱅크는 유동성 감소에도 불구하고 대규모 투자를 실시할 예정이다. 구체적으로 종속자회사인 현대케미칼을 통해 HPC(Heavy feed Petrochemical Complex) 및 폴리머 공정 투자를 진행하고 있다. 지난해부터 2021년까지 3년 간 예상 투자 비용은 2조7000억원이다.

업계는 현대오일뱅크가 연결기준 올해 2조2000억원, 2021년 1조4000억원, 2022년 7000억원의 투자를 집행할 것으로 보고 있다. 연평균 7000억원 수준의 투자가 이뤄질 것으로 예상된다.

현대오일뱅크는 2015년부터 지난해까지 최근 5년간 연평균 8000억원 규모의 영업현금을 창출해왔다. 코로나19 팬데믹 장기화와 유가 향방에 따라 정유업계 실적은 단기적으로 어려움을 겪을 것으로 예상된다. 이전과 같은 영업현금 창출이 어려워질 경우 현대오일뱅크는 부족 자금을 외부 차입을 통해 마련할 것으로 예상된다. 이에 따라 필연적으로 차입금과 부채비율이 상승할 것으로 예상된다.

2017년 말 기준 2조8754억원이던 총차입금은 2018년 3조4298억원, 2019년 4조3516억원으로 상승 추이를 보여왔다. 올 3월말 기준으로는 5조1400억원으로, 5조원을 처음으로 넘어섰다. 순차입금이 지난해 말 3조8658억원에서 4조8111억원으로 3개월 새 약 1조원이 증가했다.

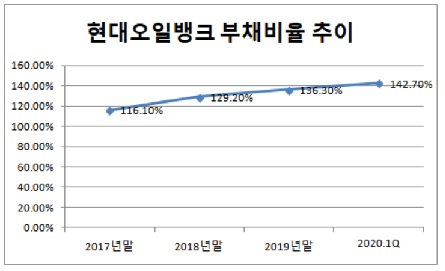

2017년까지 110%대를 유지하던 부채비율은 2018년 129.2%로 상승했고, 지난해 말 기준 136.3%를 기록했다. 3월말 기준 부채비율은 142.7%로 상승했다. 차입금의존도도 2018년 29.2%에서 3월 말 기준 41.5%까지 상승했다.

업계 관계자는 "현대오일뱅크는 경쟁사들이 현금 확보에 주력할 때 오히려 현금성자산이 감소했다"면서 "향후 대규모 투자 스케줄을 감안하면 외부 차입 활동이 활발해질 것으로 예상된다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [티맵모빌리티는 지금]'계약 유지율 98%' 티맵 API, 물류기업·구급차도 택했다

- [i-point]크라우드웍스, AI 학습용 데이터 구매 플랫폼 오픈

- [i-point]'코드게이트 2025' 국제 해킹 방어대회 본선 진출자 발표

- [i-point]아이티센클로잇, '파트너스 데이' 개최

- 디앤씨미디어, 보다 끈끈해진 넷마블 관계

- [애경그룹 리밸런싱]AK홀딩스, 유동성 압박 속 추가 매각 카드 꺼낼까

- [애경그룹 리밸런싱]애경산업 '경영권 프리미엄' 145% 기대 근거는

- [애경그룹 리밸런싱]매물로 나온 애경산업, 인수 후보군은

- [애경그룹 리밸런싱]애경산업 매각, 유동성 넘어 지배구조 정리 '시그널'

- [오너가 무브먼트]서울식품 서인호, 지배력 확대…오너 4세 등장 '눈길'