크래프톤, 준비금 헐어 배당…성장 실탄 훼손 감수 별도 기준 결손상태, 수천억원 소요 예상...반토막 주가회복 '고육책'

원충희 기자공개 2022-02-15 14:36:13

이 기사는 2022년 02월 11일 16:52 thebell 에 표출된 기사입니다.

"자본준비금을 결손보전, 이익잉여금 전입을 통해 배당가능이익을 미리 확보하려한다."크래프톤은 지난 10일 열린 2021년도 실적발표를 통해 이 같은 내용의 주주환원계획을 밝혔다. 반토막 난 주가회복을 위해 자본준비금을 헐어 배당재원을 마련한다는 의미다. 배당재원은 별도재무제표 기준 이익잉여금에서 꺼내 쓰는데 크래프톤은 결손금이 4000억원에 이르는 상태다. 이를 모두 채워 이익잉여금으로 전환시킨 뒤에야 배당이 가능하다.

자본준비금 감액을 통한 배당은 주주한테 받은 돈을 다시 주주한테 돌려주는 격이다. 배당소득세 면제효과가 있는 반면 성장용 실탄을 일부 소진하는 선택이기도 하다. 크래프톤으로선 발등에 떨어진 급한 불을 끄기 위한 고육지책이다.

◇4.8조 자본준비금 감액해 배당가능이익 마련

상법 제461조의2항에 따르면 기업은 적립된 자본준비금 등이 자본금의 1.5배를 초과할 경우 주주총회 결의를 통해 초과한 금액 내에서 감액할 수 있다. 감액된 부분은 자본금이나 이익잉여금 등 다른 자본항목으로 전입이 가능하다.

기업은 별도기준 이익잉여금에서 배당가능이익을 확보한다. 결손금이 있는 회사라면 배당가능이익이 없어 자본준비금 등으로 결손을 보전, 이익잉여금으로 전환시킨 뒤 배당재원을 마련하는 과정을 거친다. 크래프톤의 작년 말 연결기준 이익잉여금은 5578억원이지만 별도기준으로는 여전히 결손 상태다. 지난해 3분기 말 별도기준 결손금은 4319억원에 이른다.

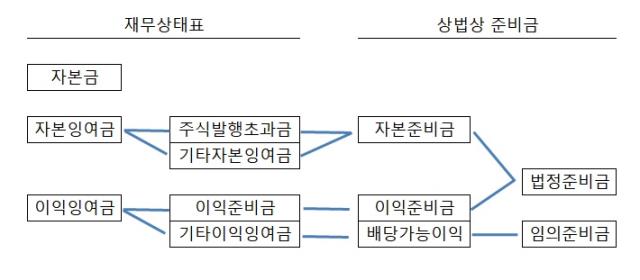

국내 상장사가 쓰고 있는 국제회계기준(K-IFRS)에는 자본계정에 대한 구체적인 명칭을 정하고 있지 않다. 그러나 일반적으로 상법에서 자본준비금은 주식발행초과금, 감자차익, 자기주식처분이익 등을 뜻한다. 회계상 자본잉여금이다.

크래프톤은 지난해 8월 상장을 통해 4조3098억원의 자금을 조달했다. 주식 액면가는 100원, 발행가는 49만8000원인 점을 감안하면 주당 49만7900원이 자본잉여금으로 적립됐다. 별도기준 자본잉여금은 작년 9월 말 기준으로 4조8601억원에 이른다. 이를 헐어 결손금을 채우고 배당재원을 확보할 방침이다.

◇주주납입금을 다시 주주에게 돌려주는 격

자본잉여금은 주주가 납입한 자금이다. 이를 헐어서 배당한다는 것은 결국 주주에게 받은 돈을 다시 돌려주는 격이 된다. 사실상 환급의 개념이라 배당소득에 포함되지 않는다. 법인에게는 과세소득에서 제외(익금불산입)되고 개인에겐 배당소득세가 부과되지 않는다.

다만 크래프톤 입장에선 사업확대와 성장동력 마련을 위해 확보한 실탄의 일부를 주가부양에 소진하는 셈이다. 크래프톤은 조달한 자금 4조3000억원 가운데 2조155억원을 타법인증권 취득에, 4108억원을 시설자금으로, 3581억원을 운영자금으로 쓸 계획이었다. 결손금 보전과 배당재원 마련에 수천억원이 소요될 것으로 예상되는 만큼 당초 계획의 차질이 불가피해졌다.

크래프톤이 성장용 실탄의 소진을 무릅쓰고 주가부양에 나선 이유는 그만큼 저조한 밸류로 인해 대내외 불만이 커진 탓이다. 크래프톤의 주가는 11일 종가기준 25만9000원으로 공모가 대비 48%, 고점(58만원)대비 55%로 반토막이 났다.

주주들의 불만이 터진 것은 물론 직원들의 우리사주 역시 위태로워졌다. 내우외환 우려를 불식하고 직원들의 사기 진작을 위해서라도 주가부양책이 필요한 상황이다. 문제는 보호예수 물량이 해제된 데다 신작의 흥행부진으로 작년 4분기 어닝쇼크를 맞으면서 뚜렷한 호재가 보이지 않는다는 점이다. 결국 자본잉여금으로 쌓인 돈을 풀어 주가하락을 방어하는 고육지책을 선택할 수밖에 없었다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [Company Watch]씨아이에스, 노스볼트 충격에도 '호실적' 유지

- [Company Watch]HVM, 올해 연매출 500억대 진입 '총력'

- [Company Watch]'소프트웨어 솔루션 재편' 핀텔, 흑자전환 여부 ‘촉각’

- '오리온 파트너' 하이센스바이오, 기평 신청 'IPO 재도전'

- ['빅바이오텍의 꿈' 프레스티지는 지금]글로벌 체급 맞춘 과감한 투자 "도약의 시점, 두려움 없다"

- [온코크로스 IPO In-depth]신약 한방 아닌 플랫폼 통한 성장, 이미 확보된 고객·매출

- [오름테라퓨틱 IPO In-depth]상장 앞두고 바뀐 이사회, 그래도 막강한 전임 CSO 영향력

- 현신균 LG CNS 사장 승진, 'IPO 완수' 중책

- 노보노디스크 '韓 협업' 시동 "플랫폼까지 관심 영역 확장"

- [코스닥 상장사 매물 분석]외형 줄어든 디티씨, 루멘스 인수 돌파구 기대

원충희 기자의 다른 기사 보기

-

- [이슈 & 보드]박막사업 매각 결정한 넥실리스 이사회, SKC와 한 몸

- [피플 & 보드]SKB 매각이익 주주환원 요청한 김우진 태광산업 이사

- [2024 이사회 평가]삼성SDS가 품은 엠로, 지배구조 개선은 아직

- [2024 이사회 평가]코스모화학, 구성 지표 아쉽지만 감사위 설치 등 노력

- [2024 이사회 평가]대주주 입김 강한 한전KPS…준시장형 공기업 한계

- [Board change]LS머트, 이사회에 케이스톤 인사 모두 빠졌다

- [Board change]자산 2조 넘은 제주항공, 이사회 개편 불가피

- [그룹 & 보드]KT, 스카이라이프 사추위 독립성 발목

- KT 문제는 '주주' 아닌 '외풍'

- [이슈 & 보드]KT, 내부 참호 구축 vs 정치적 외풍