'키맨' 확보 한화증권, 스팩 성공률 높인다 한화플러스제3호스팩 수요예측 돌입…김진욱 센터장 총괄직 맡은 후 4년만에 합병 성공

남준우 기자공개 2022-09-20 07:34:40

이 기사는 2022년 09월 14일 14:39 thebell 에 표출된 기사입니다.

한화투자증권이 약 1년 만에 신규 스팩(SPAC, 기업인수목적회사)을 시장에 선보인다. 이전까지는 합병 성공률이 40%에도 미치지 못하는 하우스였다. 다만 최근 기업금융사업부 김진욱 센터장이 총괄직을 맡으면서 분위기 반전을 노리고 있다.한화투자증권은 14~15일 양일간 한화플러스제3호스팩의 기관투자자 대상 수요예측을 실시한다. 상장 예정 주식 수는 총 592만주며 이중 84.46%에 해당하는 500만주를 공모할 예정이다. 공모금액은 총 100억원이다.

이번 스팩의 발기인은 한화투자증권을 비롯해 티에스인베스트먼트, 프라핏자산운용 등이 참여한다. 티에스인베스트먼트는 보통주로만 9억원을 투자했다. 한화투자증권과 프라핏자산운용은 보통주와 전환사채(CB)를 합쳐 각각 9억원과 2억원씩 투자했다.

이번 스팩은 작년 8월 이후 약 1년 만에 시장에 선보이는 스팩이다. 한화투자증권은 작년 8월에 약 80억원 규모의 한화플러스제2호스팩을 코스닥에 상장시켰다. 에스브이인베스트먼트, 에스브이파티너스, 비앤케이벤처투자 등이 발기인으로 참여했다. 현재 합병 대상을 물색 중이다.

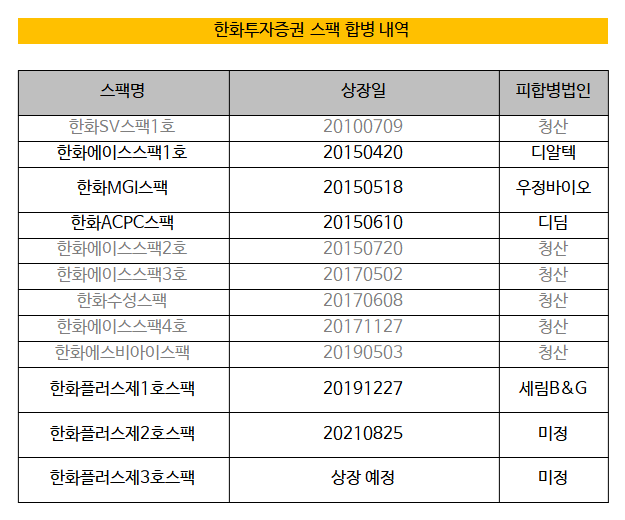

한화투자증권은 2010년 한화SV스팩1호 이후로 지금까지 총 11개의 스팩을 코스닥에 상장시켰다. 다만 11개 중 7개가 합병 대상을 찾지 못하고 청산했다. 한화에이스스팩2호부터 한화에스비아이스팩까지 5번 연속으로 상장폐지되기도 했다.

다만 기업금융사업부 IB Advisory 센터의 김진욱 센터장이 IPO 실무 총괄을 맡은 이후부터는 분위기가 바뀌고 있다. 김진욱 센터장은 한화플러스제1호스팩부터 단독으로 총괄직을 맡기 시작했다. 2호스팩과 3호스팩 역시 김진욱 센터장이 총괄직을 맡고 있다.

최근 성과를 낸 경험도 있다. 작년 12월 2호스팩과 세림비앤지가 합병했다. 세림비앤지의 합병 밸류에이션은 약 500억원대다. 상장 이후 시가총액은 최근 1000억원까지 근접했다. 한화투자증권은 지난 6월 CB를 전액 보통주로 전환하면서 엑시트에 성공했다. 투자금액이 8억원인 점을 고려하면 약 10억원의 수익을 얻은 것으로 보인다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [한미 오너가 분쟁]임주현 "임종윤과 다른 길, 해외투자 유치는 곧 매각"

- [i-point]미래산업, 용인 반도체 클러스터 L-벨트 이전

- [한미 오너가 분쟁]소액주주 만난 임주현, 핵심은 'R&D' "한미정신 지킨다"

- '나형균호' 오하임앤컴퍼니, 사업 다각화 고삐

- [i-point]휴림로봇, 일반공모 유상증자 청약률 196.5% 기록

- [i-point]부스터즈, 네이버 스마트스토어·자사몰 매출 전략 강화

- '탄소제로 대비' 대우건설, 환경 에너지 정조준

- [시큐리티 컴퍼니 리포트] 시큐아이, 빅3급 실적에도 '보안 거리 먼' 임원들 우려

- [i-point]엑스페릭스-퓨리오사AI, UAE 방문 '협력 강화'

- 성장 돌파구 모색 KT스카이라이프, AI·아마스포츠 공략

남준우 기자의 다른 기사 보기

-

- [LP 10년 성적표 톺아보기]행정공제회, '장동헌·허장' 체제 8년차 안정권 진입

- [LP 10년 성적표 톺아보기]행정공제회, '부동산·인프라·M&A' 포트폴리오 분산 눈길

- [LP 10년 성적표 톺아보기]'CIO직 신설 10년차' 경찰공제회, 리더십 부재 악재

- [LP 10년 성적표 톺아보기]'5% 수익률 유지' 경찰공제회, 신뢰도는 의문

- [LP 10년 성적표 톺아보기]'CIO 네 명' 거쳐간 공무원연금, 키워드는 대체투자

- [LP 10년 성적표 톺아보기]공무원연금, '채권에서 대체투자' 성공적 무게추 이동

- KDA 매각, '높은 멀티플·내연기관 한계' 허들 넘을까

- [아시아나 화물사업부 M&A]분할 후에도 'IT서비스' 아시아나가 맡는다

- LP 눈치 보는 이니어스·NH PE, 폴라리스쉬핑으로 한숨 돌리나

- 노앤파트너스·디비PE, '배당 수혜' 코팅코리아 매각 나섰다