[IPO 모니터]건기식 제조사 뉴온, NH스팩 통해 코스닥 상장 추진NH스팩24호과 합병후 시총 1400억 추정…매출 성장세 '뚜렷'

윤진현 기자공개 2023-04-21 07:15:29

이 기사는 2023년 04월 19일 15시27분 thebell에 표출된 기사입니다

건강기능식품 제조업체인 뉴온이 스팩 합병을 통한 코스닥 상장에 도전한다. 오는 10월 코스닥 시장 상장을 목표로 NH스팩24호와 합병을 추진하고 있다. 합병 후 시가총액은 약 1400억원으로 예상된다.NH투자증권은 NH스팩24호와 뉴온의 합병을 결정했다고 밝혔다. 비상장법인인 뉴온이 스팩을 흡수하는 소멸합병 방식을 택했다. 뉴온과 NH스팩24호의 합병비율은 1:0.1123687로 책정됐다. 오는 9월 합병을 거쳐 10월 초 코스닥 시장에 상장할 예정이다.

2014년 설립된 뉴온은 의약품과 건강기능식품을 제조하는 기업이다. 주력제품은 시서스, 보스웰리아 추출물 등을 용한 건강기능식품이다. 최대주주는 지난해 말 기준 38.86%를 보유한 김택만 씨로, 합병 후 지분율은 35.8%로 예상된다.

2014년 설립된 뉴온은 의약품과 건강기능식품을 제조하는 기업이다. 주력제품은 시서스, 보스웰리아 추출물 등을 용한 건강기능식품이다. 최대주주는 지난해 말 기준 38.86%를 보유한 김택만 씨로, 합병 후 지분율은 35.8%로 예상된다.뉴온은 주관사와의 논의 끝에 기업가치를 총 2053억원으로 제시했다. 영업가치와 비영업자산가치(2023억원), 주식선택권 행사 가정시 현금 유입액(29억원) 등을 합산한 금액이다.

자산가치와 수익가치에 기반한 합병가액은 1만7799원을 제시했다. 합병가액을 감안한 뉴온의 합병 후 시가총액은 약 1400억원으로 추정된다.

이는 뉴온의 기존 주식 수(716만주)와 스팩주주 주식 수(5만6214주), 그리고 스팩 전환사채 전환 주식 수(6만7000주) 등을 합한 후 합병가액을 곱한 수치이다. 소멸방식의 경우 비상장법인과 스팩의 주식 수에 합병가액을 반영해 시가총액을 산출한다.

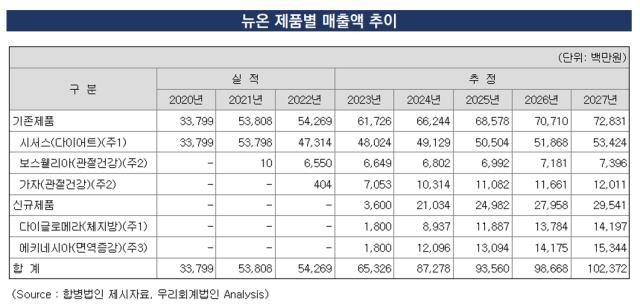

뉴온은 최근 3년간 매출 규모를 키워왔다. 지난해 매출액은 약 637억원으로 전년(564억원)과 비교해 12.94% 증가했다. 특히 △시서스 △보스웰리아 △가자 등의 상품 매출이 안정적으로 늘어난 결과 오는 2027년 매출액이 1조원까지 증가할 것으로 전망했다.

2022년 10월 GS리테일이 뉴온의 프리IPO(상장 전 투자유치)에 참여하기도 했다. GS리테일은 30억원을 투자해 보통주 4만5000주(3.08%)를 취득했다. 당시 발행주식수(146만주)를 고려하면 뉴온은 약 1000억원의 기업 가치를 인정받은 것으로 추산된다.

NH투자증권은 NH스팩24호를 지난해 6월 상장한 후 약 10개월 만에 합병 절차를 진행하게 됐다. 당초 NH투자증권이 CB 6억7000만원, 보통주 3000만원 등 총 7억원을 투자한 만큼 예정대로 상장을 마치면 투자 수익에 더불어 인수 수수료도 취득할 전망이다.

NH투자증권은 연이어 스팩 합병에 도전하고 있는 상황이다. 최근 22호(슈어소프트테크), 23호(HB인베스트먼트)가 스팩 합병을 통한 상장을 추진하고 있다. NH투자증권의 보유 스팩 중 △19호, △20호, △25호, △26호, △27호, △28호 등은 합병법인을 물색하고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 키움증권 리테일 훼손 우려…이틀새 시총 2400억 증발

- 더본코리아, '노랑통닭' 인수 포기 배경은

- [i-point]탑런에이피솔루션, LG디스플레이 장비 공급 업체 등록

- [트럼프 제재 나비효과 '레드테크']한국 울리는 적색경보, 차이나리스크 확산

- [i-point]티사이언티픽, 파트너스 데이 성료…"사업 확장 속도"

- [i-point]빛과전자, 국제 전시회 참여 "미국 시장 확대"

- [탈한한령 훈풍 부는 콘텐츠기업들]잠잠한 듯했는데…JYP엔터의 중국 굴기 '반격 노린다'

- [LGU+를 움직이는 사람들]권준혁 NW부문장, 효율화 vs 통신품질 '균형' 숙제

- [저축은행경영분석]PF 늘린 한투저축, 순익 2위 등극…사후관리 '자신감'

- [저축은행경영분석]'PF 후폭풍' OK저축, 대손상각 규모만 3637억

윤진현 기자의 다른 기사 보기

-

- [New Issuer]KP 초도발행 포스코홀딩스, 똘똘한 자회사 덕볼까

- [SK엔무브 IPO]상장 앞두고 실적 '주춤'…밸류 영향줄까

- [세미파이브 IPO]삼성 파트너와 결이 다르다…해외 피어그룹도 '거론'

- [thebell League Table]LG CNS IPO 효과...KB증권 왕좌 탈환 성공

- [thebell League Table]랜드마크 딜 섭렵 씨티증권, '7연패' 기틀 다졌다

- [세미파이브 IPO]6년간 매출 성장률 '120%'…에쿼티스토리 '가산점'

- [롯데글로벌로지스 IPO]계열 시너지+메가허브로 성장성 어필

- [IB 풍향계]IPO '빅3' 떠오른 삼성증권, 코스피 빅딜로 기세 이어갈까

- 토스, 최초 연간 흑자 달성…앱 출시 10년만에 성과

- [세미파이브 IPO]2분기 예심 '가닥'...코스피 vs 코스닥 최적 전략 고심