현대차증권, 후순위채 증액 성공…1200억 자본 확충 연기금 등 5개 기관 청약 참여…순자본비율 438.23%->532.55% 증가 전망

안준호 기자공개 2023-05-26 18:18:05

이 기사는 2023년 05월 25일 17:09 thebell 에 표출된 기사입니다.

현대차증권이 2018년 8월 이후 5년만에 후순위채를 발행해 1200억원을 조달했다. 직접 기관 세일즈에 나서 증액 발행에 성공했다. 추가 자본이 반영되며 지난 1분기 말 기준 400% 수준이었던 순자본비율(NCR)이 약 533%까지 증가할 전망이다.25일 증권업계에 따르면 현대차증권은 이날 6년물 공모 후순위채 발행을 위한 청약을 진행했다. 별도 주관사나 인수단 없이 기관 투자자를 대상으로 직접 세일즈를 거쳤다.

금리는 지난 23일 기준 5년 만기 국고채 최종호가수익률에 300bp를 가산한 수준으로 제시했다. 단 이 금리가 연 6.5%에 미치지 못할 경우 연 6.5%의 발행금리를 제공하겠다고 명시했다. 이에 따라 최종 발행 금리는 연 6.5%로 정해졌다.

청약 결과 당초 계획보다 많은 1200억원 발행에 성공했다. 증권업계 업황 변동으로 발행시장 환경이 우호적이지 않았음에도 불구하고 예상 이상의 흥행을 기록했다. 보험권, 연기금 등 장기물 수요가 높은 5개 기관이 청약에 참여한 것으로 전해졌다.

최근 은행과 보험사 등의 후순위채에 대한 투심이 개선되며 수요 확보에 성공한 것도 일정 부분 영향을 끼친 것으로 보인다. 지난 23일 진행된 우리은행의 후순위채 수요예측에는 발행 규모인 2700억원을 훌쩍 뛰어넘는 6100억원 규모의 자금이 몰렸다.

현대차증권은 조달 자금을 차환에 활용할 예정이다. 기존 전자단기사채 등 단기차입금 일부를 중장기 차입금으로 대체하여 자금구조 안정성을 향상시킨다는 계획이다. 후순위채의 경우 만기가 5년 이상 남았을 경우 100% 회계상 자본으로 인정된다. 만기가 5년 미만일 경우 매년 20%씩 인정되는 금액이 줄어든다.

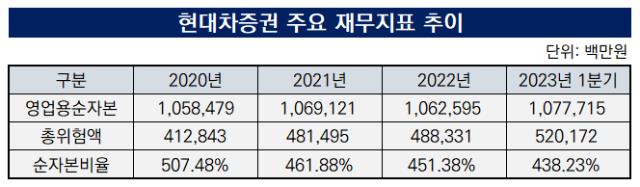

청약 결과 1200억원 증액이 확정되면서 현대차증권의 재무건정성은 크게 강화될 전망이다. 올해 1분기 기준 현대차증권은 438.23%의 NCR을 기록했다. 현대차증권의 NCR은 2020년말 507.48%를 기록했으나 부동산 프로젝트파이낸싱(PF)으로 인한 우발채무가 늘며 하락세로 돌아섰다.

발행이 마무리되고 1200억원의 자금이 반영되면 NCR이 532.55%로 94.32%포인트 증가하게 된다. 현대차증권은 이를 바탕으로 향후 IB 부문 등에서 적극적으로 투자 기회를 모색할 계획이다.

현대차증권은 최근 시장성 조달에 적극적으로 나서고 있다. 그간 전자단기사채나 사모채 중심으로 자금을 조달했으나 최근에는 공모 시장에서 자금을 조달해 장기만기 구조를 장기화하는 전략을 펼치고 있다. 지난 3월에도 2년물과 3년물 회사채를 발행해 1000억원을 확보한 바 있다.

현대차증권 관계자는 "올해 2월 회사채 발행에 이어 장기 자금 조달 비중을 확대했다"며 "불확실한 금융 환경에 대비하기 위한 선제적 조치"라고 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

- 아이온운용, 부동산팀 구성…다각화 나선다

- 메리츠대체운용, 시흥2지구 개발 PF 펀드 '속전속결'

- 삼성SDS 급반등 두각…피어그룹 부담 완화

안준호 기자의 다른 기사 보기

-

- [토스 IPO]'가파른' 플랫폼 성장, 분기 '역대 최대' 실적 기여

- [IB 풍향계]'해프닝' 롯데 위기설..."리밸런싱 고민 계기 삼아야"

- [2024 이사회 평가]ESG 앞세운 애경케미칼, 평가·참여 '고득점'

- [2024 이사회 평가] 리가켐바이오, 경영성과 못 미치는 '이사진 구성'

- [2024 이사회 평가]다우기술, 이사회 다양성 '아쉽네'

- [IPO 모니터]'재도전' 발해인프라, 달라진 시장 상황에 '자신감'

- [토스 IPO]미국행 선택했지만...상장까지 변수 '산적'

- [IB 풍향계]한국증권 IPO본부, PI투자전략 변화…타 본부로 '이관'

- [Market Watch]'상장일 강세' 무너진 시장…공모주 투심 '불안'

- [토스 IPO]외국계 로펌 물색…ADR 상장 유력