[보험사 IFRS17 조기도입 명암]메리츠화재, 부채총액 증가 주원인은 퇴직연금 재개③2022년 7조 급증, 새 제도 도입 후에도 증가세…부채관리 부담 크지 않아

고설봉 기자공개 2024-05-13 13:47:56

[편집자주]

보험업은 호황기를 맞은 것일까. 최근 저PBR주에 대한 재평가 논의가 활발해지면서 보험사 주가가 신고가를 갈아치우고 있다. 보험사 자본과 순이익 극대화로 주가도 힘을 받고 있다. 그러나 실질 자본이 늘고 수익이 불어난 것은 아니라는 지적이 나온다. IFRS17 도입에 따른 K-ICS 비율 개선 결과라는 평가다. 오히려 미래 이익은 당겨 쓰고 리스크는 이연하는 것이란 해석도 나온다. 킥스비율 개선과 맞물린 각 보험사별 자본 이슈를 점검해 본다.

이 기사는 2024년 05월 08일 15시55분 THE CFO에 표출된 기사입니다

메리츠화재가 새 회계기준(IFRS17) 도입과 맞물려 퇴직연금 사업을 재개하면서 부채항목에 큰 변화가 생겼다. IFRS17 효과로 보험부채를 시가평가 하면서 부채규모를 줄일 수 있었지만 일시에 퇴직연금 관련 투자계약부채가 7조원 가까이 유입되면서 부채총액 증가의 원인으로 작용했다.다만 보험상품 계약에 따른 부채의 증가로 재무관리 측면에선 부담이 크지 않은 것으로 평가된다. 보험상품 판매 강화로 계약서비스마진(CSM)이 증가하면서 자본항목도 동시에 커졌기 때문이다. 운용할 수 있는 자산이 커지면서 외형이 불어나고 수익이 증대되는 효과도 동시에 누리고 있다.

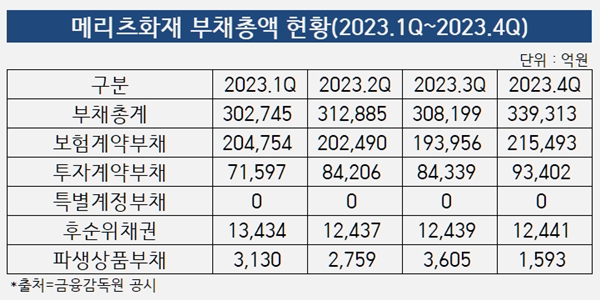

메리츠화재의 부채총액은 지난해 말 33조9313억원으로 집계됐다. IFRS17 도입 후 대거 감축됐던 부채총액이 다시금 증가세를 보이고 있다. 제도가 도입된 지난해 1분기 30조2745억원을 시작으로 2분기 31조2885억원, 3분기 30조8199억원 등 계속해 부채규모가 커지고 있다.

지난해 메리츠화재 부채총액 증가는 주로 보험계약부채와 투자계약부채의 확대에서 기인한다. 이 두 계정은 각각 일반보험(보험계약부채)과 퇴직연금(투자자산부채) 상품 판매에 따라 발생한다. 매년 상품 판매 규모가 커지면서 관련 자산과 부채도 증가했다.

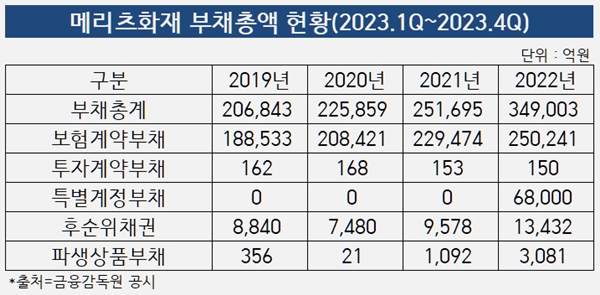

2012년 이후 10년간 퇴직연금 상품 판매를 주안했던 메리츠화재는 2022년 판매를 재개하면서 갑작스럽게 부채총액이 급증하는 상황이 연출됐다. 퇴직연금으로 구성된 특별계정부채가 2022년 6조8030억원 계상되면서 부채총액이 크게 증가했다. 이후 관련 자산이 꾸준히 불어나면서 지난해에도 부채총액이 커지는 결과를 낳았다.

메리츠화재의 부채총액은 2019년 말 20조6843억원에서 2022년 말 34조9003억원으로 68.73% 늘어났다. 세부적으로 2021년까지 25조1695억원 수준으로 큰 폭의 증가세는 없었지만 2022년 급격히 부채가 불어났다.

메리츠화재는 퇴직연금 계약에 대해 계약자적립금 등에 상당하는 재산의 전부를 특별계정자산과 특별계정부채로 계상하고 있다. 퇴직연금 판매가 재개된 후 메리츠화재의 퇴직연금 누적 수입보험료는 6조9899억원을 기록했다. 이에 메리츠화재의 특별계정자산과 부채도 2021년 말 0원에서 2022년 말 6조8030억원까지 급증했다.

메리츠화재가 퇴직연금 사업을 재개하면서 특별계정 자산과 부채를 늘린 것은 IFRS17 도입에 대응하기 위한 목적도 있었다. 상품 판매 강화로 계약서비스마진(CSM)이 증가하면 이익잉여금이 늘어나면서 자본총액이 한층 탄탄해지기 때문이다.

이처럼 IFRS17 도입에 맞춰 퇴직연금 상품 판매를 재개한 메리츠화재는 제도 도입 이후에는 관련 자산과 부채를 다른 계정으로 재분류해 회계에 계상하고 있다. 메리츠화재는 새 회계기준이 도입된 지난해 퇴직연금을 특별계정부채에서 투자계약부채로 재분류했다. 또 회계분류에서 퇴직연금은 장기손해보험위험 측정대상에 포함하지 않았다.

이에 따라 지난해부터 퇴직연금 관련 자산과 부채는 특별계정이 아닌 투자계약 계정으로 분류되고 있다. 지난해 1분기 말 투자계약부채는 7조1597억원으로 집계됐다. 이후 관련 계약이 늘어나면서 투자자산부채도 2분기 말 8조4206억원, 3분기 말 8조4339억원, 4분기 말 9조3402억원 등 계속해 불어났다.

더불어 한동안 큰 증가세 없이 유지됐던 보험계약부채도 지난해 IFRS17 도입 이후 꾸준히 확대되는 모습이다. 지난해 1분기 말 보험계약부채는 20조4754억원을 기록했다. 이후 거듭 규모가 커지면서 지난해 말 21조5493억원까지 불어났다.

이 밖에 다른 부채항목에선 큰 변화는 없었다. 2022년까지의 부채총액 증가의 또 다른 원인이었던 차입금도 IFRS17 도입 이후 변동 없이 유지되고 있다. 메리츠화재는 IFRS17 도입 준비 과정에서 유동성 확보 목적으로 차입을 지속해왔다. 주로 후순위채를 발행해 자본력을 강화하는 전략을 펼쳤다.

후순위채 발행 규모는 2019년 8840억원에서 2020년 7480억원, 2021년 9578억원, 2022년 1조3432억원까지 불어났다. 새 제도 도입 후 2023년에는 일부 상환 등이 이뤄지면서 규모가 줄었다. 2023년 2분기 1조2437억원으로 감소한 뒤 지난해 말 1조2441억원 수준을 유지하고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]오르비텍, 방사성폐기물 처리 신기술 도입

- 대우건설, 해외시장 진출 '박차'

- [Company Watch]온타이드, 매출절반 차지하는 해외법인 부진 지속

- [ESS 키 플레이어]한중엔시에스 '국내 유일 수랭식 공급' 가치 부각

- [크립토 컴퍼니 레이더]빗썸, 비언바운드 법인 청산…해외사업 '고배'

- [현대차그룹 벤더사 돋보기]에스엘, 투자 대폭 늘렸는데도 '무차입 기조' 유지

- [i-point]서진시스템 "베트남 대상 상호관세 부과 영향 제한적"

- [저축은행경영분석]굳건한 1위 SBI저축, 돋보인 '내실경영' 전략

- [보험사 자본확충 돋보기]iM라이프, 4달만에 후순위채 또 발행…힘에 부치는 자력 관리

- [저축은행경영분석]J트러스트 계열, 건전성 개선 속 아쉬운 '적자 성적표'

고설봉 기자의 다른 기사 보기

-

- [thebell desk]한화그룹이 잃어가는 것

- [한화그룹 승계 로드맵 점검]'첫 관문' 넘었다…두번째 과제 '계열분리'

- [현대차 대미투자 31조]미국발 리스크 해소한 기아, 남은 숙제 '멕시코공장'

- 폴라리스쉬핑, 메리츠 차입금 조기상환...이자 300억 절감

- [현대차 대미투자 31조]현대차, 울산공장 생산·수출 '재조정' 불가피

- [한화그룹 승계 로드맵 점검]승계비율 ‘1대 0.5대 0.5’ 분쟁 막을 '안전장치'

- [현대차 대미투자 31조]‘무관세·친환경차’ 미국 시장 '톱3' 노린다

- [현대차 대미투자 31조]메타플랜트 준공 '관세전쟁' 승기 굳혔다

- [현대차 대미투자 31조]매년 8조 투자…현대차그룹 투자재원 넉넉한가

- [현대차 대미투자 31조]다시 '주목 받는' 보스턴다이내믹스