[현대캐피탈은 지금]고가 차종 판매 지원 확대…수익성 개선 기조 강화②인증중고차 연계 취급 확대…전사적 역량 집중

김경찬 기자공개 2024-07-30 12:20:42

[편집자주]

현대캐피탈이 현대자동차그룹 직할경영 체제로 전환했다. 그룹과의 일체성을 강화했고 전속금융사로서의 위상도 높아졌다. 현대캐피탈은 그룹사 차량 판매 지원에 집중하며 그룹 내 존재감을 드러내고 있다. 지배구조 재편 이후 달라진 현대캐피탈의 경영 상황 전반을 들여다 본다.

이 기사는 2024년 07월 26일 07시00분 THE CFO에 표출된 기사입니다

현대캐피탈이 고부가 차종의 판매 지원을 확대하고 있다. 현대자동차그룹이 고가 차량 비중을 확대하면서 오토리스 중심으로 판매를 지원하고 있다. 그룹의 인증중고차 출범에도 발맞춰 중고차할부 금융상품을 제공하며 중고차 취급을 확대하고 있다.올해 현대캐피탈은 사업 포트폴리오를 최적화하며 수익성 향상에 전사 역량을 집중하고 있다. 현대차그룹이 수익성 중심의 경영을 지속하면서 현대캐피탈도 수익성 개선 기조를 강화하고 있다.

◇오토리스 중심 고가 차종 취급, 그룹사 믹스 개선 지속

현대캐피탈은 최근 10년간 꾸준한 성장세를 보이고 있다. 현대자동차·기아·제네시스의 전속금융사(캡티브)로서 그룹사 차량 판매를 책임지고 있다. 현대캐피탈은 안정적인 영업 기반을 갖추며 자동차금융 시장 부동의 1위 자리를 지키고 있다.

현대캐피탈은 그룹사 판매 전략에 따라 고가 차량 판매 지원을 확대하고 있다. 제네시스, SUV 등 고가 차종을 오토리스 중심으로 취급하고 있다. 현대캐피탈의 오토리스 자산은 지난 1분기 기준 8조82억원으로 전체 영업자산의 23.3%를 차지했다. 신차 자산은 17조3187억원으로 전체 50.3%를 차지했다.

최근 현대자동차그룹은 고가 차량 중심으로 믹스 개선을 지속하고 있다. 믹스 개선은 부가가치가 높은 차량 중심으로 판매 비중을 조정했다는 것을 의미한다. 고부가 차종으로 프리미엄 브랜드 ‘제네시스’와 하이브리드차, 스포츠유틸리티차(SUV) 등을 포함하고 있다.

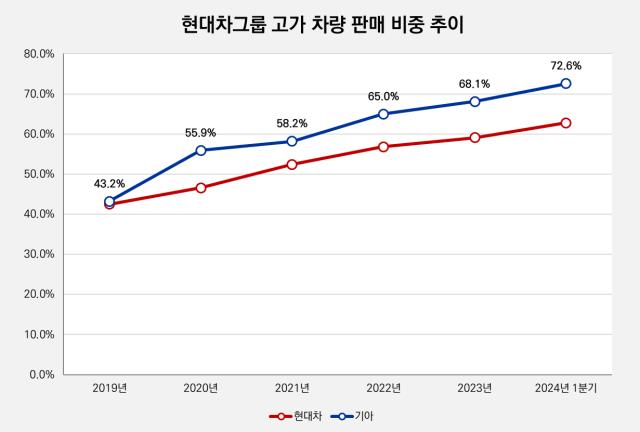

현대자동차의 고가 차량 비중은 2019년 42.5%에서 올해 1분기 62.8%로 20%포인트 이상 확대됐다. 기아의 경우 43.2%에서 72.6%로 30%포인트 가까이 상승했다. 기아는 레저용차량(RV) 판매 호조에 기인해 현대자동차보다 높은 상승폭을 보였다.

현대캐피탈은 중고차 시장에서도 현대자동차, 기아와 연계해 취급을 확대하고 있다. 중고차 시장은 자동차금융에서 수익성이 높은 시장으로 평가된다. 현대캐피탈의 중고차금융 자산은 1분기 기준 3조483억원을 기록하며 전년말 대비 4.7% 증가했다. 현대차그룹이 인증중고차(CPO) 사업에 뛰어들면서 현대캐피탈도 발맞춰 연계 금융상품을 제공하고 있다.

기존 인증중고차 서비스는 현대캐피탈에서 제공해 왔다. 현대캐피탈은 지난 2015년 금융권 최초로 인증중고차 서비스를 출시해 검증된 중고차를 판매했다. 지난해 현대자동차와 기아가 인증중고차 사업을 출범하면서 현대캐피탈은 판매를 종료했다. 현재 중고차 할부 상품을 제공하며 현대자동차, 기아의 중고차 판매를 지원하고 있다.

◇리스크 높은 부동산PF 보수적 취급 기조 유지

최근 현대캐피탈은 수익성을 개선하기 위한 기조를 강화하고 있다. 사업 포트폴리오를 최적화하며 안정적인 이익 확보에 나서고 있다. 또한 캡티브와 연계해 수익원을 다각화하며 상품 수익성을 개선하겠다는 계획이다.

다만 수익성이 높은 기업금융과 개인신용대출에 대해 보수적인 기조를 유지하고 있다. 기업금융 등은 수익성이 높은 만큼 리스크도 높다. 현대캐피탈은 건전성에 중점을 두고 자동차금융 외 영업자산을 보수적으로 취급하고 있다.

현대캐피탈도 포트폴리오 다각화와 수익성 제고 차원에서 부동산PF 위주로 기업금융을 취급하고 있다. 내부 취급 기준을 강화해 선별적으로 취급하며 자산 비중은 높지 않은 편이다. 부동산PF를 포함한 기업금융의 영업 비중은 약 7% 수준을 유지하고 있다.

개인신용대출은 자동차금융 차주를 대상으로 제공하고 있다. 현대캐피탈은 건전성관리 차원에서 우량 고객을 중심으로 취급하며 영업 비중을 낮추고 있다. 2021년 10%에 달했던 개인신용대출의 영업 비중은 현재 2%대를 기록하고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 청약증거금 2조 몰린 쎄크, 공모청약 흥행 '28일 상장'

- [영상/Red&Blue]겹경사 대한항공, 아쉬운 주가

- [i-point]모아라이프플러스, 충북대학교와 공동연구 협약 체결

- [i-point]폴라리스오피스, KT클라우드 ‘AI Foundry' 파트너로 참여

- [i-point]고영, 용인시와 지연역계 진로교육 업무협약

- [i-point]DS단석, 1분기 매출·영업이익 동반 성장

- [피스피스스튜디오 IPO]안정적 지배구조, 공모 부담요소 줄였다

- 한국은행, 관세 전쟁에 손발 묶였다…5월에 쏠리는 눈

- [보험사 CSM 점검]현대해상, 가정 변경 충격 속 뚜렷한 신계약 '질적 성과'

- [8대 카드사 지각변동]신한카드, 굳건한 비카드 강자…롯데·BC 성장세 주목

김경찬 기자의 다른 기사 보기

-

- [캐피탈사 리스크 관리 모니터]산은캐피탈 '한발 앞선' 관리 전략 통했다…질적 성장 지속

- [애큐온은 지금]디지털 전환 고도화 결실, 캐피탈·저축은행의 차별 포인트는

- [이사회 분석/한국투자캐피탈]금융 법률 전문 사외이사 선임…한투저축과 동일 구성

- [애큐온은 지금]이중무 대표 '선택과 집중', 애큐온캐피탈의 견고한 성장 견인

- [캐피탈사 리스크 관리 모니터]한국캐피탈, 리테일 관리 모델 최적화…부도 위험 필터링 강화

- [애큐온은 지금]두 번의 대주주 교체, 인수합병 거쳐 복합금융그룹으로 성장

- [캐피탈사 리스크 관리 모니터]OK캐피탈, 관리 체계 고도화 분주…사업 재편 '사활'

- [캐피탈사 리스크 관리 모니터]롯데캐피탈, 안정지향 기조가 만든 '무연체' 부동산PF

- [캐피탈사 리스크 관리 모니터]하나캐피탈, 연체 관리 전담 인력 배치…심사 체계도 강화

- [캐피탈사 리스크 관리 모니터]IBK캐피탈, 부동산PF 자산 관리 정조준…부실 전이 사전 차단