[K조선업 슈퍼사이클]투자로 리부트, 고부가가치로 돛단 대한·케이조선⑥흑자전환한 중견 조선사, KHI그룹 인수 후 수주전 총력…포트폴리오 확대

허인혜 기자공개 2024-09-09 08:27:30

[편집자주]

조선업계 슈퍼사이클은 늘 반복돼 왔지만 이번에는 다르다. 초호황기 뒤 예고된 불황기를 똑똑하게 대응할 수 있는 첫 시즌으로 점쳐진다. 수주 확대에만 기댄 호황이 아니라서다. 2007년도, 2024년도 호황기지만 그 사이 우리 조선업계의 태도도 포트폴리오도 변했다. 고부가가치·친환경 선박 기술을 묵묵히 쌓아온 조선업계는 선별수주로 불황기 터널의 등을 미리 밝혀두고 있다. 기업이 어려운 시황을 헤쳐나가는 하나의 길은 쌓아둔 곳간일 터, 조선업계는 어떤 자산들을 비축해 미래를 대비하고 있을까. 더벨이 초호황기에 들어선 조선사와 유관기업의 현황과 포트폴리오, 재무 상황 등을 살펴보고 앞으로를 조망해 본다.

이 기사는 2024년 09월 05일 16:14 thebell 에 표출된 기사입니다.

대한조선은 지난해 중견 조선사 네 곳 중 유일하게 영업이익 흑자를 기록한 곳이다. 불황기를 이기지 못하고 회생절차를 거쳤던 곳이지만 KHI그룹에 인수되면서 2022년부터는 흑자를 기록 중이다. 투자유치 등의 긍정적인 영향으로 빅3보다 흑자전환 시기가 더 빨랐다.같은 배경으로 정상화 시동을 건 곳은 STX조선해양에서 간판을 바꾼 케이조선이다. 영업이익률이 마이너스(-) 94%까지 떨어졌던 2021년 KHI그룹을 만나며 구사일생했다. 두 곳은 슈퍼사이클 이전에 새 주인을 만나 리부트의 시동을 걸었다.

다행인 점은 본격적인 호황기를 맞이하는 상황에서 투자 여력이 생겼다는 것이다. 양사의 강점은 성공과 재도약의 경험이다. 주력 선종인 중형급 유조선과 석유화학제품 운반선에 더해 친환경 선박으로의 포트폴리오 확대를 준비 중이다. KHI그룹에 한 데 묶이며 빅3의 강점인 유관 계열사와의 시너지도 기대할만 하다.

◇경영 안정화와 호황기 맞물린 대한·케이조선

케이조선과 대한조선의 체력이 회복된 배경으로 초호황기 등 한 가지 배경만 꼽기는 어렵다. KHI그룹 인수 시기와 회복 시즌이 맞물리고, 매출액의 흐름과 영업이익률이 정비례로 움직이지는 않았기 때문이다. 다만 경영정상화에 따라 수주전에 다시 나설 수 있었고 이 시기와 호황기가 맞물리며 회복이 더 빨랐던 것으로 보인다.

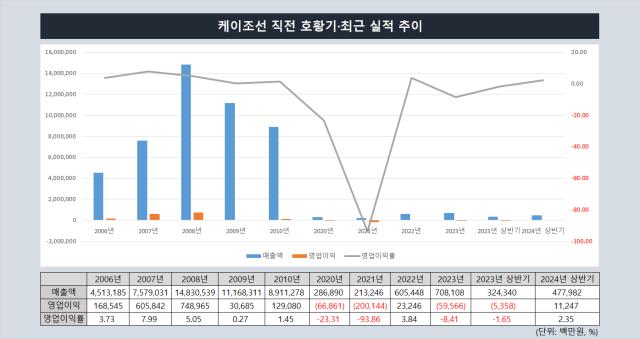

한해 일찍 인수돼 정상화를 꾀한 곳은 케이조선이다. 2021년 KHI-유암코 컨소시엄으로부터 2500억원을 투자 받으며 2013년부터 이어졌던 채권단 관리를 8년 만에 졸업했다. 케이조선은 STX그룹의 해체와 함께 어려움을 겪어왔다.

케이조선의 매출액은 2021년 이후 대폭 늘었다. 2021년 2132억원이던 매출액은 이듬해 6054억원으로, 지난해에는 7081억원으로 확대됐다. 이 기간 매출원가율이 들쭉날쭉했던 원인으로 영업이익률이 매출액의 성장을 따라가지는 못했다. 고부가가치 선박 비중 등의 영향을 받은 것으로 보인다.

상반기부터는 매출원가율도 100% 이하로 관리되며 이익을 남겼다. 케이조선의 올해 상반기 실적은 호황기에 따른 것으로 해석된다. 상반기 4779억원의 매출액과 112억원의 영업이익을 기록했다. 지난해 같은 기간 3243억원의 매출액을 기록했고 영업이익은 약 -54억원이었다.

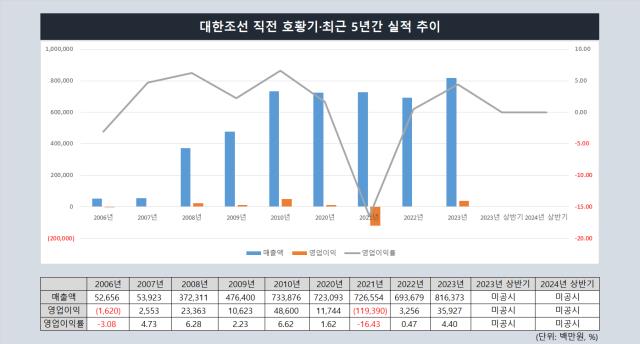

대한조선은 회생절차를 거치긴 했지만 펜데믹 기간에도 흑자를 기록해봤을 만큼 꾸준한 수주 유치가 장점으로 꼽히는 곳이다. 수주 절벽이었던 2020년부터 2022년까지도 7000억원 안팎의 매출액을 안정적으로 유지해 왔다.

2022년 투자유치와 함께 영업이익 흑자전환에 성공했다. 당기순이익은 2022년에는 적자였지만 2023년부터는 영업이익과 당기순이익 모두 흑자가 됐다. 지난해에는 14척의 신조선 계약을 따내며 목표를 130% 초과달성했다.

◇대형급 탱커선·고부가가치 선박으로 수주 확대

케이조선과 대한조선 모두 중형급 유조선과 석유화학제품 운반선을 주력으로 삼고 있다. 긍정적인 점은 호황기를 맞아 컨테이너선의 인기가 시든 반면 중형 탱커선의 발주가 123%나 늘었다는 점이다.

국내에서는 케이조선이 HD현대미포조선에 대응할 만한 탱커선 경쟁사로 이름을 올리고 있다. 여기에 양사 모두 중견 조선사의 한계인 한정적인 포트폴리오와 낮은 고부가가치 선박 비중을 개선하기 위해 투자 역량을 집중하고 있다. 대형급 탱커선 수주와 친환경 선박 확대 등이다.

케이조선은 8만~12만미터톤 규모의 아프라막스급 유조선과 MR Tanker 등을 다루고 있다. 대한조선은 고부가가치 선박으로 꼽히는 셔틀탱커선에 집중하고 있다. 중형급 이상 원유운반선도 꾸준히 수주 중이다. 수에즈막스 탱커와 중대형 LR급 탱커도 수주 기록이 있다.

대한조선은 글로벌 고객사를 늘리는 방향으로 수주량을 관리하고 있다. 올해 6월 2024 포시도니아 박람회에 참가해 아틀라스 선사(ATLAS MARITIME)로부터 수에즈막스급 원유운반선 1척과 2척을 각각 수주했다. 총 계약 규모는 약 2억7000만달러(약 3600억원) 수준이다.

케이조선은 규모가 더 큰 아프라막스급 유조선의 매출액 비중이 점차 커지고 있다. 2021년 아프라막스급 유조선 매출액이 5900만달러였다면 2023년에는 7000만달러까지 커졌다. 이 기간 MR 탱커선의 연간 매출액은 4100만달러에서 4750만달러로 변화했다.

◇고부가가치 뛰어든 대한·케이조선, 다른 네트워크도 '시너지' 기대

대한조선은 중견 조선사로서는 드물게 고부가가치 선박 수주에 따른 이익이 이미 성과에 반영되고 있다. 대한조선은 지난해 11월 그리스 소재 아틀라스 선사로부터 수에즈막스급 원유 운반선 2척, 벨기에 소재 유로나브 선사로부터 2척을 수주했다. 주목할 만한 부문은 선가다. 중국 유조선 대비 1000만달러 이상 높은 선가를 인정 받았다.

케이조선의 강점은 무엇보다도 성공을 경험해봤다는 점이다. 한때 조선업계 빅4까지 올라섰던 곳이다. 대형 조선사의 수주와 사업 감각을 익혀봤다는 의미다. 직전 호황기인 2007~2010년과 전후의 매출액 추이를 보면 케이조선은 한해 약 14조원이 넘는 매출액을 기록하기도 했다.

양사는 KHI그룹으로 묶이며 빅3의 강점인 계열사와의 시너지도 기대할 만하다. STX그룹의 옛 계열사인 포스텍도 KHI그룹에서 한솥밥을 먹게 됐다.

양사의 주요 매출처가 다른 만큼 선사 네트워크 강화 등이 시너지로 전망된다. 케이조선의 주요 매출처는 오세아니아다. 지난해 말을 기준으로 전체 매출액의 65.46%가 오세아니아에서 나왔다. 반면 대한조선은 2021년부터 2023년까지 대부분의 수주를 유럽 선사에서 조달할 만큼 유럽의 비중이 높다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

허인혜 기자의 다른 기사 보기

-

- [현대엘리베이터 밸류업 점검]'잘나가는' 승강기 말고, 비주력 사업 정리방안은

- [현대엘리베이터 밸류업 점검]해답은 '수익성'...신규·유지보수 '밸런스' 찾기

- [현대엘리베이터 밸류업 점검]'ROE 15%·PBR 2배' 공약, 승강기 사업 역량 강화

- 두산에너빌, KAI와 '항공엔진 국산화' 본격화

- [thebell note]두산그룹이 나아갈 길

- 한화에어로, 미국 공화당 방산 전문가 영입

- [두산 사업구조 재편]돌발 변수에 무산된 재편…투자·효율화 차질 불가피

- [한화오션-HD현대 화해와 경쟁 사이]줄어든 법적 부담감, 늘어난 협업 이유

- [2024 이사회 평가]서연이화, 높은 경영성과…'선제적' BSM 도입

- [두산 사업구조 재편]예상밖 변수에 이사회 개최…백지화 '유력'