[하이테크 소부장 리포트]솔브레인 자회사 디엔에프, '하프늄 프리커서' 출격대기②2027년부터 사업 본격화 전망…떨어진 가동률, 당장 버틸 일거리 찾기 시급

노태민 기자공개 2025-02-03 13:09:53

[편집자주]

반도체, 디스플레이를 비롯한 첨단산업의 생태계는 복잡하게 얽혀 있다. 이런 밸류체인 속에서 최종적으로 제품을 만드는 기업보다 때로는 막강한 힘을 발휘하는 곳들이 소부장(소재·부품·장비) 업체들이다. 반도체 분야에서 ‘슈퍼 을(乙)’로 불리는 ASML이 대표적이다. 국내에도 각 분야에서 독·과점적 지위를 가지거나 나름의 강점을 기반으로 선전하는 소부장업체들이 다수 존재한다. 산업 경쟁력 강화에 기여하고 있는 소부장 기업들의 창업스토리와 사업 현황, 실적과 재무, 지배구조와 향후 전망 등을 더벨이 살펴본다.

이 기사는 2025년 01월 22일 15시28분 thebell에 표출된 기사입니다

솔브레인그룹은 2023년 인수한 디엔에프를 통해 프리커서 사업 확대를 준비 중이다. 디엔에프는 국내 대표적인 반도체 프리커서 기업으로 삼성전자 등에 지르코늄(Zr) 프리커서를 공급 중이다.디엔에프는 지르코늄 프리커서를 개발 및 생산한 노하우를 바탕으로 최근 하프늄(Hf) 프리커서 개발에 성공했다. 회사는 일본 트리케미컬래버토리(TCLC)의 하프늄 프리커서 특허가 만료되는 2026년 말을 타깃 시점으로 삼아 사업화를 진행 중이다.

◇소재 사업 강화 솔브레인, 디엔에프 인수

솔브레인이 디엔에프 인수를 진행한 것은 2023년 11월이다. 당시 솔브레인은 디엔에프 창업자 김명운 전 대표와 특수관계자의 지분 17.3%(200만주)를 960억원에 인수했다. 주당 인수가격은 4만8000원이다. 이후 솔브레인은 장내매수를 통해 디엔에프 지분율을 30.1%(348만3051)주까지 늘렸다.

디엔에프는 프리커서 제조업체다. 김명운 대표가 2001년 설립했다. 2005년 삼성전자와 알루미늄 화학적 기상 증착(CVD) 프리커서 개발을 통해 전구체 시장에 본격 진입했다. 이후 비정질 카본 레이어(ACL) 프리커서, 더블 패터닝 테크놀로지(DPT) 프리커서 등을 국산화했다. 주요 주주로는 솔브레인 외 삼성전자 등이 있다. 삼성전자는 2021년 디엔에프의 210억원 규모 제3자배정 유상증자에 참여해 회사 지분 7%(81만30주)를 확보한 바 있다.

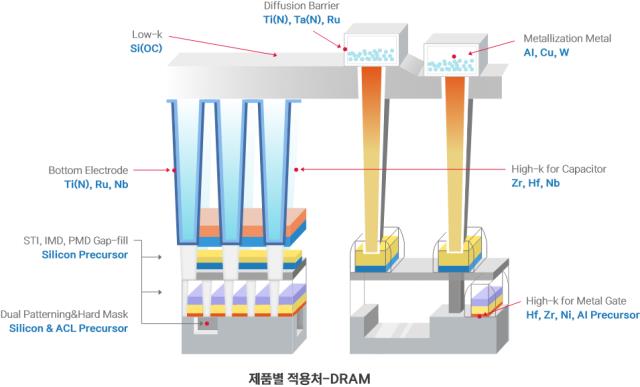

회사의 주력 제품군은 D램용 프리커서다. 특히 지르코늄 계열 프리커서 매출이 높은 것으로 알려져 있다. 디엔에프는 하프늄 프리커서 시장 진출도 준비 중이다. 하프늄 프리커서는 D램 커패시터나 메탈게이트 끝에 절연막을 형성하는 대표적인 하이케이(High-K, 고유전율) 재료다. 기존 D램 공정에는 지르코늄 계열의 프리커서를 사용했으나 최근 하프늄 프리커서 사용 비중이 늘어나고 있다. 현재 아데카코리아와 SK트리켐이 국내 하프늄 프리커서 시장을 양분하고 있다.

두 회사가 국내 하프늄 프리커서 시장을 양분하고 있는 것은 일본 TCLC의 '하프늄계 화합물, 하프늄계 박막형성재료 및 하프늄계박막형성방법' 특허 때문이다. 아데카는 일본 TCLC로부터 특허 라이선스를 부여받아 제품을 생산 중이다. SK트리켐은 TCLC로부터 특허실시권을 부여 받아 하프늄 프리커서를 양산하고 있다. SK트리켐은 SK(65%)와 TCLC(35%)의 합작사다.

업계에서는 일본 TCLC 특허가 만료되는 2026년 11월 29일 이후 하프늄 프리커서 시장이 급변할 것으로 보고 있다. 디엔에프도 하프늄 프리커서 개발을 마친 것으로 확인됐다.

디엔에프 관계자는 "하프늄 프리커서 개발은 완료했다"며 "제품 공급을 위한 고객사 테스트 등 과정을 준비 중"이라고 말했다. 이어 "(특허 등 이슈로 제품 공급까지는) 시간이 걸릴 것"이라고 덧붙였다. 이 고객사는 삼성전자로 추정된다.

업계 관계자는 "국내 하프늄 전구체 시장은 3000억원 규모에서 빠르게 성장하고 있다"며 "현재 하프늄 프리커서의 가격이 워낙 높기 때문에 삼성전자 등 기업에서도 벤더 다변화를 원하고 있다"고 했다. 이어 "삼성전자가 디엔에프 지분을 보유 중인 것도 이러한 벤더 다변화 의지가 담긴 것"이라고 강조했다.

◇저조한 공장 가동률, 고객사 다변화 필요

하프늄 프리커서 개발에 따른 수익 확대가 기대되지만 그 실현 시점은 2027년쯤으로 아직 멀었다. 이런 상황 속에 디엔에프는 당장 실적 약화로 어려움을 겪고 있는 중이다.

디엔에프의 대전 1캠퍼스와 대전 2캠퍼스 가동률은 지난해 3분기 누적 기준 44.68%, 3.52%다. 그나마 가동률이 높은 울산 캠퍼스도 58.45% 가동률에 그쳤다. 디엔에프의 가동률 하락에는 전방 산업인 반도체 산업의 침체 등이 영향을 미친 것으로 해석된다. 디엔에프는 대전 1캠퍼스에서 DPT와 지르코늄 계열 프리커서를 생산 중이다. 대전 2캠퍼스에서는 향후 하프늄 프리커서를 양산할 계획인 것으로 전해진다.

이에 따라 디엔에프의 지난해 3분기 누적 매출은 전년 동기 대비 12.96% 감소한 574억원을 기록했다. 2023년 3분기 누적 매출은 659억원이다. 영업이익도 적자전환했다. 디엔에프의 지난해 3분기 누적 영업손실은 4억원이다.

가동률 및 실적 개선을 위해서는 삼성전자 외 고객사 확보가 시급하다. 디엔에프의 올해 3분기 주요고객1(삼성전자)의 매출 의존도는 91.5%에 달한다. 디엔에프는 분기보고서를 통해 주요 고객사로는 삼성전자, SK하이닉스, TSMC, PSMC, 윈본드(Winbond) 등이 있다고 밝혔으나 삼성전자 외 매출은 미미한 것으로 추정된다.

디엔에프는 매출 다변화를 위해 프리커서 외에도 드라이 포토레지스트(PR) 등을 개발 중이다. 소재 업계 관계자는 "드라이 PR의 경우 프리커서 등 증착 소재와 공정 프로세스가 유사하다"며 "화학적증착(CVD) 방식을 통해 웨이퍼 박막을 형성한다"고 설명했다. 이어 "디엔에프는 프리커서 등 개발을 통해 관련 노하우가 있어 미래 먹거리로 드라이 PR을 선정하고 제품 R&D를 진행 중인 것으로 알고 있다"고 부연했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 'K-ICS 비율 악화' 롯데손보, 연초효과 덕볼까

- 한화비전, 아워홈 인수전 빠진다

- 교촌에프앤비, 첫 부사장 탄생…영업·재무 강화 방점

- [Policy Radar]화장품 광고 금지표현 확대…업계 "규제 과도"

- [유통가 RMN 시장 개화]이마트, '계열사 시너지' 통한 사업 고도화 과제

- 중소형 고객사 확보 연우, 내실 다지기 본격화

- [구다이글로벌이 꿈꾸는 K뷰티]유통플랫폼에서 K뷰티 강자로

- '역대급 실적' HD현대, 공모채 시장 '출격'

- [티웨이항공 경영권 분쟁]예림당, 티웨이항공 왜 포기못하나

- [하이테크 소부장 리포트]솔브레인 자회사 디엔에프, '하프늄 프리커서' 출격대기

노태민 기자의 다른 기사 보기

-

- [하이테크 소부장 리포트]솔브레인 자회사 디엔에프, '하프늄 프리커서' 출격대기

- [하이테크 소부장 리포트]창업 39주년 솔브레인, 종합 소재 기업으로 성장

- 두산테스나, 엔지온 팹 갈아엎기 '내실 다지기 시작'

- [IR Briefing] 'AI·전장' 키우는 삼성전기, 시설 투자 확대 개시

- [IR Briefing] '8년만 분기 적자' 삼성SDI, 월동 준비 착수

- [Company Watch]수익성 개선 총력 LX세미콘, 'DDI 감산' 진행

- [IR Briefing]'낸드 한파 계속된다' SK하이닉스 감산 시사

- [IR Briefing]삼성SDS, 클라우드 힘 싣기 '생성형 AI 고도화'

- 이수페타시스, 제이오 인수 선언 77일 만에 철회

- 한화 계열 비전넥스트, 삼성 8nm 공정 통해 SoC 양산