제이알글로벌리츠, 공모채 예외 규정 적극 활용한다 2년 단일물 1200억 계획…수요예측 대신 청약 발행 '도전장'

윤진현 기자공개 2025-02-17 08:01:24

이 기사는 2025년 02월 13일 10시38분 thebell에 표출된 기사입니다

제이알글로벌위탁관리부동산회사(제이알글로벌리츠)가 회사채 발행 채비에 나섰다. 단, 올해도 수요예측 대신 청약 절차 만을 밟아 조달에 나설 가능성이 높다. 2023년 공모채 수요예측에서 미매각을 경험한 후 금융투자협회의 예외 규정을 적극 활용하는 모습이다.13일 투자은행(IB) 업계에 따르면 제이알글로벌리츠는 2월 말 공모채 발행을 목표로 절차를 밟고 있다. 만기구조(트랜치·Tranche)는 2년 단일물로 제시할 가능성이 높다. 모집액은 1200억원 수준이지만, 증액 발행 여부는 아직 확정하지 않았다.

제이알글로벌리츠는 이번 회사채 발행을 수요예측 없이 청약으로 진행하는 안을 고민하고 있다. 금융투자협회의 '증권 인수업무 등에 관한 규정' 제2조에 따라 부동산투자회사는 예외적으로 수요예측 없이 공모채를 발행할 수 있다.

제이알글로벌리츠는 2023년을 끝으로 더이상 공모채 수요예측을 치르지 않았다. 당시 대규모 미매각을 경험했던 영향이 컸다. 모집액(800억원)의 대부분인 780억원이 미매각이 나면서 목표액을 채우지 못했다.

이에 지난해 10월에는 수요예측 대신 청약만을 진행해 공모채 발행을 마쳤다. 2년물과 2.5년물로 나눠 각각 600억원, 800억원씩 조달을 진행했다. 추후 2월 말 발행까지 기관투자자에게 청약을 받는 방식으로 자금을 모아 목표액(1200억원)을 채우는 데 주력할 전망이다.

제이알글로벌리츠는 조달 목적은 차환으로 분석된다. 지난 2023년 9월 발행했던 800억원 규모의 회사채 만기가 오는 3월 11일 도래한다. 당시 조달한 자금은 만기 도래채와 은행차입 상환을 목적으로 활용됐다.

회사채를 통한 차환으로 금융 비용 절감 효과를 톡톡히 볼 전망이다. 제이알글로벌리츠는 이번 공모채의 절대금리를 약 6.5%로 제시할 계획이다. 만기도래채의 조달 금리가 7.364%에 달했던 만큼 80bp 이상 절감할 것으로 보인다.

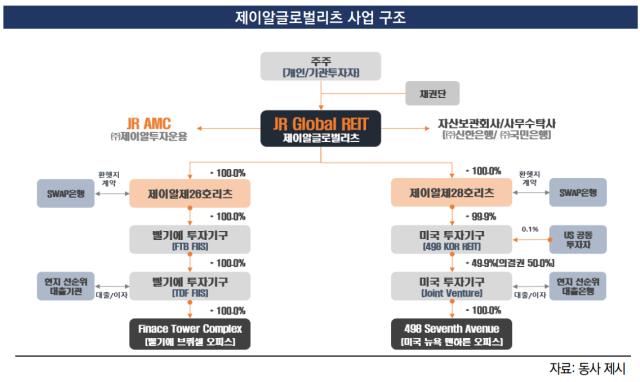

2019년 설립된 제이알글로벌리츠는 해외 부동산 관련 사업을 영위하는 상장리츠사다. 벨기에 브뤼셀 소재 파이낸스타워와 미국 뉴욕 맨해튼 소재 빌딩 등 오피스 지분에 투자하고 있다.

한국기업평가는 지난 11일 제이알글로벌리츠의 이번 회사채 신용등급을 'A-(안정적)'으로 매겼다. 한국기업평가는 "현금흐름의 안정성과 자산포트폴리오가 우수하다"면서도 "향후 이자비용과 차입금 증가 추이를 모니터링할 필요가 있다"고 평가했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 딜

-

- KKR, HD현대마린 블록딜 나섰다

- HMM, '4조 몸값' SK해운 쪼개 인수한다

- 고려아연 회사채, 금감원 '제동'…주총후 발행 권고

- 대만 공략 나선 미래에셋증권, '포모사본드' 데뷔한다

- [Deal Story]'현대차 계열' 현대비앤지스틸, 흑자 전환 '덕 봤다'

- [Deal Story]파르나스호텔 공모채 흥행, 두자릿수 언더금리 확보

- [Deal Story]'트럼프 시대 원픽' HD현대, 공모채 조 단위 수요 확인

- 사무라이본드 6년만에 복귀 KT, 일본 투자자 만난다

- '빅이슈어' SK, 지주사도 공모채 조달 행렬 '동참'

- 'PEF 운용사' 앤드비언드, 타르틴베이커리 투자유치 타진

윤진현 기자의 다른 기사 보기

-

- 대만 공략 나선 미래에셋증권, '포모사본드' 데뷔한다

- 사무라이본드 6년만에 복귀 KT, 일본 투자자 만난다

- [IB 프로파일]글로벌 '정통 IB' 개척 1세대, 원준영 씨티증권 전무

- [IPO 모니터]스팩도 밸류 할인 '뉴노멀'…삼성9호 합병 완주 '방점'

- [Deal Story]HL만도 은행빚 공모채로 갚는다…차입 다각화 '방점'

- 제이알글로벌리츠, 공모채 예외 규정 적극 활용한다

- 현대차증권의 '성장통'

- [서울보증보험 IPO]다시 찾은 싱가포르·홍콩…확 바뀐 구조로 '어필'

- [Red & Blue]'메타발 AI 훈풍'에 뜨는 포바이포, 주가 회복 청신호

- '해외 NDR' 채비 SK엔무브, 상반기 예심 청구 '정조준'