[Market Watch]높아진 퇴출 문턱, 중소형 스팩도 '영향권'신규상장 진입장벽 상향…공모규모 100억대 '초긴장'

권순철 기자공개 2025-02-19 07:49:29

이 기사는 2025년 02월 17일 14시20분 thebell에 표출된 기사입니다

금융위원회가 상장 폐지 허들을 높이면서 공모규모가 100억원 안팎인 중소형 스팩(SPAC·특수목적인수회사)도 초긴장 상태에 돌입했다. 2028년부터 시가총액이 300억원을 밑돈다면 강화된 요건에 따라 퇴출 수순을 밟을 가능성이 커졌다.통상 스팩은 공모규모의 최대 10배의 기업가치를 지닌 회사와 합병하기 때문에 당장 감당해야 할 리스크는 낮아 보인다. 다만 스팩 합병 기업들의 상장 후 시총 하락세가 고착화된 것을 감안하면 안정권이라고 결론 짓기엔 다소 이르다는 평가가 나온다.

◇상장폐지 강화 당국…중소형 스팩도 '긴장 모드'

금융위원회가 지난 1월 발표한 기업공개(IPO) 제도개선 방안과 함께 쌍벽을 이루는 것은 상장 폐지 문턱을 높이기 위한 제안이다. 당시 금융위는 주요국 증시와 비교해 국내 퇴출 기업수가 상대적으로 낮고 상장사 증가율도 높다는 데 문제를 제기했다. 그 결과 코스피, 코스닥 모두 상장폐지를 위한 정량적 요건인 시가총액과 매출액 기준이 상향됐다.

진입 장벽도 올라간다는 말과 크게 다르지 않다. 코스닥 상장사가 2029년까지 300억원대의 시총을 갖추지 못하거나 매출액이 100억원에도 미치지 못할 경우 상폐 심사를 받게 된다. 이는 현재 상장예비기업의 예상 시총이 2~3년 내에 300억원으로 떨어질 것으로 전망된다면 상장 작업에도 차질이 발생할 수 있다는 의미다.

이 때문에 신규 상장사의 시총이 적어도 1000억원은 충족해야 안정권에 들어갈 것이란 의견이 많다. 한 IB 업계 관계자는 "코스닥은 특히 상장 후 주가가 급락하는 경우가 많다"며 "이런 제반 상황들을 고려했을 때 상장폐지 허들로 규정된 시총보다 2~3배 더 큰 덩치를 갖춰야 할 것으로 보인다"고 말했다.

물론 근래 증시 문을 두드리는 회사 대부분은 1000억원 안팎의 시총을 갖췄다. 그러나 스팩의 경우 사뭇 다른 분위기가 연출된다. 통상 스팩 공모규모의 4~10배 안팎의 밸류를 갖춘 기업들과 합병이 이뤄지는데 합병 법인의 시총이 1000억원에도 미치지 못하는 곳들이 대다수다. 상장 이후 시총이 급격히 쪼그라드는 케이스도 적지 않다.

앞선 관계자는 "상장폐지 요건이 강화될수록 중소형 스팩들이 다수 사라질 것으로 전망된다"며 "공모규모가 150억원에도 채 미치지 못하는 곳들이 많은데 잠재적인 퇴출 리스크를 줄이기 위해선 절대적인 수량을 줄이는 방법이 효과적일 것"이라고 설명했다.

◇150억원 미만 스팩 비중 '압도적'…상장 후 시총 급락 '대다수'

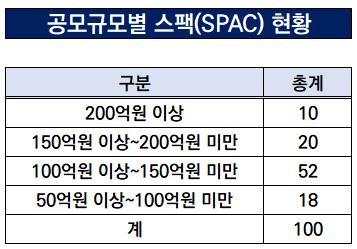

현재 시장에서 대부분을 차지하고 있는 것은 공모 규모가 150억원에도 미치지 못하는 스팩들이다. 거래소에 따르면 100억원 이상 150억원 미만인 스팩이 52곳, 100억원 미만의 스팩이 총 18곳으로 집계된다. 이론상 밸류 마지노선이 1000억원인 기업이 스팩 합병으로 다수 상장할 수 있다는 의미다.

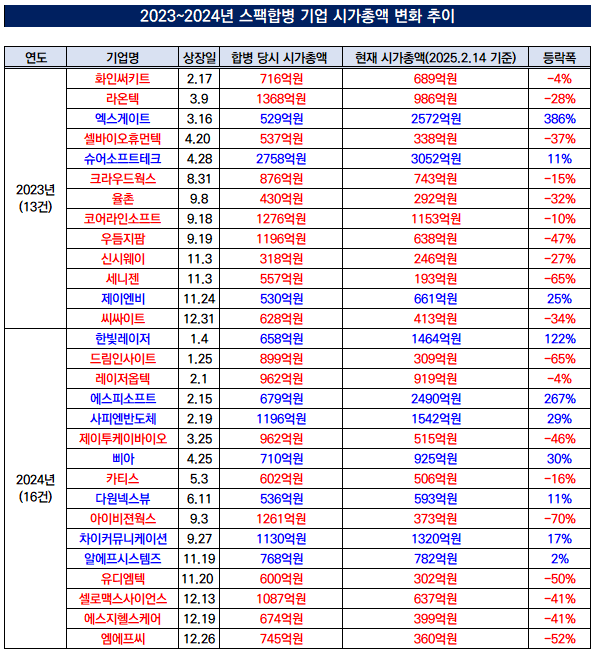

실제로 이들 스팩과 합병해 상장하는 기업의 시총은 1000억원을 밑도는 경우가 대다수다. 지난 2년 동안 코스닥에 상장한 스팩 합병 기업 29곳 가운데 합병 당시 시총이 1500억원을 상회한 곳은 슈어소프트테크(2758억원) 뿐이다. 오히려 1000억원에도 미치지 못했던 곳들이 21곳으로 전체의 70%를 넘는다.

문제는 시총이 급격하게 줄어드는 경우가 많아 상장폐지로부터 안정권에 있다고 말하기 어려워졌다는 데 있다. 2023~2024년 동안 상장한 29곳의 스팩 합병 기업 가운데 19곳의 시총이 상장 당일 대비 줄었다. 지난 14일 기준으로 평균 36%의 낙폭을 보였는데 이는 1000억원대로 상장해도 300억원 수준으로 감소할 가능성이 낮지 않다는 것이다.

만일 내년부터 시가총액 기준 상폐 요건이 300억원으로 상향됐다면 다수의 스팩 합병 기업들이 직격탄을 맞았을 것으로 분석된다. 화인써키트, 율촌, 신시웨이, 세니젠 등은 지난 14일 기준 시가총액이 300억원을 밑돌았다. 드림인사이트(309억원), 아이비젼웍스(373억원), 유디엠텍(302억원) 등도 안심할 수 없는 노릇이다.

물론 스팩 합병으로 상장하는 기업들의 체질이 과거와 비교해 개선됐다는 사실엔 주목할 필요가 있다. 다른 IB 업계 관계자는 "과거와 다르게 규모가 너무 가벼운 기업들이 스팩 합병 문의를 하러 오는 사례는 적어졌다"며 "스팩 합병도 어느 정도 펀더멘탈이 갖춰져야 가능하다는 인식이 근래 몇 년 간 정착된 결과로 해석하고 있다"고 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 딜

-

- KKR, HD현대마린 블록딜 나섰다

- HMM, '4조 몸값' SK해운 쪼개 인수한다

- 고려아연 회사채, 금감원 '제동'…주총후 발행 권고

- 대만 공략 나선 미래에셋증권, '포모사본드' 데뷔한다

- [Deal Story]'현대차 계열' 현대비앤지스틸, 흑자 전환 '덕 봤다'

- [Deal Story]파르나스호텔 공모채 흥행, 두자릿수 언더금리 확보

- [Deal Story]'트럼프 시대 원픽' HD현대, 공모채 조 단위 수요 확인

- 사무라이본드 6년만에 복귀 KT, 일본 투자자 만난다

- '빅이슈어' SK, 지주사도 공모채 조달 행렬 '동참'

- 'PEF 운용사' 앤드비언드, 타르틴베이커리 투자유치 타진

권순철 기자의 다른 기사 보기

-

- KKR, HD현대마린 블록딜 나섰다

- [Deal Story]'현대차 계열' 현대비앤지스틸, 흑자 전환 '덕 봤다'

- '빅이슈어' SK, 지주사도 공모채 조달 행렬 '동참'

- [Deal Story]조단위 접수 이마트, 만기구조 전략 선회 '통했다'

- [Market Watch]높아진 퇴출 문턱, 중소형 스팩도 '영향권'

- LG CNS라는 '이정표'

- '로컬화 전략' 대진첨단소재, 관세 방어주 '급부상'

- 삼성증권, 2800억 삼성전자 블록딜 '단독 주관'

- [Deal Story]차입만기 다변화 현대엘리베이터, 전략 적중했다

- 아톤 신사업 '본궤도', 투심 확보 선순환 구축