[IPO 모니터]시장친화 밸류 프로테옴텍, 풀어야 할 숙제 '오버행'최대 1200억 밸류, 코넥스 1.3배…상장후 유통물량 50% '위험요인'

윤진현 기자공개 2023-05-04 07:19:50

이 기사는 2023년 05월 02일 15시38분 thebell에 표출된 기사입니다

면역진단 전문 업체인 프로테옴텍이 코스닥 이전상장을 위한 수요예측에 나선다. 프로테옴텍은 최대 1200억원의 기업가치를 제시했는데, 이는 코넥스 시장에서의 시가총액 대비 1.3배 수준이다. 시장 친화적인 밸류에이션을 제시했다는 분석이 나온다.오버행 우려는 위험 요인이다. 상장 직후 유통가능 물량이 50%인 탓이다. 이전상장의 특성상 기존투자자와 재무적 투자자 비중이 높은 영향이 컸다. 이에 최대주주와 특수관계인은 물론이고 재무적 투자자도 보호예수를 설정한 상황이다.

◇피어그룹 주가상승에도 공모가밴드 '동일'

투자은행(IB) 업계에 따르면 프로테옴텍이 오는 3일부터 4일까지 양일간 공모가액을 결정하기 위한 수요예측을 치른다. 바이오 기업인 프로테옴텍은 2018년 12월 코넥스 상장을 마친 후 약 4년 만에 코스닥 증시 입성을 앞두고 있다.

프로테옴텍은 희망 공모가밴드를 7500~9000원으로 제시했다. 공모 주식 수는 200만주로 상장 후 주식 수(1351만5715주)의 14% 수준이다. 시가총액은 약 1014억~1216억원대로 추산된다.

IB 업계에서는 프로테옴텍이 코넥스 시장에서의 기업가치와 비교해 합리적인 수준의 밸류에이션을 제시했다고 봤다. 프로테옴텍은 코넥스 시장에서 4월 28일 종가 7810원이었다. 발행주식 수(1122만6715주)를 적용한 시가총액은 877억원 정도다.

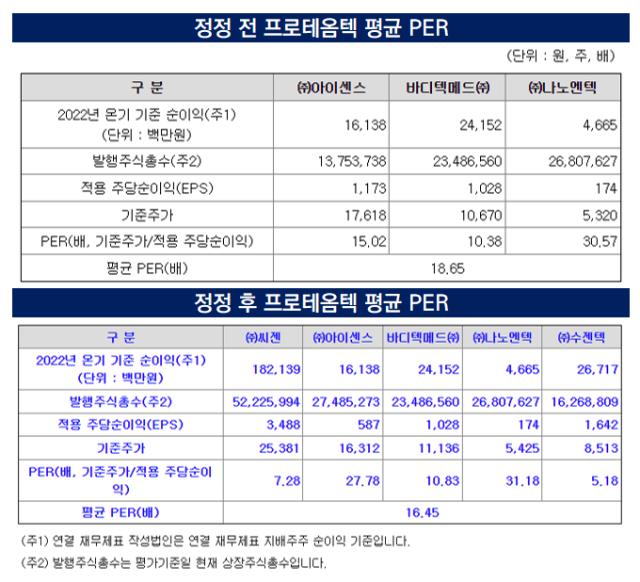

자진 정정 과정에서 피어그룹 수정도 단행했으나 희망공모가 밴드는 그대로 유지했다. 증권신고서를 제출할 당시 ㈜아이센스, ㈜바디텍메드, ㈜나노엔텍 등 3개 기업의 평균 주가수익비율(PER)을 18.65배로 산정했다. 이후 정정 과정에서 기업 2곳을 추가해 평균 PER이 16.45배로 낮아졌다.

정정 신고서 제출 1영업일 전일을 기준주가를 산정하면서, PER이 경상 수준으로 회복된 기업도 피어그룹으로 추가한 영향이 컸다. 특히 수젠텍의 경우 지난 3월 말까지만 하더라도 PER이 4.96배였으나 이후 5.18배로 상승했다. 주당 평가가액은 기존 1만2069원에서 1만원으로 줄었지만 할인율을 하향 조정해 공모가 밴드는 동일 수준을 유지했다.

프로테옴텍은 2000년 설립된 면역진단 전문 업체다. 주력 제품은 알레르기 진단키트이며 국내 알레르기 다중진단시장에서 점유율 1위를 차지하고 있다. 인도, 러시아 등 해외 판로를 넓혀가고 있다. 그 결과 2022년 말 매출액과 영업이익은 764억원, 356억원으로 전년 대비 각각 28.8%, 62.2%씩 증가했다.

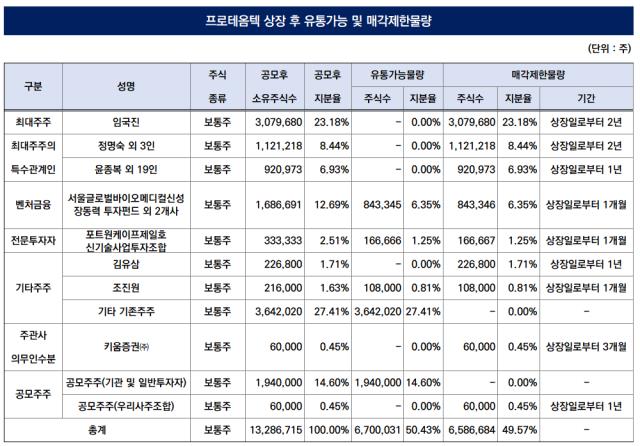

다만 상장 이후 유통물량이 많은 편에 속해 오버행 우려가 제기됐다. 상장 직후 유통가능물량은 총 670만31주로 50.4%에 달한다. 이 물량의 대부분은 일반적으로 이전상장의 경우 개인투자자와 재무적 투자자(FI)의 보유 물량이 출회될 가능성이 높다고 여겨진다.

대신 프로테옴텍은 최대주주 임국진 대표이사를 비롯한 특수관계인은 물론이고 벤처금융과 전문투자자들도 최소 1개월에서 2년간의 자발적인 보호예수를 설정한 상태다. 이에 상장일로 부터 1개월 후 8.41%(111만8013주)가 추가로 유통이 가능하다.

프로테옴텍의 이전 상장 시도는 이번이 처음이 아니다. 코넥스 상장 후 2년이 지난 2021년에도 이전상장을 시도했으나 해외사업 진출에 집중하고자 계획을 연기한 것으로 알려졌다. 이후 2022년 1월 키움증권과 자문계약을 맺은 후 본격적으로 이전상장을 준비해왔다.

IB업계 관계자는 “프로테옴텍의 경우 코넥스 주가와 대비해 밸류에이션을 낮게 설정했다는 평이 나온다”며 “시장친화적인 밸류에이션을 택했지만 상장 후 유통물량에 대한 우려는 존재한다”고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]위세아이텍, 공공데이터 품질관리 역량 '재입증'

- [RWA가 쏘아올린 VC 펀딩난]종투사 모험자본 투자 의무화, 출자 숨통 틔울까

- 세라젬, '셀트론 순환 체어' 신규 출시

- '융복합 테마파크' 모노리스, 대성파인텍 품에 안긴다

- [VC 투자기업]아이벡스메디칼, 140억 시리즈C 유치…IPO '시동'

- [VC 투자기업]앱테크 '마이비' 운영 원셀프월드, 프리A 오버클로징

- '정성재호' BNK벤처, 지역투자 선봉장 면모 '눈길'

- [스타트업 1st 감사보고서]'약국 생태계 확장' 바로팜, 올해 1000억 매출 조준

- [VC 투자기업]'유전자 치료기술' 글루진테라퓨틱스, 50억 유치 순항

- [VC 투자기업]캐스팅엔, IPO 주관사에 미래에셋…2027년 상장 목표

윤진현 기자의 다른 기사 보기

-

- [Deal Story]단기물 배팅 메리츠금융, 1.5조 수요 집결

- [케이뱅크 IPO]세번째 RFP 초청장 발송…주관 경쟁 원점으로

- [IB 풍향계]LG화학 '해외 EB' 발행에 LG CNS 상장 주관사 '헤쳐모여'

- LG화학, 달러채 대신 '해외 EB' 고수 배경은

- [Deal Story]'해외EB' 복귀 LG화학, 밴드 최하단서 모인 투심

- [케이지에이 IPO]공모자금 평택 신공장에 ‘올인’…캐파 확보 관건

- [세미파이브 IPO]조단위 기대주, '테슬라 특례' 픽한 배경은

- [세미파이브 IPO]테슬라 트랙 무게추...조단위 기대주 ‘출사표’

- [Korean Paper]주금공, 커버드본드 영토 확장…대만시장도 통했다

- [Korean Paper]외화 차입 늘리는 주금공, 포모사 커버드본드 '도전장'