[IPO 모니터]에스엘에스바이오, 코스닥 입성 '재도전'…연내 상장 전망공모 예정 주식 77만주…신주 100% 공모 유력

안준호 기자공개 2023-05-08 08:04:43

이 기사는 2023년 05월 03일 15:33 thebell 에 표출된 기사입니다.

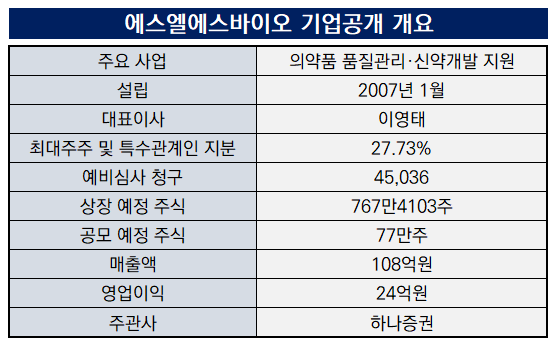

코넥스 기업 에스엘에스바이오가 상반기 코스닥 입성을 목표로 기업공개(IPO) 절차에 들어갔다. 의약품 품질관리와 임상시험수탁(CRO) 사업을 기반으로 꾸준히 흑자를 기록 중인 기업이다.3일 증권업계에 따르면 에스엘에스바이오는 최근 한국거래소 코스닥시장본부에 이전상장을 위한 예비심사 청구서를 제출했다. 지난 2020년 특례상장 추진 도중 내부통제 미흡 등을 이유로 IPO가 무산된 지 2년여 만이다. 당시 신테카바이오 등 타법인 투자 지분 관련 공시를 누락해 내부 관리제도가 미흡하다는 평가를 받았다.

예비심사 청구서에 기재된 상장 예정 주식은 767만4103주다. 공모 예정 주식은 약 10% 가량인 77만주로, 기존 발행 주식 수(686만5603주)를 고려하면 신주 100%로 공모를 진행할 것으로 예상된다. 최대주주는 창업자인 이영태 대표이사로, 특수관계인을 포함해 약 27.73%의 지분을 보유하고 있다. 2대주주는 공동 창립자인 문해란 전 대표이사다.

코넥스 기업이 신속이전 트랙을 택하려면 매출과 이익, 자기자본이익률(ROE) 등으로 구성된 6가지 요건 중 하나를 갖춰야 한다. 에스엘에스바이오는 지난해 100억원 이상의 매출과 영업흑자, 시가총액 300억원 이상을 기록하며 시장성 요건을 충족했다. 지난해 매출 108억원, 영업이익 24억원을 거뒀다. 전년 대비 각각 30.5%, 7.9% 증가한 규모다.

신속이전기업 특례의 경우 질적심사(계속성 심사)가 면제된다. 심사 기간 역시 최장 45영업일에서 30영업일로 줄어든다. 심사 과정이 원활히 마무리될 경우 연내 상장이 가능한 일정이다. 과거 걸림돌이었던 내부 통제 문제도 보강한 만큼 거래소 예심 기간이 길어지지는 않을 전망이다. 현재 상장 주관사는 하나증권이 맡고 있다.

2016년 코넥스 시장에 상장한 에스엘에스바이오는 의약품 품질관리와 CRO 사업, 진단키트 연구개발 등을 영위하고 있다. 매출의 대부분을 차지하고 있는 것은 품질관리 사업이다. 지난해 사업보고서 기준 매출 비중은 품질관리(76.3%), CRO 등 신약개발지원(16.4%), 체외진단기기(7.3%) 순이다.

의약품 품질관리 사업은 국내 수입 의약품의 평가를 대행하는 사업이다. 에스엘에스바이오는 현재 식품의약품안전처로 의약품 시험·검사 기관, 임상시험 검체분석 기관으로 지정된 상태다. 안정적 캐시카우인 품질관리 사업을 바탕으로 진단키트 등 신규 영역 확장을 계획하고 있다.

성장동력인 진단키트의 핵심 경쟁력은 나노기술 기반 다중진단(Nano Technology Multiplex Diagnostic, NTMD) 플랫폼이다. 기존 PCR 방식과 비교해 민감도가 높고 한 번에 여러 종류의 질병 진단이 가능하다는 평가다. 이외에도 면역크로마토그래피법을 이용한 알러지 신속진단키트와 소의 임신 유무를 진단하는 소 임신 진단키트 제품 등의 개발에 성공했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

안준호 기자의 다른 기사 보기

-

- 롯데쇼핑, '인천 개발사업' 자회사 합병 배경은

- [2024 이사회 평가]신성통상, 경영성과 못 미친 '구성·견제기능'

- [2024 이사회 평가]GS글로벌, 종합상사 '최하' 평가…아쉬움 남긴 다양성

- [Capital Markets Outlook]"중소 공모주 위주 시장…성장성 높은 AI 주목"

- 그룹 '1호' 상장리츠 시동…대신증권, 보유 지분 20% 계획

- [CEO 성과평가]'첫 임기' 황준호 다올증권 대표, 절반의 성공...'연임 무게'

- [IPO 모니터]MNC솔루션, 하단 미만에 모인 투심…밸류 '부담' 컸나

- [IPO 모니터]도우인시스, 예심 청구… 피인수 밸류 '기준점' 전망

- [Market Watch]'싸늘한' 투심에 IPO 재수생 '어쩌나'

- [IPO 모니터]오름테라퓨틱스 '철회' 가닥…후속 딜 영향은