[컨콜 Q&A 리뷰]우리금융, 'M&A·글로벌' 담당 임원 이례적 '전면 등판'김건호 상무·윤석모 부행장 참여…신사업 관심사 감안, '저축은행 인수·글로벌 전략' 설명

최필우 기자공개 2023-10-30 08:11:43

[편집자주]

컨퍼런스콜로 진행하는 기업설명회(IR)의 백미는 기업 관계자와 시장 관계자 사이에 오가는 질의응답(Q&A)이다. 투자자를 대변하는 시장의 관심이 무엇인지 드러나고 기업 입장에서 되도록 감추고 싶은 속살도 드러나기 때문이다. 이런 까닭에 자사 홈페이지에 IR 자료와 음성파일을 올릴 때 Q&A 부분만 제외하는 기업이 적지 않다. THE CFO가 IR의 백미 Q&A를 살펴본다.

이 기사는 2023년 10월 27일 09시29분 thebell에 표출된 기사입니다

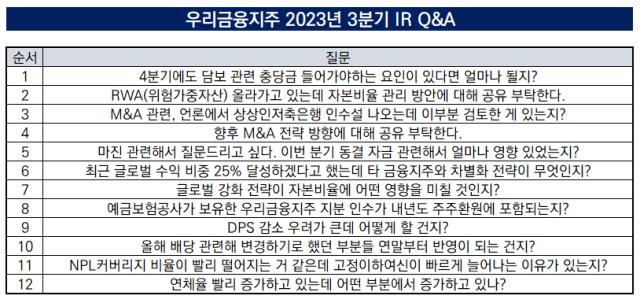

우리금융지주 실적 발표 질의응답에 이례적으로 지주 인수합병(M&A) 담당 임원과 은행 글로벌부문 부행장이 참여했다. CFO와 CRO가 Q&A 세션을 담당하고 회사나 사안에 따라 CEO가 등장하는 게 일반적인 실적 발표 풍경이다. 우리금융은 M&A와 글로벌 신사업에 대한 시장의 관심을 감안해 담당 임원들을 등판시켰다.우리금융은 저축은행 인수를 검토하고 있다고 밝혔다. 비은행 포트폴리오를 강화하는 기본 전략을 유지하되 시장 상황에 따라 우선순위가 달라질 수 있다는 입장이다. 글로벌 사업에 대해서는 선택과 집중을 통한 효율적 자본배치를 강조했다.

◇김건호 상무 "상상인저축은행 인수 검토"

지난 26일 우리금융은 2023년 3분기 실적발표회를 열었다. 실적 발표 후 질의응답에서 한 애널리스트는 M&A 관련 질문을 던졌다. M&A는 우리금융 IR Q&A 세션의 단골 질문이다.

지난 26일 우리금융은 2023년 3분기 실적발표회를 열었다. 실적 발표 후 질의응답에서 한 애널리스트는 M&A 관련 질문을 던졌다. M&A는 우리금융 IR Q&A 세션의 단골 질문이다.시장이 우리금융의 M&A에 관심을 두고 있는 건 비은행 포트폴리오 강화가 최우선 과제이기 때문이다. 우리금융은 주요 금융지주 중 유일하게 증권사와 보험사를 모두 가지고 있지 않은 곳이다. 과거 민영화 과정에서 정부의 공적자금 환수를 위해 매각이 불가피했다. 2019년 지주사 재건 이후 비은행 계열사를 하나 둘 인수해 나가는 과정이다.

한 애널리스트는 "상상인저축은행 인수설이 나오는데 이부분을 검토한 게 있는가"라는 질문을 던졌다. 우리금융은 당초 증권사 또는 보험사 인수를 우선시했다. 다른 금융지주와 격차를 줄이고 은행을 비롯한 기존 계열사와 시너지를 기대할 수 있기 때문이다. 증권, 보험이 아닌 저축은행 인수설이 나오자 시장에 궁금증이 퍼진 것이다.

M&A 담당 임원인 김건호 지주 미래사업전략추진부문 상무는 "상상인저축은행 관련 검토 중인 사안이 맞다"며 "우리금융저축은행이 충청 기반이어서 인수를 검토하게 됐다"고 말했다.

우리금융의 저축은행 인수 추진으로 실용적인 M&A 기조가 드러났다는 평가가 나온다. 현재 시장에서 우리금융 계열사와 시너지를 창출할 수 있는 증권사를 찾는 게 어려운 실정이다. 우리금융은 IPO, 회사채 발행, M&A 자문 등 IB 비즈니스는 물론 리테일 영업망도 갖춘 증권사를 원하고 있다. 이와 같은 매물이 발견되지 않으면 다른 업권의 매물을 우선적으로 검토한다는 방침이다.

김 상무는 "M&A 전략에는 특별한 변동이 없고 저축은행, 증권, 부가적으로 보험사까지 적당한 매물이 있으면 인수할 계획"이라고 말했다.

◇윤석모 부행장 "동남아 3국에 자본과 역량 집중"

한 애널리스트는 글로벌 사업과 관련해 "글로벌 순이익 비중 25%를 달성하겠다고 했는데 타 금융지주와 차별화된 전략이 있는가"라며 "이런 방향이 자본비율에 어떤 영향을 미칠지 궁금하다"고 물었다.

한 애널리스트는 글로벌 사업과 관련해 "글로벌 순이익 비중 25%를 달성하겠다고 했는데 타 금융지주와 차별화된 전략이 있는가"라며 "이런 방향이 자본비율에 어떤 영향을 미칠지 궁금하다"고 물었다.우리은행은 IR 하루 전날인 지난 25일 기자간담회를 열고 글로벌 사업 추진 방향에 대해 설명하는 시간을 가졌다. 이때 글로벌 순이익을 25%까지 높이겠다는 목표치가 공개됐다. 기업금융 강화와 함께 글로벌 확장을 성장의 양대 축으로 삼는다는 포부다.

애널리스트의 질문은 글로벌 강화 전략에 대한 우려를 내비친 것으로 해석된다. 우리은행은 조병규 우리은행장 취임 후 법인 영업에 드라이브를 걸면서 RWA(위험가중자산)은 상승하고 자본비율 부담은 커지고 있다. 여기에 해외 법인에 대한 증자를 단행하는 등 자본 투입을 늘리면 자본비율 하방 압력이 강해지고 주주환원 정책에 영향을 미칠 수 있다.

우리은행은 해외 법인에 대한 증자를 단행하되 선택과 집중을 통해 자본을 효율적으로 배치하겠다는 답변을 내놓았다. 5억달러(약 6700억원) 규모의 증자를 준비하고 있는데 이를 동남아 3대 법인인 인도네시아, 베트남, 캄보디아에 집중시킨다는 방침이다. 높은 수익성을 자랑하는 동남아 3대 법인에 자본을 투입하면 투입 대비 효과도 클 것이란 설명이다.

윤석모 우리은행 글로벌부문 부행장은 "성장할 수 있는 지역에 자본과 역량을 집중해 비중을 키우는 게 타행과 차별화된 우리의 전략"이라며 "올해 바젤Ⅲ 도입으로 증자나 M&A가 보통주자본비율에 미치는 영향이 전보다 줄었다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

최필우 기자의 다른 기사 보기

-

- [금융지주 해외은행 실적 점검]우리은행, 동남아 3대 법인 '엇갈린 희비' 출자 전략 영향은

- [금융지주 해외은행 실적 점검]우리은행, 해외 법인장 인사 '성과주의 도입' 효과는

- [금융지주 해외은행 실적 점검]신한카자흐, 2년 연속 '퀀텀점프' 성장 지속가능성 입증

- [thebell note]김기홍 JB금융 회장 '연봉킹 등극' 함의

- [하나금융 함영주 체제 2기]명확해진 M&A 원칙, 힘실릴 계열사는 어디

- [금융지주 해외은행 실적 점검]신한베트남은행, 한국계 해외법인 '압도적 1위' 지켰다

- [하나금융 함영주 체제 2기]밸류업 재시동 트리거 '비은행 경쟁력'

- [금융지주 이사회 시스템 점검]NH농협, '보험 전문가' 후보군 꾸렸지만 선임은 아직

- [하나금융 함영주 체제 2기]'40년 커리어' 마지막 과업, 금융시장 '부채→자본 중심' 재편

- [금융지주 이사회 시스템 점검]JB금융, 사외이사 후보군 '자문기관 위주' 전면 개편