[캐피탈사 부동산PF 위기 대응]현대커머셜, 충당금 보수적 확보 PF 리스크관리 ‘자신감’우량 시공사 선순위 참여…부실 사업장 정상화 진행

김경찬 기자공개 2024-06-27 12:44:49

[편집자주]

부동산PF 사업장에 대한 '옥석 가리기'가 시작됐다. 강화된 기준에 따라 사업성 평가를 받고 평가등급도 세분화했다. 캐피탈업권은 부동산PF 비중이 높은 만큼 건전성 부담 확대 등 향후 여파에 촉각을 곤두세우고 있다. 사별 리스크 관리 체계와 향후 부동산PF 대응 방안 등을 살펴본다.

이 기사는 2024년 06월 24일 17시38분 THE CFO에 표출된 기사입니다

현대커머셜이 부동산PF(프로젝트파이낸싱) 리스크관리에 대한 자신감을 드러냈다. 대손충당금을 권고 수준보다 보수적으로 산정해 손실흡수능력을 제고했다. 사업장도 우량한 시공사의 선순위 중심으로 참여하고 있다.일부 사업장에서 부실이 발생했으나 이에 대한 관리도 순조롭게 진행되고 있다. 현대커머셜은 선제적인 리스크관리로 부실을 최소화하고 안정적인 자산건전성을 유지해나갈 계획이다.

◇본PF 위주 참여, 태영건설 사업장 부실 발생

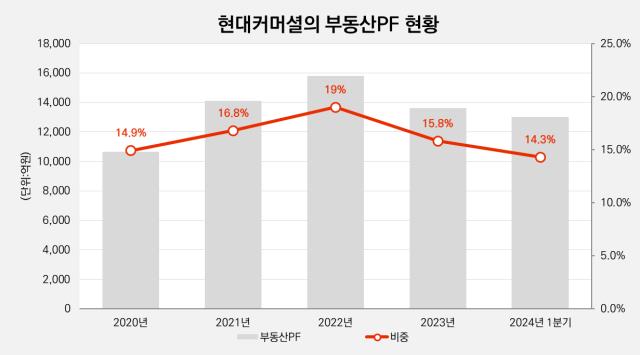

현대커머셜은 부동산PF를 본PF에만 참여하고 있다. 지난 1분기 기준 부동산PF 자산은 1조3006억원으로 모두 본PF 자산으로 구성하고 있다. 기업일반대출에서 브릿지론을 포함하고 있으나 200억원 수준이다.

현대커머셜은 양호한 시공사가 취급하는 프로젝트의 선순위 위주로 참여하고 있다. 본PF의 경우 신용등급 A급 이상 시공사 비중이 85%며 선·단일순위 비중이 90% 수준이다. 브릿지론도 지방 오피스텔에 선순위로 참여했다.

안정적인 사업장 구성에도 건전성 분류 기준 강화로 요주의 여신이 다소 증가했다. 다만 올해 전반적으로 안정세를 보이고 있다. 1분기에 일부 사업장이 준공을 완료하면서 요주의에서 정상으로 재분류됐다. 재분류에 따른 요주의이하여신비율은 6.1%로 전년말 대비 0.5%포인트 개선됐다.

지난해 말에는 사업장 한 곳에서 부실이 발생하기도 했다. 부실이 발생한 사업장은 태영건설 사업장으로 현대커머셜은 총 300억원을 투자했다. 현대커머셜은 부실 우려를 고려해 141억원의 충당금을 적립했다.

현대커머셜은 태영건설 사태에 따른 부실 우려에 대해 적극적으로 충당금을 적립하고 있다. 부실이 발생한 사업장에 대해서는 사업의 진행상태를 면밀히 모니터링하고 있다. 대주단에서 사업장 처리 방안을 제출했으며 대주단 미팅에 지속 참여하고 있다.

◇리스크관리 체계화, 머신러닝 활용 평가 정확성 제고

현대커머셜은 선제적인 리스크관리로 부실 리스크를 최소화하고 있다. 손실이 발생해도 가용자본 범위 내에서 관리될 수 있도록 손실허용한도를 설정하고 있다. 지난해에는 가용자본의 95% 수준인 1조320억원을 손실허용한도로 설정했다.

신용리스크는 예상손실(EL)과 비예상손실(UL) 산출 방식을 통해 측정하고 있다. 스트레스 테스트를 통해서는 대손충당금이나 자본적정성, 위기 상황 대비 가능성 등을 검토하고 있다. 현대커머셜은 대손충당금을 적극적으로 적립하며 신용리스크에 대한 손실완충능력을 제고하고 있다.

컨티전시 플랜을 통해서는 우수한 자산건전성을 자랑하고 있다. 현대커머셜은 위기대응체계를 구축하고 리스크가 높은 자산에 대해 엄격한 심사를 진행하고 있다. 채권회수모형과 NPL평가모형에는 머신러닝을 활용하면서 평가 정확성도 높였다.

여신감리 활동 등을 통해서는 기업금융에 대한 리스크관리 역량도 키우고 있다. 금융시장의 이상징후를 감지할 수 있도록 모니터링 지표를 관리하며 지표 변동성에 따른 대응책을 관리하고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- KGC인삼공사, 혈당 케어 브랜드 ‘GLPro’ 확장

- [i-point]원영식 오션인더블유 회장, 산불 피해 장애인·주민 후원

- [thebell note]WM의 IB화

- [연기금투자풀 지각변동]ETF 포트폴리오 추가…삼성·미래에셋운용의 '고민'

- [Product Tracker]IMM로즈골드5호 GP커밋, 유동화 펀드 구조는

- 전진건설로봇 기초자산 EB…운용사 우려에도 700억 매듭

- 엘엑스운용 'NPL펀드' 론칭…패밀리오피스 자금 확보

- [스튜어드십코드 모니터]마이다스에셋운용, 적극적 행사기조 '현재진행형'

- ACE 미국500타겟커버드콜, 월배당 매력 '눈길'

- [연기금투자풀 지각변동]하위운용사도 눈치싸움…"증권사 무방 vs 기존 선호"

김경찬 기자의 다른 기사 보기

-

- [저축은행 위험 관리 점검]애큐온저축, 선제적 신용 관리로 건전한 자산 중심 경영

- [저축은행 위험 관리 점검]OK저축, 건전성 관리 기준 정교화…NPL 채권 정비

- [캐피탈사 해외법인 실적 점검]JB우리캐피탈, 3년 만에 미얀마서 손익 실현…올해 BEP 예상

- [저축은행 위험 관리 점검]웰컴저축, 안정적인 자산 운용에 중점…잠재 손실 최소화

- 한국캐피탈, 견조한 자산 성장 지속…건전성 관리에 만전

- [저축은행 위험 관리 점검]적자 원인된 채권 부실화, 올해도 중점 관리 리스크는 '건전성'

- [캐피탈사 해외법인 실적 점검]IBK캐피탈, 신규 영업 위축 지속…미얀마 사업 정상화는

- [캐피탈사 해외법인 실적 점검]미래에셋캐피탈, 저위험 자산 중심 재편…연간 흑자 가능성은

- [캐피탈사 해외법인 실적 점검]하나캐피탈, 인니·미얀마 동반 손실…반등 돌파구는

- [캐피탈사 해외법인 실적 점검]iM캐피탈, 캄보디아 흑자 전환 성과…수익 중심 재편 지속