[밸류에이션 리뷰]숫자로 드러나는 SKC의 동박 '장밋빛 전망'②SK넥실리스 인수가격 1.2조 현 시점으로 계상하니 '-1.4조'

박기수 기자공개 2024-07-19 08:46:37

[편집자주]

사업 양수도와 자산 양수도, 기업 인수, 기업공개(IPO) 등 굵직한 재무적 이벤트의 관건은 사고 팔고자 하는 것의 가치를 매기는 작업이다. 자산 가치법과 시장기준 평가법, 수익가치 평가법 등 기업은 여러 밸류에이션 방법론을 자율적으로 택한다. 한 기업이 어떤 밸류에이션 방법론을 택했는지, 피어(Peer) 기업은 어떻게 선정했는지 등은 높은 몸값을 받으려는 기업들의 치밀한 재무 전략의 일종이다. THE CFO는 기업이 재무적 이벤트 과정에서 실시한 밸류에이션 사례를 되짚어봤다.

이 기사는 2024년 07월 12일 08:10 THE CFO에 표출된 기사입니다.

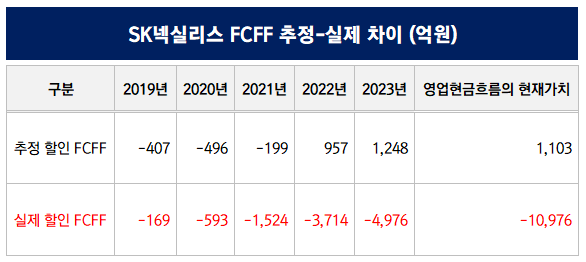

SKC는 현금흐름할인법(DCF)을 통해 SK넥실리스의 주식 가치를 평가했다. DCF 모형을 통해 2019년부터 2023년까지 총 5년 간 SK넥실리스의 FCFF(Free Cash Flow to Firm)을 산출했고 이를 통해 인수 가액으로 1조1900억원을 내밀었다.실제 SK넥실리스가 5년 동안 어떻게 실적을 냈는지를 살펴보면 인수가액의 적정가치를 역산할 수 있다. 인수 당시 SKC가 추정했던 숫자들과 비교하며 추정과 현실의 괴리가 얼마나 컸는 지도 확인할 수 있다. 또 추정의 수와 현실의 수의 차이에서 읽을 수 있는 행간을 통해 당시 SKC가 동박 시장을 어떻게 바라봤는 지도 느낄 수 있다.

결론부터 말하자면 SKC는 전기차 동박 시장의 전망을 낙관했다는 쪽에 가깝다. 작년 찾아온 전기차 시장의 갑작스러운 부진을 예측하지 못했다. 캐즘까지 추정하라는 것은 너무 가혹할 수 있지만 추정 매출치의 증가세를 보면 시장 상황을 장밋빛의 성장 일변도로 바라봤다는 점을 부정할 수 없다.

더불어 인수 당시 예측하지 못했던 대규모 투자를 진행해야 했다. 5년 전으로 시계를 돌리면 재무지표에 대규모 투자까지 SKC가 1조원이 넘는 돈으로 넥실리스를 인수했을 까라는 질문에 부정적으로 답할 확률이 많아 보인다.

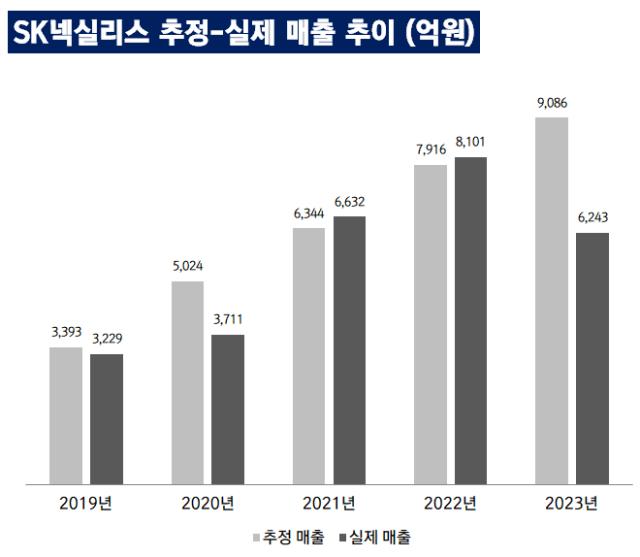

매출은 2020년과 캐즘이 찾아왔던 작년을 제외하면 대부분 추정치와 맞았다. 2020년 추정 매출은 5024억원, 실제 매출은 3711억원이었다. 작년에는 추정 매출이 9086억원이었으나 실제 매출은 6243억원이었다. 나머지 연도의 경우 추정치와 실제 매출의 차이가 ±300억원 내외였다.

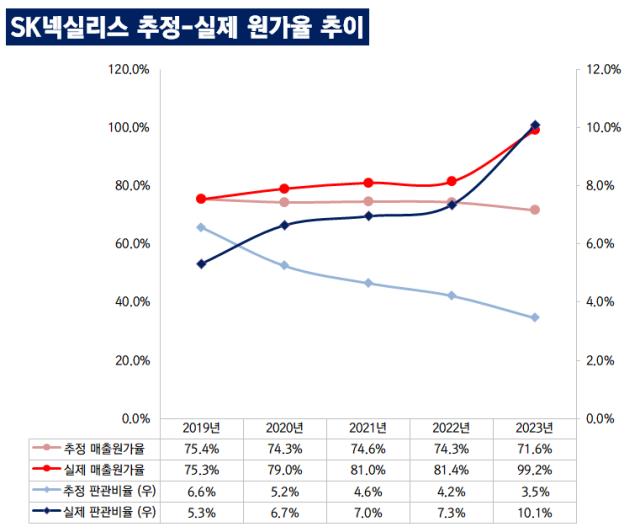

다만 원가 예측이 크게 엇나갔다. SKC가 추정한 SKC의 2019~2023년 매출원가율 평균은 74%다. 다만 실제 SK넥실리스의 5개년 매출원가율 평균은 83.2%였다. 인수 첫 해였던 2020년부터 매출원가율이 추정치보다 높아지더니 이듬해부터는 80%를 돌파했다. 심지어 작년에는 매출원가율로 99.2%를 기록했다.

매출 대비 판매관리비 비중 역시 추정치보다 높았다. SKC의 추정치는 △2019년 6.6% △2020년 5.2% △2021년 4.6% △2022년 4.2% △2023년 3.5%였다. 다만 실제 SK넥실리스의 판관비율은 △2019년 5.3% △2020년 6.7% △2021년 7.0% △2022년 7.3% △2023년 10.1%로 2019년을 제외한 모든 연도에서 추정치 대비 높은 판관비율을 기록했다.

이렇다보니 FCFF 산출에 핵심적인 요소인 세전영업이익도 큰 차이로 예측이 엇나갔다. 특히 캐즘이 찾아왔던 작년의 경우 SKC는 추정치로 2270억원의 이익을 전망했다. 실제 세전영업이익은 -580억원이었다. 2022년에도 추정치 1697억원 대비 실제 영업이익이 912억원으로 크게 밑돌았다.

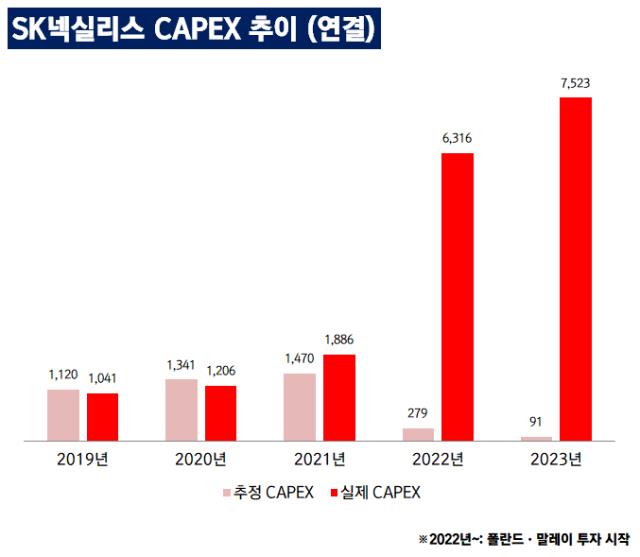

가장 큰 괴리를 보이는 것은 CAPEX다. SKC는 SK넥실리스가 2019년부터 2021년까지 1000억원대의 CAPEX를 지출한 후 2022년과 2023년에는 279억원, 91억원의 CAPEX만 지출할 것으로 추정했다.

실제로는 2022년과 2023년 CAPEX 6316억원, 7523억원을 지출했다. 이 시기는 SK넥실리스가 폴란드와 말레이시아 등 해외 생산 기지 확보를 위해 대규모 투자에 나섰을 때다.

SK넥실리스는 SKC가 인수할 당시만 하더라도 연결 자회사가 없는 곳이었다. 전기차 시장의 확대와 글로벌 시장 점유율 확보를 위해서라면 인수 시점에 해외 투자를 염두에 뒀을 가능성이 있다. 그러나 CAPEX 추정치만 보면 국내·외 대규모 시설 투자에 대한 계획이 없었다고 보는 쪽이 가깝다.

CAPEX 추정치를 통해 보면 SKC는 SK넥실리스 인수 당시 조원대 이상의 CAPEX 투자가 이뤄질 것으로 예측하지는 못했다. 더 나아가 추정 상각비의 규모도 눈에 띠게 커지지 않는다는 점을 봤을때 대규모 시설투자 없이도 매년 10~20%의 매출 성장이 가능할 것으로 내다봤음을 알 수 있다. 전기차 소재 시장에 대한 지나친 낙관론을 가지고 있었다는 진단이 나온다.

실제 CAPEX 지출액과 순운전자본투자(NWC) 증감분과 할인계수를 반영한 5개년 누적 FCFF는 -1조976억원, 현금흐름이 나오지 않는 결과가 나온다. 추정치의 경우 1103억원이었다. 사실 현금흐름이 나오지 않기 때문에 더 이상의 밸류에이션이 큰 의미가 없다.

영구성장률과 할인율 등 기타 변수를 유지한 채 계산한 영구현금흐름의 현재가치는 -1834억원으로 추정치인 1조1974억원과 큰 차이를 보인다. 영업가치와 기업가치, 자기자본 가치도 비교가 무의미할 정도로 크다. 추정치의 경우 자기자본 가치가 1조1671억원이 산출됐지만 실제 실적에 기반해 계산한 SK넥실리스의 자기자본 가치는 -1조4217억원이다.

작년 '캐즘'의 여파를 제거하고 2019~2022년 4개년의 FCFF만 놓고 봐도 DCF 모형을 채택한다면 SK넥실리스의 자기자본 가치는 마이너스(-)다. 예측과 달리 대규모 CAPEX가 집행되기 시작한 시기가 2022년으로 해당 연도의 FCFF가 -5229억원이었기 때문이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- [i-point]ICTK, 팹리스 챌린지서 '유망 스타트업' 선정

- 오에스피, 자체PB 해외 러브콜…신규수주 '봇물'

- [i-point]신성이넥스, 중견기업 해외 프로젝트 지원 나서

- [이통3사 본업 전략 점검]성숙기 접어든 5G, ARPU 돌파구 찾기 사활

- SUN&L, 이루팩과 '이노베이션 센터' 오픈

- [i-point]씨플랫폼, DBMS 전문 스크림과 총판 계약

- [네카오 페이사업 돋보기]결제액 vs MAU, 수익성·사용자 모객 '서로 다른 강점'

- [2024 Frieze Seoul & Kiaf]프리즈서울에서 본 가고시안의 이미지는

- [2024 Frieze Seoul & Kiaf]프리즈 첫날, 국내 갤러리 9곳 판매액 50억 웃돌아

- [미지의 시장 '치매' 개화 길목에 서다]뉴로핏의 레켐비·키썬라 활용법, 'AI'로 관리·치료 밸류체인

박기수 기자의 다른 기사 보기

-

- [유동성 풍향계]LG, 화학·전자 지분 취득 재원 충분…자회사 매각 덕분

- [레버리지&커버리지 분석]이진욱 DL케미칼 상무, 골칫거리 '이자' 절감 일등공신

- [아이스크림 기업 재무 분석]롯데 OEM과 자체 브랜드 갖춘 강소기업 '동그린'

- [유동성 풍향계]LG화학, CAPEX·차입금 증가 '속도 조절'

- [아이스크림 기업 재무 분석]사라질 뻔 했던 추억의 서주아이스주, 명맥 이은 '서주'

- [아이스크림 기업 재무 분석]빙그레, 해태아이스 인수 효과 '뚜렷'…재무구조 '우량'

- [유동성 풍향계]LG엔솔, 캐즘에도 투자는 계속…현금 줄고 시설 늘고

- [아이스크림 기업 재무 분석]'2월에도 30도' 인도 시장 공략 적중한 롯데웰푸드

- [아이스크림 기업 재무 분석]'제로 죠스바' 롯데웰푸드, ROE 껑충…재무개선 '청신호'

- 배터리 '성장통'