[SK이노-E&S 합병 '승부수']'3사 합병' SK온, 기대 효과는차입금의존도 일부 완화, 현금창출력 추가 확보

김위수 기자공개 2024-07-19 10:12:18

이 기사는 2024년 07월 18일 14:09 thebell 에 표출된 기사입니다.

SK온이 SK트레이딩인터내셔널·SK엔텀을 흡수하도록 하는 일은 배터리 사업에 힘을 실어주기 위해서다. 현금창출력이 부족한 데다가 차입부담이 큰 SK온에 탄탄한 계열사들을 붙여 배터리 사업의 지속 가능성을 확보하겠다는 것이 SK이노베이션의 구상이다.3사간의 합병이 최종적으로 마무리되는 것은 내년 2월로 시일이 남아있다. 3사간 합병을 통해 SK온은 연간 5000억원여의 상각전영업이익(EBITDA)을 확보하겠다는 구상이다. 미약하지만 수치상으로나마 차입부담이 완화되는 효과도 있을 것으로 예측된다.

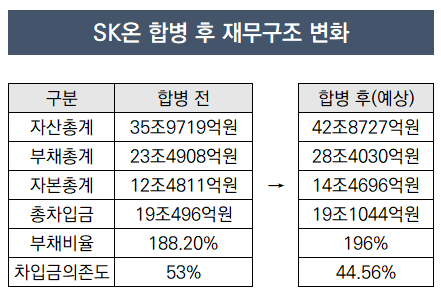

◇SK온 합병 후 재무구조, 차입금 지표 ↓

SK온에 합병되는 SK트레이딩인터내셔널과 SK엔텀은 모두 '무차입'에 가까울 만큼 차입금 보유량이 적다는 공통점이 있다. 이중 SK트레이딩인터내셔널의 부채비율은 지난해 말 기준 427.7%에 달할 정도로 높지만 무역업을 맡고 있는 기업의 특성이 반영된 사안이다. 실질적으로 이자가 발생하는 차입금의 경우 전체 자산의 0.9%에 불과했다. SK엔텀 역시 지난해 상반기 재무제표 기준 SK에너지로부터 차입금 및 사채를 전혀 승계받지 않았다.

SK트레이딩인터내셔널이 보유한 부채 자체가 많아 합병 후 부채비율은 상승할 전망이다. 다만 SK트레이딩인터내셔널·SK엔텀의 차입금 규모가 매우 적다. 3사 합병으로 분모가 되는 자산총계가 증가하는 반면 총차입금 규모의 확대는 거의 일어나지 않아 차입금의존도는 떨어지게 된다.

SK트레이딩인터내셔널이 외부에 공개한 가장 마지막 재무제표는 기준일이 2023년 말이다. 올초 출범한 SK엔텀의 경우 지난해 상반기를 마지막으로 재무제표를 공개하지 않았다. SK트레이딩인터내셔널의 지난해 말 재무제표와 SK엔텀의 지난해 상반기 말 재무제표를 기준으로 합병 뒤 SK온의 재무구조를 예상해 봤다.

재무제표의 기준일이 다른 만큼 정확한 수치는 아니겠지만, 이를 기반으로 합병 뒤 재무구조가 개략적으로 어떻게 변할지 큰 틀을 예측할 수 있다. 올 1분기 SK온의 연결 부채비율은 188.2%, 차입금의존도는 53%에 달했다.

SK트레이딩인터내셔널과 SK엔텀이 공개한 각각의 마지막 재무제표 수치를 반영하면 합병 뒤 부채비율은 196%로 오르는 반면 차입금의존도는 44.6% 수준으로 8.4%포인트(p) 하락했다. 19조원 규모인 차입금은 비슷한 수준이지만 수치적으로 차입금의존도를 일부 완화하는 효과가 나타났다.

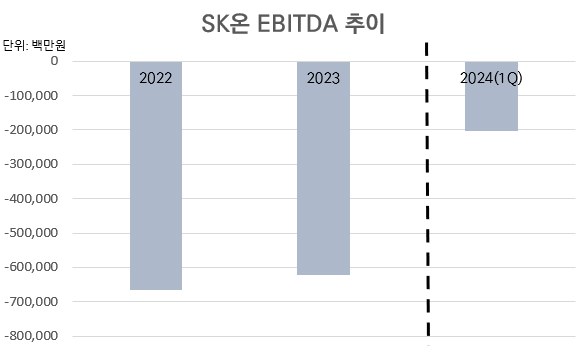

◇연 5000억 EBITDA, 적자 상쇄할까

3사간 합병으로 현금창출력을 확보할 수 있다는 점도 SK온에 중요하다. SK이노베이션은 트레이딩 및 탱크터미널 사업에서 발생하는 EBITDA가 연간 5000억원 규모라고 봤다. 증권가에서는 EBITDA 개선 효과가 6000억~7000억원까지 발생할 수 있다고 관측하기도 한다.

SK온의 EBITDA는 매년 마이너스(-)를 기록하고 있다. 2022년에는 -6669억원, 2023년에는 -6219억원으로 나타났다. SK온은 올해 흑자 전환하겠다는 목표지만 전방 산업인 전기차 시장의 상황이 녹록지 않다. 올 1분기 EBITDA 역시 -2028억원이었으며 2분기에도 적자를 냈을 것으로 이차전지 업계에서는 내다보고 있다.

수익구조가 개선된다고 해도 배터리 업계의 상황 등을 고려하면 올해 SK온이 반드시 흑자전환에 성공한다고 장담하기는 어렵다. 3사간 합병으로 SK온의 흑자전환 시점이 빨라질 것이라는 점은 확실해 보인다.

그럼에도 불구하고 SK온의 자본적지출(CAPEX) 규모는 연간 10조원 수준이다. 올해를 기점으로 CAPEX가 줄어들 것이란 예상이 나오지만 여전히 '조단위' 지출을 감내하기는 어려운 상황이다. 관련업계 관계자는 "모회사인 SK이노베이션과 합병하는 SK E&S가 SK온의 버팀목 역할을 할 수 있을 것"이라고 전망했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- [i-point]ICTK, 팹리스 챌린지서 '유망 스타트업' 선정

- 오에스피, 자체PB 해외 러브콜…신규수주 '봇물'

- [i-point]신성이넥스, 중견기업 해외 프로젝트 지원 나서

- [이통3사 본업 전략 점검]성숙기 접어든 5G, ARPU 돌파구 찾기 사활

- SUN&L, 이루팩과 '이노베이션 센터' 오픈

- [i-point]씨플랫폼, DBMS 전문 스크림과 총판 계약

- [네카오 페이사업 돋보기]결제액 vs MAU, 수익성·사용자 모객 '서로 다른 강점'

- [2024 Frieze Seoul & Kiaf]프리즈서울에서 본 가고시안의 이미지는

- [2024 Frieze Seoul & Kiaf]프리즈 첫날, 국내 갤러리 9곳 판매액 50억 웃돌아

- [미지의 시장 '치매' 개화 길목에 서다]뉴로핏의 레켐비·키썬라 활용법, 'AI'로 관리·치료 밸류체인

김위수 기자의 다른 기사 보기

-

- [thebell note]LG그룹 '안정'의 가치

- [ESG 모니터 / 에코프로그룹]성장세 너무 빨랐나, 삼형제 모두 '미흡'

- 롯데에너지머티리얼즈, 엔비디아에 동박 공급 '눈앞'

- SK이노 합병안, 국민연금 주식매수청구권 행사 가능성은

- '큐셀 출신' 이재규 기획실장, 한화에너지 수장으로

- [이사회 분석]조현준 회장 ㈜효성 경영위원회 복귀 '중심 잡기' 집중

- [유동성 풍향계]에코프로머티 'IPO 효과' 얼마나 갈까

- [LG 3.0]도약 준비하는 '구광모표' 클린테크

- [LG 3.0]'3대 바이오' 모두 모인 LG화학의 무거운 어깨

- [LG 3.0]대규모 AI 투자, 끝에는 무엇이 있을까