나스닥 상장 '아티바' GC그룹 지분희석에도 'NK' 힘준 결단 지분 27.4%→19.6%로 축소, 2300억 공모조달…의결권은 '녹십자홀딩스' 소유

임정요 기자공개 2024-07-24 08:02:27

이 기사는 2024년 07월 23일 08:17 THE CFO에 표출된 기사입니다.

녹십자홀딩스의 미국 계열사인 아티바(Artiva)가 나스닥 시장에 상장하면서 NK 사업 관련 자금 조달 부담을 덜게 됐다. 상장 재도전이었던 만큼 공모가를 낮추고 발행주식수를 늘려 공모규모를 키웠다. 최대한 많은 자금을 조달하기 위한 승부수였다.이번 상장으로 아티바는 주력 파이프라인 'AlloNK(AB-101)'의 자가면역질환 임상 1b상에 힘을 쏟을 수 있게 됐다. 상장 후 추가조달을 시사하기도 했다.

◇프리밸류 1500억원, 신주발행으로 시총 3800억원 형성

미국 현지시간으로 19일 나스닥 시장에 상장한 아티바는 주당 12달러에 1392만주를 신주발행했다. 이를 통해 아티바는 총 1억6700만달러, 한화 약 2320억원을 확보했다. 다만 상장 30일 내 상장주관사가 추가 신주인수를 결정할 수 있어 최종 발행주식수와 조달규모는 변할 수 있다.

최대주주인 녹십자홀딩스를 포함한 기존 주주들의 구주매각은 없었다. 의무 보호예수기간은 180일이다.

R&D 비용 마련이 시급한 상황에서 아티바는 공모자금을 최대한 끌어모으기 위해 강수를 뒀다. 주당 공모가를 당초 계획보다 하향조정하고 발행주식수를 대폭 늘렸다. 공모가를 기발행주식수에 대입한 아티바의 프리밸류는 1560억원 수준이다. 시가총액은 현재 약 3880억원 수준으로 형성하고 있다.

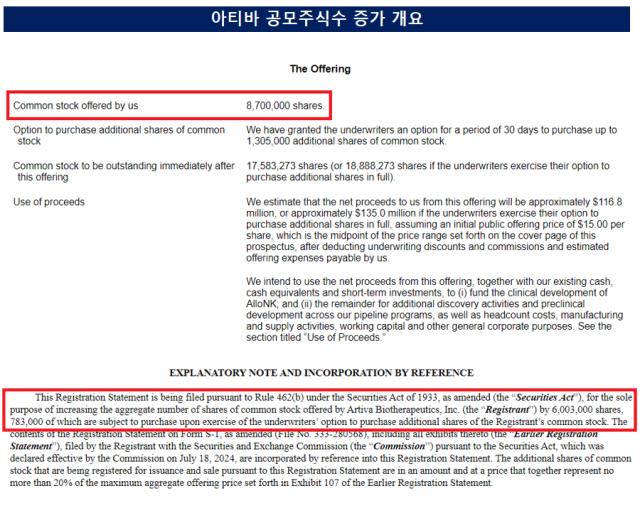

본래 아티바는 주당 14~16달러에 870만주를 공모할 계획이었다. 중간값인 주당 15달러 기준 1억3050만달러, 한화 1800억원가량을 조달하는 구상이었다. 그러나 해당 계획을 발표한지 3일만에 공모가를 주당 12달러로 조정하고 522만주를 추가발행하게 됐다.

3월 말 기준 아티바는 6210만 달러, 한화 860억원가량의 현금성자산을 보유하고 있다. 상장 공모로 조달한 자금까지 더하면 3000억원가량을 확보하게 됐다.

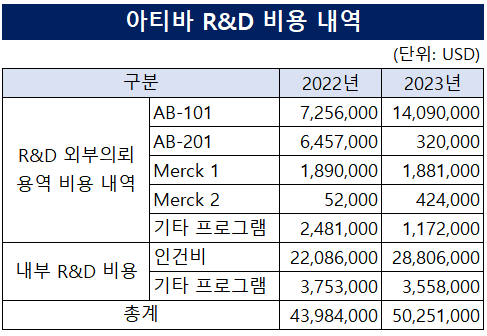

이들 자금을 우선적으로 R&D에 투입한다. 현재 NK면역세포치료제가 임상단계에 진입한데 따라 R&D 비용이 급증하고 있다.

주요 파이프라인인 AB-101에 투입한 R&D 비용은 작년 약 200억원 규모로 직전연도 대비 두배가량 늘었다. 이는 대부분 외부용역비로 내부 상황까지 고려할 경우 연간 R&D 비용은 훨씬 더 클 것으로 파악된다. 아티바는 해당 파이프라인 임상에 공모자금 가운데 5500만달러, 한화 760억원을 쓴다.

AB-101은 자연살해(NK) 면역세포를 활용한 치료제다. B세포타깃 단일항체와 병용해 전신홍반성루푸스 임상 1/1b상 등 자가면역질환과 암질환에 연구를 진행 중이다. 현재 전세계적으로 자가면역질환 대상으로 허가받은 세포치료제는 전무한 상태다.

◇NK 파이프라인 임상에 힘, 지배권은 녹십자홀딩스 이사회 몫

이번 아티바 상장에 구주매각은 없었던 만큼 당분간 기존 주주구성에는 큰 변화가 없을 것으로 예상된다.

상장 후 최대주주인 녹십자홀딩스 지분율은 23일 현재기준으로 14.2%(330만6900주), 지씨셀 지분율은 5.4%(126만512주)가 된다. GC그룹 전체 지분율은 기존 27.4%에서 19.6% 정도로 축소된다. 상장 주관사가 추가인수 등을 결정하면 추가 희석 등 지분의 추가 변동 가능성이 있다.

아티바에 대한 GC그룹이 보유한 지분에 대한 의결권은 녹십자홀딩스 이사회가 확보하고 있다. 녹십자홀딩스 이사회에는 허일섭 회장, 박용태 부회장, 허용준 대표, 김석화 사외이사(현 분당차병원 성형외과 교수)가 있다.

아티바에 대한 지배권을 사실상 GC그룹에선 녹십자홀딩스가 보유하고 있지만 사실 지씨셀과 더 가까운 관계에 놓여있다. 아티바가 지씨셀에서 도입한 물질을 연구개발하는 법인이기 때문이다. 지씨셀이 원천기술 제공자이자 물질생산 담당이다.

아티바는 증권신고서에 "성공적인 상장후에도 파이프라인의 개발과 상업화를 위해 상당한 자금을 추가 확보해야하며 이로 인해 기존 주주들의 지분율이 희석될 가능성이 있다"고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- [i-point]ICTK, 팹리스 챌린지서 '유망 스타트업' 선정

- 오에스피, 자체PB 해외 러브콜…신규수주 '봇물'

- [i-point]신성이넥스, 중견기업 해외 프로젝트 지원 나서

- [이통3사 본업 전략 점검]성숙기 접어든 5G, ARPU 돌파구 찾기 사활

- SUN&L, 이루팩과 '이노베이션 센터' 오픈

- [i-point]씨플랫폼, DBMS 전문 스크림과 총판 계약

- [네카오 페이사업 돋보기]결제액 vs MAU, 수익성·사용자 모객 '서로 다른 강점'

- [2024 Frieze Seoul & Kiaf]프리즈서울에서 본 가고시안의 이미지는

- [2024 Frieze Seoul & Kiaf]프리즈 첫날, 국내 갤러리 9곳 판매액 50억 웃돌아

- [미지의 시장 '치매' 개화 길목에 서다]뉴로핏의 레켐비·키썬라 활용법, 'AI'로 관리·치료 밸류체인

임정요 기자의 다른 기사 보기

-

- 루닛, '볼파라' 인수 절반의 성공…매출만큼 적자도 늘었다

- [thebell interview]혹한기 견디는 엠디헬스케어 생존법 '화장품·메디컬푸드'

- [이엔셀 IPO In-depth]몸값 1500억대, 기업가치 가를 4공장 그리고 치료제 임상

- 엔솔바이오, 기술이전 이어 투자유치까지 '한고비' 넘겼다

- 오스템임플란트, 7년만에 대표 교체…경영개선 '신호탄'

- '신약외길' 박셀바이오, 캐시카우 전략 '반려견 치료제'

- 메디톡스, 2분기 역대급 실적…법률비용 줄자 곧바로 '흑자'

- 휴젤 창업자도 홀린 '동방메디컬' 한방침보다는 '필러'

- [Biotech IPO In-depth]CGT CDMO 이엔셀, 핵심은 'AAV' 생산시설 확장

- 상장 앞둔 쓰리빌리언, 6년간 매달 하던 '주주보고' 종료