[현대차그룹 영업이익률 비결]신흥국 판매·고급화·수익성 다 잡은 현대차③9.1%, 완성차 업계 상위권…고부가가치 선전에 현지기업 따돌리는 영업이익률

허인혜 기자공개 2024-08-14 07:27:21

[편집자주]

판매량에 대한 의구심을 떨친 기업이라면 이제 브랜드 밸류가 수익성을 가르는 중요한 지표다. 현대의 소비자들은 좋은 물건에 기꺼이 지갑을 열고 합당한 값을 치른다. 현대차그룹이 '글로벌 톱' 브랜드를 공들여 키운 이유다. 다만 장인이 아닌 기업으로서 원가율 관리도 필수 요소, 재료비와 고품질의 균형 맞추기는 모든 제조기업의 딜레마다. 현대차그룹은 권역별 균형 성장이라는 플러스 요인까지 더하며 복잡한 방정식을 가장 잘 풀어내고 있다. 더벨이 영업이익률 10%를 넘기고 글로벌 1위로 올라선 현대차그룹의 비결을 재료별로 분석하고 전략과 히스토리를 돌아본다.

이 기사는 2024년 08월 13일 16:00 thebell 에 표출된 기사입니다.

기아와 합산하지 않은 현대자동차의 영업이익률은 9.1%다. 최상위권인 토요타그룹이나 메르세데스 벤츠에는 미치지 못하지만 수치적으로 가깝고, 폭스바겐그룹이나 르노-닛산-미쓰비시 얼라이언스에는 확연한 스코어 차이로 앞선다. 선두그룹에 포함되는 수준이다.완성차 업계에서는 현대차의 고객층과 수익성의 상관관계에 주목한다. 통상 북미나 유럽 등의 선진시장 판매고를 중심으로 수익성을 확대하는데 현대차는 인도네시아와 인도 등 신흥시장의 비중도 계속 키워나가면서 영업이익률을 방어하고 오히려 개선해오고 있다는 진단이다. '고급차' 이미지를 확실하게 굳힌 고부가가치 차량도 영업이익률 확대에 한 몫을 한다.

◇2021년 반등한 영업이익률, 완성차 업계 상위권

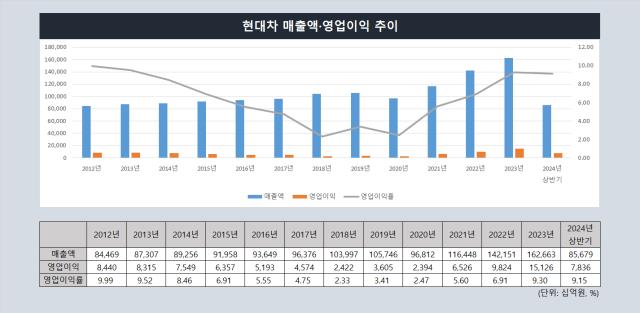

현대차의 영업이익률은 2012~2013년까지 9%대로 유지되다가 점차 하락했다. 1990~2010년대 초반까지는 중국의 완성차 기업 영업이익률이 20%를 넘어설 만큼 완성차 시장의 수익성이 높았던 때다. 이후 부침을 겪으며 영업이익률은 2~3%대로 급감한다.

당시 증권가 리포트를 참고하면 영업이익률의 하락은 내수와 수출의 판매부진이라는 원론적인 이유 때문이었다. 현대차의 NF쏘나타와 그랜저TG 등이 대량 리콜됐고 완성차 판매율 하락으로 2016년 4분기 대비 2017년 4분기의 국내외 공장 생산량이 각각 12.1%, 8.8% 감소할 정도였다.

최근 3년간의 영업이익률은 순증하고 있다. 2021년 5.6%였던 영업이익률은 이듬해 6.9%로 확대됐다. 지난해 말에는 올해 상반기보다 높은 9.3%의 연간 영업이익률을 기록했다. 순증 시기 강화된 부문들을 보면 영업이익률 확대의 비결이 보인다.

◇비싼 차로 신흥시장 공략, 현지 기업 따돌리는 영업이익률

시장에서는 우선 현대차의 폭넓은 판매국가에 주목한다. 고부가가치 차량 수요가 높은 북미, 유럽 등의 선진시장 파이가 클 수록 영업이익률이 높아지는 것은 당연한 수순이지만 현대차는 인도네시아와 인도 등 신흥국 판매 비중도 넓혀오며 영업이익률이 상승세다. 매출 파이 자체를 키웠고 신흥국에서도 스포츠유틸리티차량(SUV) 중심의 판매전략을 유지하며 수익률 상승이 이뤄졌다고 해석한다.

현대차의 인도법인 수익률은 현지 점유율 상위 업체 중 1위다. 인도의 자동차 전문 매체 오토카 프로페셔널에 따르면 현대차 인도법인이 제출한 기업공개(IPO) 투자설명서(DRHP)에서 발췌한 2023년 영업이익률은 12.7%로 나타났다. 인도 최대 자동차 제조업체인 마루티 스즈키와 생산량 세계 3위의 타타자동차를 넘어선 수치다. 마루티 스즈키의 11.4%보다 높았고, 타타모터스 승용차 사업부의 영업이익률은 6.1%다.

영업이익률은 매년 성장했다. 2021년 10.4%, 2022년 11.6%, 2023년 12.5%였다. 인도법인 판매량의 60% 이상을 SUV가 책임지면서 수익률이 늘었다. 판매단가(ASP)가 100만루피(1632만원)를 넘어서는 차량의 판매 기여도가 50%에 육박하고 있다는 설명이다.

김성래 한화투자증권 연구원은 "현대차는 인도 IPO가 추진되는 등 신흥국을 중심으로 약 20년 전부터 지속적으로 이 시장들을 키워왔기 때문에 수익성에만 초점을 맞췄다기보다 다양한 물량 측면에서의 저변 확대를 이뤄왔다고 본다"고 했다.

북미와 유럽의 판매규모가 커지는 한편 신흥국 매출 규모도 받쳐주면서 판매량에 기인해 영업이익률이 개선되고 있다는 분석이다. 또 다른 관계자는 "최근 북미나 유럽에서도 현대차의 판매량이 견조하게 올라가고 있는 중"이라고 부연했다.

◇선진시장에서도 믹스개선 지속…하이브리드·SUV

차종별 판매량도 고부가가치 차량 중심으로 믹스개선이 이뤄지고 있다. SUV와 제네시스, 하이브리드카 등이다. 신흥시장과 선진시장에서 고르게 고부가가치 차량 판매율이 높아지고 있다. 이익률이 약 6~7% 수준인 중형 세단과 비교하면 제네시스 등 고부가가치 차량의 수익성은 10~15%까지인 것으로 알려졌다.

현대차그룹이 발표한 7월 미국 판매량에 따르면 현대차는 전년대비 3.5%의 성장세를 거뒀다. 미국 완성차 시장이 3% 이하의 성장세를 보인 것과 대조하면 긍정적인 결과다. 이 기간 토요타의 판매량은 5.1% 줄었다.

차종별 미국 판매량을 보면 지난해 7월 대비 올해 현대차는 아이오닉5와 아이오닉6, 코나 등 전기차(EV)의 판매량이 늘었다. 하이브리드차는 팰리세이드 크로스오버와 소나타 세단, 엘란트라 하이브리드, 산타페 하이브리드, 투싼 하이브리드 등의 하이브리드 판매량이 높아졌다고 윤혁진 SK증권 연구원은 분석했다. SUV의 비중은 미국에서 73.2%까지 높아졌다.

영업이익 증감사유를 보면 물량 증가와 믹스 개선이 모두 영향을 미친 것으로 보인다. 올해 2분기 영업이익은 4조2790억원으로 전년 동기 영업이익 대비 310억원 늘었는데 물량 증가가 1530억원, 믹스 개선이 950억원 기여했다.

현지 판매 전략 중 또 하나의 장점으로 언급된 것은 현대차의 딜러 관리다. 현대차와 기아 모두 타 기업 대비 낮은 인센티브를 유지하는 것으로 전해진다. 80% 이하로 유지 중인 원가율 관리도 강점으로 꼽힌다. 현대차그룹 관계자는 "딜러 인센티브는 업계 최저 수준으로 관리 중"이라고 부연했다.

영업이익률 반등을 이룬 2020년~2021년에는 또 다른 큰 변곡점이 있다. 리더십의 변화다. 현대차의 고급화와 매출처 다변화, 영업이익률 상승까지 정의선 회장의 취임 후 이뤄낸 성과다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 인더스트리

-

- [IR Briefing]에스바이오메딕스 "파킨슨 치료제 글로벌 상업화 원년"

- [와이즈넛 road to IPO]검색증강생성 이용한 'AI 에이전트' 시장 조준

- [대진첨단소재 road to IPO]'불리한 업황' FI 매입단가보다 낮은 공모가 '눈길'

- [대진첨단소재 road to IPO]이차전지 혹한기 상장 출사표, 2000억대 몸값 통할까

- [i-point]제이스코홀딩스, 인하대와 제조업 디지털 전환 MOU

- [코스닥 첨단전략산업 돋보기]배터리솔루션즈, 배터리 재활용 '해외 선제 투자'

- [와이즈넛 road to IPO]기대 못미친 수요예측 성적표, 성장성 의구심

- [건기식 R&D 스토리]휴온스푸디언스, 2년만 신규 개별인정형 원료 확보

- [Red & Blue]'휴머노이드' 섹터 각광, 하이젠알앤엠 수혜 부각

- [i-point]'큐브엔터 계열' 아더월드, SL:U 두 번째 시즌 공개

허인혜 기자의 다른 기사 보기

-

- [Company Watch]특수선 목표 '확 높인' HD현대重, 달성 가능성은

- [thebell note]㈜두산의 코리아 디스카운트 극복기

- [2025 승부수]법정공방 극복 HD현대...권오갑 회장, '법과 원칙' 강조

- [Red & Blue]지주사 디스카운트는 없다...역대 최고가 쓴 ㈜두산

- [두산그룹 뉴 비전]밥캣은 왜 신사업 키우기보다 '인수'를 택했을까

- [2025 승부수]현정은 회장, B2B 말고 일반고객 목소리 귀기울인 배경은

- [2025 승부수]'고부가가치 선박' 확실한 전환 HD현대重

- '매출 2조' 전망 HD현대마린, 커지는 'AM사업' 기대감

- [2025 승부수]'국격' 언급한 김승연 회장, '방산·해양사업' 방점

- [2025 승부수]박정원 두산그룹 회장 "고유의 AI 생태계 구축해야"