[대기업집단 골프사업 재무분석]재무 개선 성공한 HDC리조트, 활용가치 점증③유형자산 1조 상회에 조달 여력 충분…배당금 지급은 시기상조

이민호 기자공개 2024-08-28 08:14:26

[편집자주]

국내 다수 그룹(대기업집단)은 골프장을 갖고 있다. 골프장은 오너와 임원을 위한 레저시설을 넘어 산업과 자산으로서의 가치를 더하고 있다. 대부분 그룹은 골프장 유형자산과 지분을 담보로 현금여력을 늘리거나 배당수익원으로 활용하고 있다. THE CFO가 각 그룹의 골프장 재무 현황을 분석하고 활용법을 살펴본다.

이 기사는 2024년 08월 21일 08:20 THE CFO에 표출된 기사입니다.

HDC리조트는 모회사인 HDC현대산업개발에 대한 재무적인 의존도가 낮다. 2019년 HDC현대산업개발을 최대주주로 맞아들이면서 유상증자로 580억원을 유입하기는 했지만 이후 추가 유상증자나 지급보증은 없었다.HDC리조트는 토지와 골프 코스, 스키 슬로프 등 1조원이 넘는 유형자산을 바탕으로 자체 차입을 일으키고 있지만 차입금의존도는 여전히 낮은 수준이다. 이 때문에 재무건전성이 개선된 HDC리조트 지분의 활용가치가 갈수록 커지고 있다.

◇차입금의존도 12%…HDC현산 재무 의존 느슨

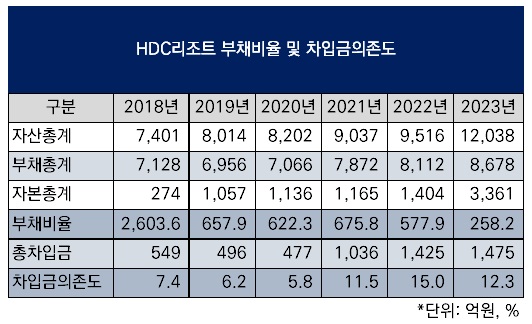

HDC리조트는 HDC그룹에 편입되기 전에도 차입금이 많은 편은 아니었다. HDC그룹 편입 직전인 2018년말 부채비율이 2603.6%에 이르렀지만 이는 회원권 분양 보증금(예수보증금)에 따른 부채총계 증가와 골프, 콘도, 스키 부문 유형자산에서의 손상차손 인식에 따른 자본총계 감소 때문이었으며 총차입금(리스부채 포함)은 549억원, 차입금의존도는 7.4%에 머물렀다.

HDC현대산업개발으로부터의 580억원을 포함해 유상증자 자금 709억원이 유입되고 유형자산에서의 손상차손 인식 종료로 당기순손실 폭이 크게 축소된 2020년말까지만 해도 총차입금은 477억원으로, 차입금의존도는 5.8%로 꾸준히 하락했다.

하지만 코로나19 특수로 영업이익이 늘면서 당기순이익 흑자전환에 성공한 2021년부터 차입금을 늘리기 시작했다. 2021년말 총차입금이 1036억원으로 1년 새 559억원 늘면서 차입금의존도가 11.5%로 상승했다. 지난해말 총차입금은 1475억원, 차입금의존도는 12.3%이다. 차입금의존도가 여전히 높은 편은 아니지만 HDC그룹 편입 초기와 비교하면 상승한 것이다.

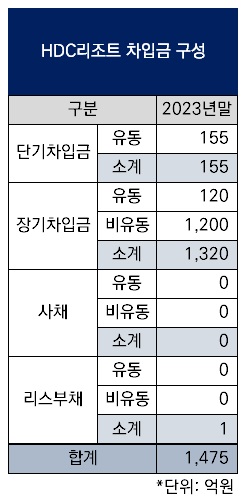

지난해말 차입금 구성을 보면 단기차입금 155억원, 유동성 장기차입금 120억원, 비유동성 장기차입금 1200억원, 리스부채(유동·비유동 합산) 1억원으로 구성돼있다. 모두 시중은행으로부터의 일반자금대출과 관광진흥기금대출이다.

HDC현대산업개발에 대한 HDC리조트의 재무적인 의존도는 비교적 느슨하다. HDC리조트는 2019년 8월 HDC현대산업개발의 주주 진입에 따른 유상증자 이후 추가로 유상증자를 실시하지 않은 데다 주주사인 HDC현대산업개발이나 한솔홀딩스로부터 제공받고 있는 지급보증도 없다. HDC리조트가 차입으로 현금 여력을 키울 수 있는 힘은 부동산에서 나온다.

◇유형자산 1조 상회로 차입 여력 충분…지분 활용가치 부각

HDC리조트의 지난해말 자산총계(1조2038억원) 중 98.3%(1조1838억원·장부금액 기준)가 유형자산이다. 이중 토지가 6288억원으로 전체 자산의 52.2%를 차지하고 있으며 골프 코스가 2537억원(21.1%)이다. HDC리조트는 대중제(퍼블릭) 골프장인 강원 원주시 성문안CC(18홀)와 월송리CC(18홀), 회원제 골프장인 오크밸리CC(36홀)와 오크힐스CC(18홀)를 운영하고 있다. 이외에 건물이 1391억원(11.6%), 스키 슬로프가 355억원(3.0%)이다. HDC리조트는 오크밸리 스키장을 운영하고 있다.

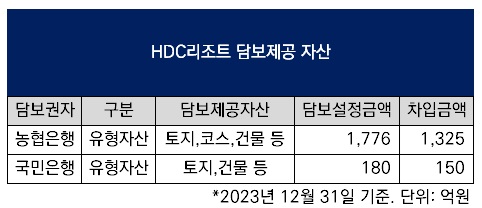

HDC리조트로서는 유형자산이 핵심 자산인 만큼 현금 여력을 키우는 데 이용하고 있다. HDC리조트는 지난해말 차입금 전액(1475억원)에 대해 토지, 건물, 코스 등 유형자산을 담보로 제공하고 있다. 이들 유형자산의 합산 담보설정금액은 1956억원이다. 전체 유형자산 규모가 1조원이 넘는 점과 차입금의존도가 10%가 조금 넘는 점을 고려하면 추가 차입 여력이 충분하다.

HDC현대산업개발로서도 개무건전성이 개선된 HDC리조트 지분을 활용할 여지가 커지고 있다. HDC현대산업개발은 HDC리조트 지분 49.95%를 보유한 최대주주다. HDC리조트 지분을 차입에 대한 담보로 이용할 수 있다. HDC현대산업개발은 올해 상반기말 기준 차입에 대해 담보로 직접 보유하고 있는 유형자산, 투자부동산, 재고자산을 제공하고 있으며 HDC리조트 지분은 제공하고 있지 않다.

다만 HDC리조트를 배당수익원으로 이용하는 것은 시기상조다. HDC리조트가 2021년부터 지난해까지 3년 연속 당기순이익 흑자를 기록했지만 배당 재원이 되는 이익잉여금은 여전히 지난해말 마이너스(-) 2517억원이다. 지난해말 자본총계가 3361억원이지만 이는 지난해 자산 재평가로 자본 항목의 기타자본구성요소가 3414억원으로 늘어난 영향이 크다. HDC현대산업개발은 HDC리조트 2대 주주(지분율 44.85%)인 한솔홀딩스와의 주주간계약에 따라 HDC리조트가 배당금을 지급할 경우 한솔홀딩스의 사전 동의를 얻어야 한다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- 유니클로 살린 정현석, 아울렛 경쟁력 강화 '뉴 미션'

- 한세예스24홀딩스, 이래AMS 출자로 재무 부담 '경감'

- 아모레퍼시픽, 라네즈 '글로벌 성장' 전략 가속화

- [밸류업 프로그램 리뷰]AK홀딩스, 'ROE 10%' 달성 방안은

- 롯데쇼핑, '인천 개발사업' 자회사 합병 배경은

- '공무원' 떼내는 메가스터디교육, 재무 영향은

- 교촌F&B, 첫 무상증자 배경 '실적 자신감'

- BGF리테일, '지주 전략가 수혈' 본업 체질개선 집중

- 한샘, '고객관리' 자회사 대표에 전략기획실장 배치

- [대상웰라이프는 지금]미뤄진 '중국 합작법인' 설립, K-건기식 돌파구는