[금융지주 산하 보험사 분석]KB금융 보험업, 장기보험 성과 속 투자손실 아쉬움①합산 7743억 순이익…투자부문 손실 만회 여부에 생·손보 이익 엇갈려

강용규 기자공개 2024-09-03 10:58:28

[편집자주]

금융지주들이 하나같이 비은행 이익 확대를 부르짖는 가운데 금융지주 산하 보험사들의 전략적 중요도가 높아지고 있다. 올 상반기에는 높은 이익 창출력이 지주 순이익에 기여한 곳, 포트폴리오 불균형이 고민인 곳, 오히려 지주의 이익을 갉아먹은 곳 등 금융지주 산하 보험사들이 천차만별의 모습을 보였다. 이들의 성과와 그룹 차원의 보험업 전략을 들여다본다.

이 기사는 2024년 08월 30일 14:08 THE CFO에 표출된 기사입니다.

KB금융지주는 상반기 5대 금융지주 중 가장 많은 2조7815억원의 순이익을 올렸다. 그러나 보험계열사를 제외하면 2조72억원의 3위다. KB손해보험과 KB라이프생명 두 보험계열사는 상반기 KB금융지주의 리딩금융 타이틀 획득 과정에서 '일등공신'이었다고 볼 수 있다.KB손보는 이익이 증가한 반면 KB라이프는 이익이 감소했다. 양사 모두 보험부문에서 장기 보장성보험의 성장이 나타났으나 투자부문에서의 공통된 운용전략은 성과를 내지 못했다. 투자손익 감소분을 보험손익 증가분이 만회했는지 여부에 따라 상반기 두 보험사의 명암이 엇갈린 것이다.

◇장기-보장성 집중 전략, 보험부문 이익 증가 원동력

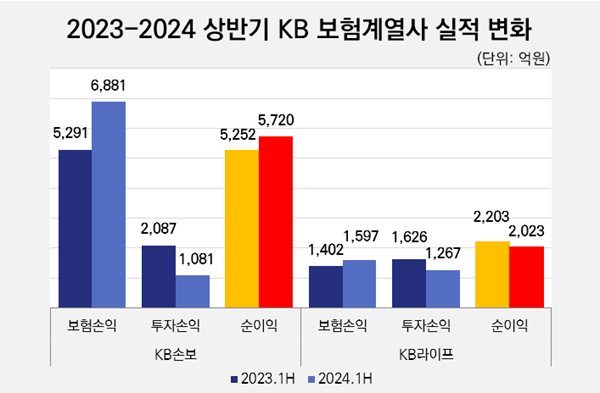

KB금융 보험계열사는 2024년 상반기 합산 7743억원의 순이익을 내 전년 동기보다 3.9% 증가했다. 이 기간 KB손보는 전년 동기보다 8.9% 증가한 순이익 5720억원을 거둬 상반기 금융지주 산하 보험계열사 중 가장 많은 이익을 기록했다. 반면 KB라이프는 순이익 2023억원으로 8.2% 감소했다.

두 보험사 모두 보험부문의 손익은 개선됐다. KB손보는 5291억원에서 6882억원으로 30.1% 증가해 보험계열사 이익 증가를 견인했고 KB라이프도 1402억원에서 1597억원으로 13.9% 늘며 힘을 보탰다.

지난해 IFRS17 회계기준 도입 이후 보험사들은 모두 장기 및 보장성보험의 신계약 확보에 매달리고 있다. 보험부채 중 미실현 서비스마진인 CSM(보험계약마진)을 대량 확보하고 CSM의 기간별 상각을 통해 이익을 내는 구조가 안정적인 이익 창출의 공식으로 받아들여지고 있다.

상반기 KB손보는 이 공식을 충실하게 따랐다. 보험손익 증가분 1591억원 중 대부분에 해당하는 1498억원이 장기보험에서 나왔다. CSM 잔액도 8조4050억원에서 9조860억원으로 8.1% 증가했다. 그러나 장기보험 이외 보험손익은 일반보험에서 446억원의 이익 증가가 나타났지만 자동차보험에서 353억원 감소해 다소 빛이 바랐다.

반면 KB라이프는 CSM 손익이 1406억원에서 1436억원으로 소폭 증가하는 데 그쳤다. CSM 잔액의 경우는 3조1446억원으로 전년 동기보다 오히려 2.1% 감소했다.

다만 이는 KB라이프가 올 초 단기납 종신보험의 환급률 출혈경쟁에 참여하지 않았기 때문이다. 대신 기존 상품의 특약 개정 및 신상품 개발을 통해 하반기 보장성보험 경쟁력을 강화하겠다는 계획을 세웠다.

◇유가증권 확대 전략, 결과는 투자손실

KB손보와 KB라이프 모두 상반기 투자부문에서는 아쉬운 모습을 보였다. KB손보는 투자손익 1081억원으로 전년 동기 2087억원 대비 48.2% 감소했고 같은 기간 KB라이프는 1626억원에서 1267억원으로 22.1% 줄었다.

전년 말 대비 올 상반기 말 기준으로 양사 모두 투자부문의 운용자산 규모가 증가했다. KB손보는 1.2%(4024억원) 늘어난 35조3519억원, KB라이프는 2.3%(7064억원) 증가한 31조7140억원으로 각각 집계됐다.

늘어난 운용자산의 포트폴리오 전략에서도 양사는 현금의 보유를 줄이고 그 이상으로 유가증권 투자를 확대하는 동일한 기조를 보였다. KB손보는 현금 및 예치금 보유금액이 4887억원으로 7504억원 감소한 대신 유가증권 보유액이 28조2097억원으로 1조1657억원 증가했다. KB라이프는 현금 및 예치금이 7536억원으로 4063억원 줄었고 유가증권이 29조5918억원으로 1조1660억원 늘었다.

시장금리 상승 국면에서 이와 같은 운용전략은 유가파생상품의 손실로 인해 두 보험사의 투자손익이 감소하는 결과로 이어졌다. KB손보의 경우 투자손익 감소를 보험손익 개선으로 만회하는 데 성공해 당기순이익이 증가했지만 KB라이프는 실패하면서 순이익이 줄어든 것이다.

보험업계 관계자는 "KB금융의 보험계열사는 금융지주 산하 보험계열사들 가운데 가장 많은 이익을 창출할 뿐만 아니라 생-손보의 상호보완 효과도 기대할 수 있다"며 "두 보험사 모두 보험부문에서 장기적인 이익 체계를 구축한 만큼 투자부문의 일시적 손실도 극복이 가능한 구조"라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 파이낸스

-

- [삼성 보험 신체제 1년 점검]삼성생명, 대리점 채널 관리 '흔들'…FC 강화로 대응

- [CFO Change]삼성생명, 새 경영지원실장에 '화재 출신' 이완삼 부사장

- [1기 마무리 앞둔 함영주 회장]출발선 불리했지만 수익성·건전성 모두 선방

- [보험사 오너 경영 점검]신중하 교보생명 상무, 지분 없이 임원 먼저 단 까닭

- [금융지주 저축은행 돋보기]채수웅 신한저축 신임 대표, 건전성 잡고 외형 성장 이어갈까

- [보험사 오너 경영 점검]오너 경영 과도기…승계 기로 선 3세들

- [금융지주 저축은행 돋보기]신한저축은행, 은행계 1위 이끈 '서민금융' 전략

- [1기 마무리 앞둔 함영주 회장]마지막 조직개편 향방은

- [삼성 보험 신체제 1년 점검]삼성생명, 건강보험 중심 CSM 체질개선 성과

- [삼성 보험 신체제 1년 점검]친정 복귀한 대표들, 실적으로 입증한 선임 이유

강용규 기자의 다른 기사 보기

-

- [삼성 보험 신체제 1년 점검]삼성생명, 대리점 채널 관리 '흔들'…FC 강화로 대응

- [CFO Change]삼성생명, 새 경영지원실장에 '화재 출신' 이완삼 부사장

- [삼성 보험 신체제 1년 점검]삼성생명, 건강보험 중심 CSM 체질개선 성과

- [삼성 보험 신체제 1년 점검]친정 복귀한 대표들, 실적으로 입증한 선임 이유

- [2024 이사회 평가]일성아이에스, 취약한 이사회 기능 속 감사위원회 부각

- [2024 이사회 평가]에이블씨엔씨, 준수한 경영성과 대비 아쉬운 정보접근성

- [금융지주 계열사 성과평가/KB금융]구본욱 KB손보 대표, 성과로 입증한 '깜짝 발탁' 이유

- [신한금융 인사 풍향계]이영종 신한라이프 대표 연임, '성과 지속' 과제 받았다

- [금융지주 계열사 성과평가/하나금융]남궁원 하나생명 대표, 단기 실적·장기 안정성 다 잡았다

- [1203 비상계엄 후폭풍]혼란 장기화할까...보험업계 투자부문 영향 '예의주시'