[비상장사 재무분석]HD현대오일뱅크, '대규모 투자'가 남긴 흔적순차입금 올 들어 9조원 상회, 10년새 최대…주유소 인수·고배당 등도 겹쳐

정명섭 기자공개 2024-10-10 07:33:20

[편집자주]

비상장사는 공개하는 재무정보가 제한적임에도 필요로 하는 곳은 있다. 고객사나 협력사, 금융기관 등 이해관계자들이 거래를 위한 참고지표로 삼는다. 숨은 원석을 찾아 투자하려는 기관투자가에겐 필수적이다. THE CFO가 주요 비상장사의 재무현황을 조명한다.

이 기사는 2024년 10월 07일 16:03 THE CFO에 표출된 기사입니다.

HD현대오일뱅크의 재무부담이 최근 10년 새 가장 무거운 수준을 보이고 있다. 대규모 설비투자와 주유소 인수, 고배당 기조, 고유가로 인한 운전자금 부담 등이 겹쳐 동이 난 곳간을 외부 차입으로 메운 영향이다.설비 투자가 일단락되면서 차입 규모가 점차 축소될 가능성이 점쳐진다. 본업인 정유업 외에 대규모 지출의 원인이었던 석유화학 부문의 투자 성과가 차입금 감축 속도를 결정할 것으로 예상된다.

◇9조원 넘어선 순차입금…HPC투자·주유소 인수·고배당 기조 등으로 현금 지출

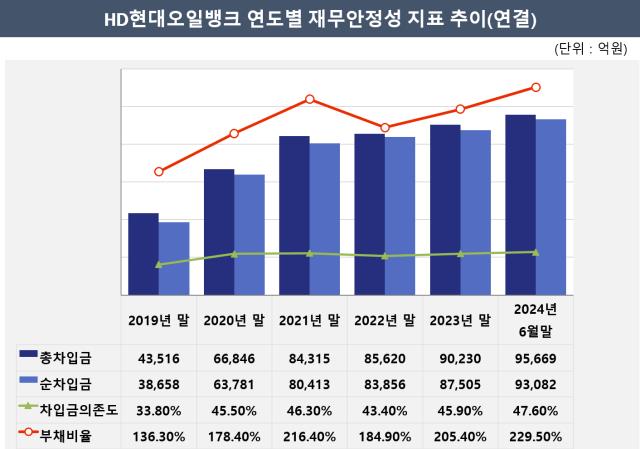

HD현대오일뱅크의 지난 6월 말 순차입금은 9조3082억원을 기록했다. 2023년 말보다 5000억원가량 증가한 수치다. 5년 전인 2019년 말(3조8658억원)보다 2.4배나 늘었다. HD현대오일뱅크의 순차입금이 9조원을 상회한 건 이번이 처음이다.

이에 재무부담은 최근 10년 새 가장 무거운 수준을 보이고 있다. 2019년 말 136.3%이던 부채비율은 올 상반기 말 229.5%까지 올랐고 같은 기간 차입금 의존도는 33.8%에서 47.6%로 올랐다.

부족한 자금을 외부 차입으로 조달하는 현금흐름을 보인 건 2020년부터다. 배경엔 중질유 분해 설비인 HPC 투자가 있다. HPC는 원유 정제 과정에서 발생하는 중질유와 부생가스 등을 활용해 석유화학 제품을 생산하는 설비다. 나프타분해시설(NCC) 대비 가격 경쟁력이 높은 게 특징이다. 중질유와 부생가스는 나프타 대비 가격이 낮기 때문이다.

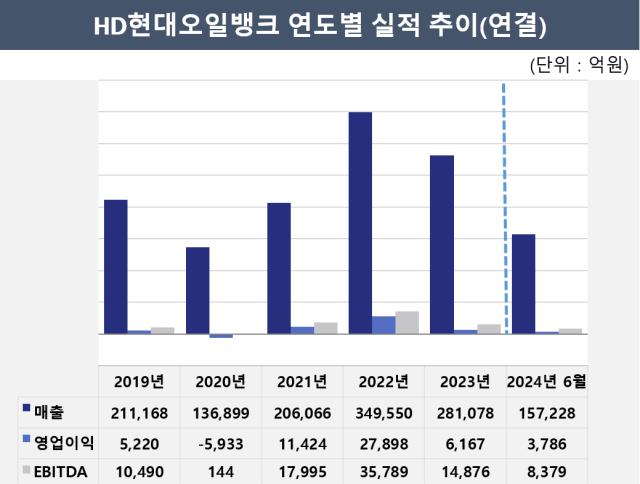

HD현대오일뱅크가 2020년부터 2022년 말까지 3년간 HPC 프로젝트에 쓴 자본적지출(CAPEX)은 4조7000억원이다. 같은 기간 연평균 상각전영업이익(EBITDA)이 1조7976억원이었다. 차입 규모가 왜 급격히 늘었는지를 보여주는 대목이다.

2020년 SK네트웍스 주유소 사업권 인수도 순차입금이 증가한 요인이다. HD현대오일뱅크는 그해 6월 코람코자산신탁과 컨소시엄을 꾸려 SK네트웍스가 내놓은 직영주유소 279개를 1조3000억원에 인수했다. HD현대오일뱅크는 이를 통해 주유소 2500여개를 운영하며 GS칼텍스를 제치고 업계 2위에 올라설 수 있었다.

이 과정에서 HD현대오일뱅크는 영업 자산과 인력 등 사업권을 취하고 코람코가 주유소 부지를 보유하면서 HD현대오일뱅크의 리스부채가 늘었다. 2019년 말 4000억원이던 리스부채는 2020년 말 1조2000억원까지 늘었다. 2019년 1분기부터 리스 회계기준이 바뀌면서 리스부채가 부채총계로 인식된 영향이다. 올 상반기 말 9조원이 넘는 차입금 중 1조3453억원이 리스부채다.

이외에도 고배당 기조와 고유가로 운전자금 부담이 커진 점도 재무부담을 키웠다는 평가다. 정유업계는 원재료인 원유 가격이 상승할 때 운전자금 부담이 커져 고유가 시기에 대체로 재무안정성 지표가 열위한 모습을 보인다. 그만큼 현금흐름에서 차감돼서다.

실제로 러시아와 우크라이나간 전쟁이 발발한 2022년에 유가가 오르면서 HD현대오일뱅크의 그해 운전자본 투자는 1조6194억원을 기록했다. 유가가 다시 하락한 2023년 말 마이너스(-) 6675억원으로 돌아섰지만 올 들어 중동 지역 갈등이 깊어지면서 상반기 말 다시 2787억원이 빠져나갔다.

HD현대오일뱅크는 별도 당기순손실을 냈던 2020년 사업연도를 빼면 매년 2000억원 이상의 배당금을 HD현대로 올려보냈다. 지난 5년간의 연평균 배당금 지급 규모는 3470억원이다. CAPEX에 고배당 기조까지 유지하니 잉여현금흐름이 플러스(+) 흐름을 보인 건 2022년 말뿐이었다.

◇현금창출력 회복 관건…실적 변동성 요인 산적

근래 가장 큰 현금유출 요인이었던 HPC 설비투자가 마무리되면서 올해부터 2026년까지는 연간 CAPEX가 6000억~7000억원 수준으로 줄어들 것으로 보인다. 실제로 올 상반기 말까지 단행된 CAPEX는 1225억원이었다.

HD현대오일뱅크는 HPC 시설투자에 따른 원금 상환 일정도 올 6월에서 2028년으로 조정하는 리파이낸싱하는 데 성공해 단기 상환 부담도 덜었다. 기존에는 2024년 중 원금 상환을 시작해 내년부터 매년 3167억원의 시설대출금을 갚는 상환 일정이었다.

관건은 현금창출력 회복이다. 본업인 정유업은 올 1분기 영업이익 2506억원을 기록했으나 2분기에 76억원 적자를 기록했다. 3분기 전망도 그리 밝지만은 않다. 1~2월 배럴당 평균 82.6달러이던 유가는 9월 들어 70달러 초반으로 하락해 3분기 중에도 유가 관련 손실이 반영될 것으로 전망된다.

석유화학 사업의 경우 HPC 설비 투자에 조단위 현금을 쏟아부었지만 성과가 기대만큼 나오지 않은 상황이다. 중국의 석유화학 자급률 상승 등으로 올레핀 계열 제품(폴리에틸렌·폴리프로필렌 등)의 수급여건이 여전히 부진한 상태다. 실제로 에틸렌 스프레드는 2022년 톤당 200달러 이하로 떨어진 이후 반등하지 못하고 있다.

투자업계는 신흥국의 석유화학 제품 수요 성장, 선진국의 노후 정제 설비 폐쇄 여부, 지정학적 리스크 전개 양상 등이 HD현대오일뱅크의 단기 실적을 좌우할 것으로 보고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 인더스트리

-

- 유니클로 살린 정현석, 아울렛 경쟁력 강화 '뉴 미션'

- 한세예스24홀딩스, 이래AMS 출자로 재무 부담 '경감'

- 아모레퍼시픽, 라네즈 '글로벌 성장' 전략 가속화

- [밸류업 프로그램 리뷰]AK홀딩스, 'ROE 10%' 달성 방안은

- 롯데쇼핑, '인천 개발사업' 자회사 합병 배경은

- '공무원' 떼내는 메가스터디교육, 재무 영향은

- 교촌F&B, 첫 무상증자 배경 '실적 자신감'

- BGF리테일, '지주 전략가 수혈' 본업 체질개선 집중

- 한샘, '고객관리' 자회사 대표에 전략기획실장 배치

- [대상웰라이프는 지금]미뤄진 '중국 합작법인' 설립, K-건기식 돌파구는

정명섭 기자의 다른 기사 보기

-

- 특수가스 품는 효성티앤씨, 9200억 조달 방안은

- [애경케미칼 밸류업 점검]화학업종 다운사이클 극복할 히든카드는

- [트럼프발 K배터리 지각변동]삼성SDI, 후퇴없는 투자…'기술초격차' 전략 유지

- [SK그룹 인사 풍향계]SK네트웍스, 신사업 조직 'AI본부'로 개편…리더는 유봉운 CFO

- 효성화학 특수가스사업부, 결국 효성티앤씨 품으로

- [트럼프발 K배터리 지각변동]LG엔솔, IRA 변수에도 북미 투자 '정공법'

- [㈜LG 밸류업 점검]외인 사로잡은 '우상향 DPS'

- '44년 LG맨' 권영수가 본 K배터리의 현재와 미래는

- [서평]더 강력한 'MAGA'로 무장한 트럼프, '제재 폭풍'에 대비하라

- [트럼프발 K배터리 지각변동]손바닥 뒤집듯 바뀌는 지원책…위기 속 기회는