[엔터4사 3Q 실적 프리뷰]SM엔터, 3분기 매출도 '흔들'…신인·자회사 '부담'3분기 매출·영업이익 감소 추정, 원가율 상승 부담…주가 반등 시점은 2025년

이지혜 기자공개 2024-11-05 09:57:07

이 기사는 2024년 11월 01일 15:12 thebell 에 표출된 기사입니다.

SM엔터테인먼트가 3분기도 고전했을 것으로 예상됐다. 올 들어 처음으로 전년 동기 대비 매출이 줄고 영업이익도 지난해 같은 기간보다 절반가량 감소했을 것으로 추정됐다. NCT드림과 에스파, 라이즈 등 아티스트IP(지식재산권)는 선전했지만 신인 관련 비용부담이 만만찮았을 것으로 파악됐다.이에 따라 다수 증권사가 최근까지도 SM엔터테인먼트의 목표주가를 하향 조정했다. SM엔터테인먼트의 주가가 반등할 시점은 2025년이라고 증권사 연구원들은 입을 모았다. 이 시점에 신인 걸그룹과 걸그룹이 데뷔하면서 고연차와 저연차 아티스트IP가 활약하며 실적이 크게 늘어날 것이라는 뜻이다.

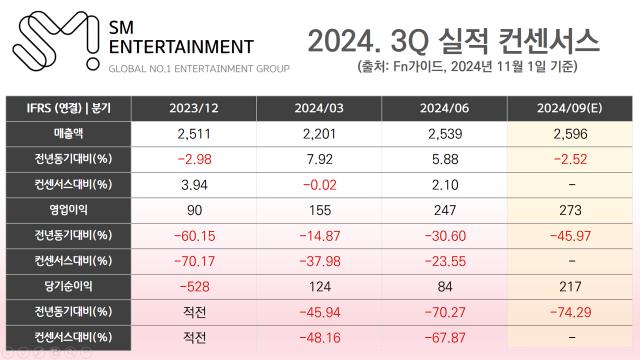

1일 금융데이터 기업 Fn가이드에 따르면 증권업계의 최근 예상치를 집계한 결과 SM엔터테인먼트가 올 3분기 연결기준으로 매출 2596억원, 영업이익 273억원을 냈을 것으로 추산됐다. 지난해 같은 기간과 비교해 매출은 2.52%, 영업이익은 46%가량 줄어드는 수준이다.

만일 증권업계 컨센서스대로 SM엔터테인먼트가 실적을 낸다면 올 들어 처음으로 분기 매출이 감소한다. SM엔터테인먼트는 수익성은 양보했어도 올 상반기 내내 외형성장세를 지속했다.

매출 감소의 배경으로 '역기저 현상'이 꼽힌다.지난해 3분기 SM엔터테인먼트가 워낙 많은 앨범을 팔았어서 상대적으로 올해 실적이 부진해보일 수 있다는 뜻이다. 지인혜 신한투자증권 연구원은 "SM엔터테인먼트가 지난해 3분기 900만장의 앨범을 판매하는 등 역기저 현상에 대한 부담이 크다“고 분석했다.

실제로 SM엔터테인먼트 소속 아티스트는 올 3분기에도활발히 활동한 편이다. 에스파와 라이즈의 일본 앨범은 각각 골드와 플래티넘 인증을 받을 정도로 상당한 규모의 앨범을 판매했다. 공연도 87개 도시에서 113회로 역대 분기 가운데 가장 많이 진행했다. NCT127도 정규 6집도 약 400만 장의 판매고를 달성했고 NCT DREAM의 월드투어 실적도 3분기에 반영됐을 것으로 주정된다.

그런데도 3분기 매출과 영업이익이 줄었을 것으로 예상되는 건 원가율 상승과 신인 아티스트 관련 비용 부담 탓이다.

이선화 KB증권 연구원은 “아티스트 직접 참여형 사업의 매출비중이 커지면서 원가율이 오르고 있다”며 “글로벌 신인 ‘디어 엘리스’ 관련 비용이 발생하고 연결 자회사의 실적이 부진한 가운데 KMR, 북미법인 등 자회사 운영비가 늘어나고 있다”고 분석했다.

자회사의 실적 부진이 지속된다면 SM엔터테인먼트는 올 3분기 순이익도 크게 감소했을 수 있다. 증권업계는 SM엔터테인먼트가 연결기준으로 3분기에 217억원의 순이익을 냈을 것으로 추정했는데 이는 전년 동기 대비 74.3% 감소한 수준이다.

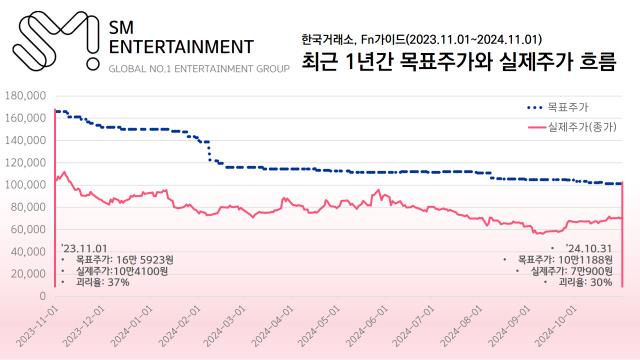

SM엔터테인먼트가 상반기에 이어 3분기에도 영업이익이 줄어들 것으로 예상되면서 증권업계는 최근까지도 SM엔터테인먼트의 목표주가를 내리고 있다.

신한투자증권의 지 연구원은 “엔터업종의 전반적 투자심리 악화를 반영해 대장주의 멀티플을 하향했다”며 “SM엔터테인먼트는 예상보다 멀티 레이블 관련 비용이 크게 증가하고 있는 데다 자회사 적자가 쉽게 줄지 않아 최대치로 과추정했던 2024년 실적을 조정하면서 목표주가를 내렸다”고 밝혔다.

이에 따라 Fn가이드에 따르면 1일 기준 SM엔터테인먼트의 목표주가는 10만1188원을 기록했다. 1년 전과 비교해 39%가량 낮아졌다.

그나마 실제 주가 하락폭은 목표주가보다 선방한 편이다. 10월 31일 SM엔터테인먼트는 7만900원에 장을 마쳤는데 1년 전보다 32% 하락했다.

김규연 미래에셋증권 연구원은 “올해 실적과 주가 하락의 주원인이었던 앨범 판매가 다시 상승 전환될 것이라는 점과 내년 신인 걸그룹과 보이그룹 데뷔로 밸류에이션 상향을 기대할 수 있다는 점에서 SM엔터테인먼트의 매수 의견을 유지한다”고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

- '스트레이키즈 컴백' JYP엔터, 3분기 매출 늘어날까

- YG엔터, 조용했던 메가IP '블랙핑크'…3분기도 '적자전망'

- 실적 부진 전망에도 주가는 상승…하이브의 기묘한 반전

- SM엔터, ESG원년 선포 후 소셜·거버넌스 강화 행보

- SM엔터의 밸류 인정, 주가 '질주'

- '테슬라 트랙' 노머스, 피어그룹 'JYP·SM엔터'

- SM엔터 대표 IP 샤이니, 데뷔 16년차에도 저력 '확인'

- 'K팝 명가' SM엔터, NCT드림 월드투어서울 사흘 전석 '매진'

- IP 다양성 잡은 SM엔터, 경영목표 달성 가능할까

- SM엔터, 자사주 소각 단행...주가 반전 가능할까

best clicks

최신뉴스 in 전체기사

-

- [코스닥 상장사 매물 분석]'속전속결 M&A' 빅텐츠, 나노캠텍 품으로

- 디렉터스테크, 'Gen AI 기술' 보유 SKAIWORKS 인수

- [i-point]아이티센, 과천 신사옥 입주

- [i-point]제이엘케이, 뇌졸중 AI 솔루션 ‘JLK-NCCT’ 일본 PMDA 신청

- [i-point]라온시큐어, 모바일 의료인 신분증 위한 연구협약

- [글로벌 파이낸스 2024]"대형 EDCF 사업 발굴해 한-인도 경제협력 확대 기여"

- [글로벌 파이낸스 2024]삼성화재, 인니 생존 전략 '내실성장·동남아 재보험'

- [보험사 할인율 영향 점검]ABL생명, 대규모 충격에 킥스비율 당국 권고치 하회

- 산은캐피탈 차기 대표에 이병호 부사장…'부사장→사장' 관행 유지

- [글로벌 파이낸스 2024]하나은행이 다시 중동부 유럽으로 향하는 이유

이지혜 기자의 다른 기사 보기

-

- [엔터4사 3Q 실적 프리뷰]SM엔터, 3분기 매출도 '흔들'…신인·자회사 '부담'

- [엔터4사 3Q 실적 프리뷰]'스트레이키즈 컴백' JYP엔터, 3분기 매출 늘어날까

- [엔터4사 3Q 실적 프리뷰]YG엔터, 조용했던 메가IP '블랙핑크'…3분기도 '적자전망'

- [엔터4사 3Q 실적 프리뷰]실적 부진 전망에도 주가는 상승…하이브의 반전

- [콘텐츠산업, 한계 넘는 기업들]설립 3년 두비덥, 투자자가 주목한 핵심은

- 공공 금융기관도 외면한 KOPIS 데이터

- [공연 티켓 파워]쇼노트 <젠틀맨스 가이드>, 빛난 완성도와 아쉬운 흥행

- [콘텐츠산업, 한계 넘는 기업들]두비덥, 웹툰전쟁에서 살아남을 무기는 'IP+아티스트'

- SM엔터, ESG원년 선포 후 소셜·거버넌스 강화 행보

- [콘텐츠산업, 한계 넘는 기업들]두비덥, 목소리로 만든 웹툰의 신세계 '플레잉툰'