현대차증권, 'RCPS' 상환 도래하자...유상증자 카드 꺼냈다 2019년 찍은 RCPS, 내년 5월 상환 도래…유증 통해 '리파이낸싱'

윤진현 기자공개 2024-11-28 08:45:29

이 기사는 2024년 11월 27일 16:19 thebell 에 표출된 기사입니다.

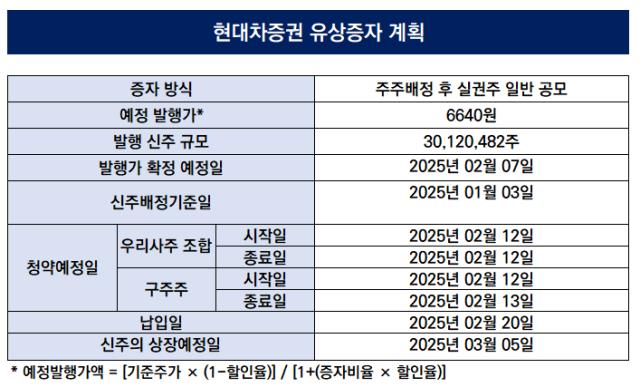

현대차증권이 역대 두번째 유상증자에 도전한다. 주식자본시장(ECM)에서 조달을 하는 건 2019년 이후 약 5년여만이다. 다만 현대차증권이 주주배정 후 실권주 일반 공모, 즉 공모 방식의 유상증자에 나서는 건 이번이 최초다.눈여겨 볼 건 유상증자 '시점'이다. 2025년 2월 납입을 마치는 일정인데, 같은 해 5월 RCPS(상환전환우선주) 상환 가능 시점이 도래한다. 앞서 제3자 배정 유상증자로 찍은 RCPS를 전량 상환하겠단 입장이다. RCPS가 회계상 부채로 인식되는 만큼 부담을 덜어내고자 유상증자 카드를 다시 꺼낸 것으로 풀이된다.

◇일반 공모 방식 '최초' 시도…자기자본 2000억 확보 '전망'

현대차증권이 5년여만의 유상증자 계획을 밝혔다. 지난 26일 오후 이사회를 열고 유상증자 계획을 결의했다. 오는 2025년 2월 납입, 이어 3월 신주 상장을 목표로 관련 절차를 밟을 전망이다. 총 3012만482주의 신주를 발행해 약 2000억원을 조달하는 게 목표다.

현대차증권이 유상증자에 나서는 건 지난 2019년 이후 처음이다. 당시 제3자배정 유상증자로 1036억원을 조달한 바 있다. 이후로는 부채자본시장(DCM)에서 차환성 조달에 집중했다. 이번에는 주주배정 후 실권주를 일반 공모하는 형태로 조달에 나선다. 현대차증권이 일반 공모 형태의 유상증자에 나서는 건 이번이 처음이다.

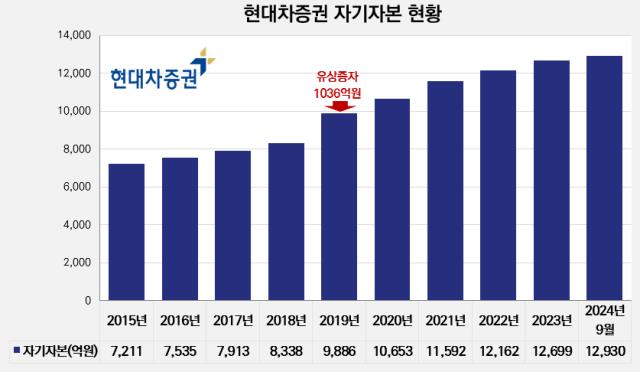

현대차증권은 자기자본 확충은 물론 운영자금 확보를 위해 일반 공모 방식의 유상증자를 택했다는 입장이다. 올 3분기 기준 현대차증권의 자기자본 규모는 별도 기준 1조2699억원 수준이다. 내년 3월 증자 과정이 마무리될 경우 약 1조5000억원대로 성장이 가능할 전망이다.

현대차증권은 이익 유보금 누적을 통해 매년 300억~500억원씩 꾸준히 자기자본을 늘려온 하우스다. 2019년 제3자배정 유상증자로 RCPS를 발행한 뒤 2020년 처음으로 자기자본 1조원을 넘기기도 했다. 증자로 자기자본 규모를 늘리면서 실탄을 확보한 셈이다.

자금 운용 계획 중 눈길을 끄는 지점은 채무상환 자금이다. 현대차증권은 유상증자로 조달하는 총액의 약 11.25%(225억원)를 채무상환 자금으로 활용한다고 밝혔다. 이밖에도 시설자금으로 50%, 기타자금 항목으론 38.75%를 투입하는 계획이다.

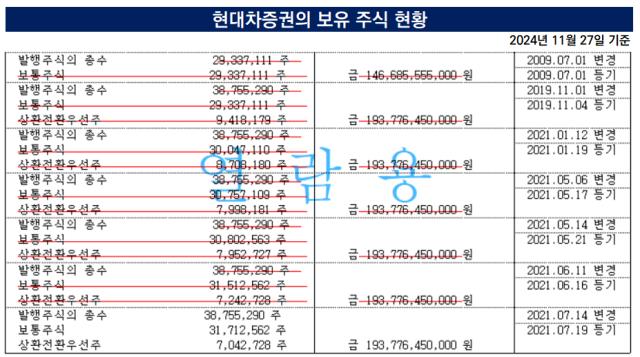

특히 RCPS 전액 상환을 계획 중이다. 그도 그럴 것이 RCPS는 회계상 부채로 인식된다. 이에 현대차증권은 RCPS 전환 가능시점인 2020년 이후 200만주 가량을 보통주로 전환하기도 했다. 이로써 현 시점 기준 현대차증권이 보유한 RCPS는 704만주 정도다.

공교롭게도 이번 유상증자의 납일일(2025년 2월)으로부터 약 3개월 뒤 RCPS 상환 시점이 도래한다. 2019년 제3자배정 유상증자로 찍은 RCPS의 상환기간이 오는 2025년 5월 1월부터 2049년 11월 1일 내로 책정됐다.

사실상 제3자 배정 유상증자로 조달한 자금을 일반 공모 방식의 유상증자로 전액 상환하는 구조를 짠 셈이다. 유상증자를 마친 후 우선주 물량의 상환이 예고된 만큼 발행 주식 현황에도 변화가 있을 전망이다.

현대차증권 관계자는 "유상증자 자금은 차세대 시스템 개발 등 미래 성장 동력 확보와 차입자금 등으로 활용할 예정"이라며 "금리 인하기가 시작됨에 따라 디지털 전환 가속화, 자기자본 확대 등을 통해 리테일 및 기업금융 등 IB 경쟁력을 강화하고, 수익성 및 기업 가치를 제고할 것"이라고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 딜

-

- 현대차증권, 'RCPS' 상환 도래하자...유상증자 카드 꺼냈다

- NDR 키워드 '미래 비전'...KT, 10년물 주문 몰렸다

- IBK-이음PE, 1호 블라인드 펀드 청산 완료 'IRR 18.3%'

- 동화약품-하이로닉 거래 무산, 계약금 120억 두고 '동상이몽'

- 상장 절차 밟는 피라인모터스, FI 엑시트 기대감 '솔솔'

- '티앤더블유 엑시트' 한투·SG PE, 구조조정 투자 ‘윈윈’ 이어간다

- '슬롯 반납 골머리' 대한항공 통합 LCC, M&A 카드 꺼내나

- 금양그린파워, 누적 적자폭 확대...연간흑자 지켜낼까

- [Korean Paper]하이닉스부터 포스코까지, 트럼프에 '몸사리는' 민간기업

- [House Index]NCR 관리 총력 메리츠증권, 2900억 추가 자본확충력

윤진현 기자의 다른 기사 보기

-

- 현대차증권, 'RCPS' 상환 도래하자...유상증자 카드 꺼냈다

- NDR 키워드 '미래 비전'...KT, 10년물 주문 몰렸다

- [IPO 모니터]'연초 투심' 노린 와이즈넛, '오버행 꼬리표' 뗄수 있을까

- [IPO 모니터]테라뷰, '영국 기업 1호' 코스닥 상장 첫 관문 통과

- 자회사 수혈 '숨가쁜' JB지주, 막바지 조달 나선 배경은

- [Market Watch]한국물 막바지 이종통화 '러시'…핵심축 캥거루본드?

- [2024 이사회 평가]AI 테마주 오른 리노공업, 지배구조 개선 필요성 '여전'

- [IB 풍향계]'긴박했던' 삼성전자 자기주식 매입, 선택된 IB는 누구

- [2024 이사회 평가] '2세 경영 본격화' 씨앤씨인터, 지배구조 선진화 '아직'

- [thebell note] 키움스팩의 '의미있는' 실패